České (kvantové) státní dluhopisy: Jak je koupit a co od nich čekat?

V současné době se stále častěji skloňují státní dluhopisy jako zajímavá investiční příležitost této dekády. Ty české přináší nejen relativně zajímavý výnos, ale také investici v české koruně bez měnového rizika a jistotu splacení garantovanou státem. Pojďme se podívat, jaké chování je pro státní dluhopisy, co mohou nabídnout běžnému českému investorovi, a také jak je prakticky nakoupit.

Nedávno jsem nakupoval české státní dluhopisy a vzpomněl jsem si velmi živě na našeho fyzikáře na střední škole. Jednoho dne nám říkal:

“Když doma najdete nějaké CD nebo DVD a podíváte se na něj pod správným úhlem, uvidíte duhu. A stejně se chová i olejová skvrna na louži.”

Byl to příklad, který ukazoval, že světlo je vlnění. A jako každé vlnění, i světlo se dokáže jako vlna na rybníce skládat, ohýbat, mizet a zase se objevovat. Nebylo nám sice úplně jasné, co že se to vlní a v čem vlastně, ale vzpomínám si, že jako studenti jsme tuhle povahu světla přijali docela rychle.

O to horší byl ale šok, který se dostavil ke konci středoškolské docházky, kdy jsme se od toho samého fyzikáře dozvěděli, že světlo není vlna, ale maličká částice – foton. Bez něho nejdou vysvětlit (ani vyrobit) tak běžné věci jako solární panely nebo laserová ukazovátka. Ale zároveň pomocí takového fotonu nikdo nedokáže popsat duhu na cédéčku ani na louži.

Omg! Tak co je světlo?

“Světlo je oboje zároveň. Částice i vlna. Oba popisy jsou úplně jiné, ale oba jsou pravda. Ani jeden není lepší, každý dokáže vysvětlit něco, ale ne všechno. Světlo jsou prostě dvě věci zároveň. Vítejte do kvantové mechaniky.”

Wtf? Jak to může říct takhle v klidu?!

Ve skutečnosti snad každý, kdo se chce fyzice věnovat, zažije někdy při jejím studiu lehčí či vážnější existenciální krizi právě kvůli kvantové mechanice. A kdo říká, že ne, zažívá ji dodnes. Jako každá krize, i tato po vyrovnání se s ní člověka změní a naučí ho navždy vnímat svět trochu jinak.

Například, že něco se může zdát jako dvě úplně různé věci a každá z nich může být úplně stejně pravdivá. Záleží, jak se na to něco podíváme.

Třeba státní dluhopisy.

Obsah

Co je CZ státní dluhopis a co nabízí?

Státní dluhopisy jsou investice s pevně daným výnosem, který je kompenzací za vypůjčení vašich peněz dlužníkovi – státu. Těchto dluhopisů je množství typů, výlet do faktografie může čtenář začít třeba na wikipedii.

Pojem státní dluhopisy se nám vryl do paměti díky několika emisím Dluhopisů republiky, tedy bondům distribuovaným po malých objemech přímo nejširší veřejnosti v několika variantách, včetně té nejoblíbenější – proti-inflační. Žádné z těchto emisí už nejsou dostupné, protože to byl v některých případech až příliš dobrý produkt, jak jsem rozebíral před časem.

Český státní dluh se ale samozřejmě financuje dál, i po ukončení emisí pro širokou veřejnost. Probíhá periodickým vydáváním nových dluhopisů Ministerstvem financí pomocí primárních aukcí mezi primární dealery a dealery, kterými jsou české a mezinárodní banky. Po tomto nákupu se dál dluhopisy točí na sekundárních trzích, prostřednictvím burzovních a mimoburzovních platforem XETRA a MTS Czech Republic. Vypořádání obchodů se realizuje přes český Centrální depozitář cenných papírů. Další informace o fungování emisí a distribuce státních dluhopisů najdete na stránkách ministerstva financí – obsahují opravdu mraky zajímavých zjištění, mrkněte například na statistiky. Zjistíte třeba, že drtivá většina státního dluhu je dluh domácí; zahraniční dluh představuje jen 7%. Nebo že české domácnosti drzí 3,8% dluhu, zatímco penzijka a pojišťovny skoro 20%.

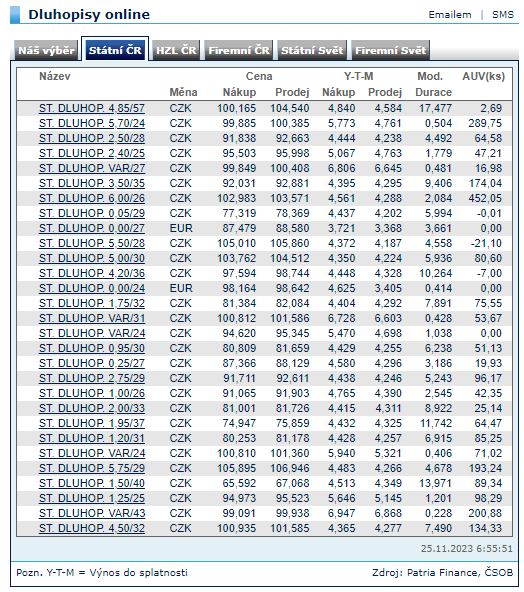

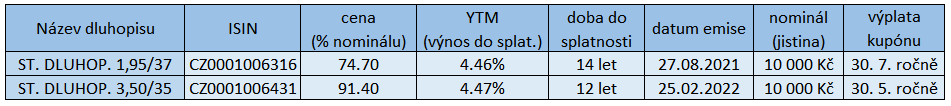

Z toho taky plyne, že bychom měli jako retail investoři být schopni si takový státní dluhopis na sekundárním trhu od dealerů koupit. Trochu předběhněme a podívejme se na nabídku ČSOB:

Jak takovou nabídku číst? Vlevo máme název dluhopisu: první číslo před lomítkem je nominální výnos (vyplácený kupón) jako procento p.a., za lomítkem rok splatnosti. Cena říká, za kolik dluhopis můžeme koupit/prodat (jako procento nominální hodnoty dluhopisu). Y-T-M je výnos do splatnosti a říká nám, že pokud dluhopis koupíme za indikovanou cenu (třeba se slevou nebo naopak dráže oproti nominálu), bude mít naše investice efektivní roční výnos YTM v procentech. K posledním dvěma sloupcům se ještě dostaneme.

Každopádně to vypadá, že zatímco nominálně dluhopisy nabízí všechny možné výnosy od 0,0% do 6,0% p.a., ve skutečnosti kvůli slevám nebo zdražení jejich ceny se nám nabízí skoro všude velmi podobné skutečné výnosy do splatnosti: okolo 4,5% p.a. Důvodem je, že investoři v aktuální tržní situaci, dané hlavně vyhlášenými sazbami ČNB, požadují tento výnos u většiny českých státních dluhopisů. A právě sleva nebo zdražení umožní nastavit nový skutečný výnos přesně podle potřeb. Jak tento mechanismus funguje v detailu, jsme si ukazovali v dřívějším článku, včetně návodu, jak matematiku za ním chápat.

My ale pojďme spíš na praktické aspekty chování těchto dluhopisů.

Jak se státní dluhopis typicky chová?

Když kupujeme dluhopis na sekundárním trhu, většinou to je za jinou než nominální cenu. Vezměme si příklad těchto tří dluhopisů:

30letý dluhopis nesoucí 2.0% kupón musíme koupit levněji, abychom tím získali požadovaný výnos 4.5%. Naopak dluhopis s nominálním výnosem 7.5% nás bude stát víc než 100% původní hodnoty, protože nese víc, než kolik si trh žádá. Pouze dluhopis se stejným nominálním výnosem jako je aktuální požadavek se prodává za stejnou cenu.

Jak jde čas, cena dluhopisu se musí z definice blížit k nominální hodnotě, protože to je částka, kterou při jeho splatnosti dostaneme (jistina). Náš celkový výnos z držby dluhopisu, například toho zeleného, se bude skládat z 2% ročního kupónu a změny hodnoty o 67% v době splatnosti. Změna hodnoty dluhopisu tedy může hrát zcela zásadní roli v celkového výnosu.

Tento příklad je ale poměrně zjednodušený. Předpokládáme totiž, že požadovaný výnos zůstane stále stejný po celou dobu 30 let. To je dost naivní očekávání. Stačí, aby se sazby ČNB posunuly a rázem je požadavek na 4,5% přemrštěný, nebo naopak zcela nedostatečný. Trh tedy požadavek upraví. Jak na to budou dluhopisy reagovat?

Záleží hlavně na jejich době do splatnosti a také dalších parametrech. Podívejme se, co se stane, když se požadavek na výnos u dluhopisu změní:

Je vidět, že změna o 1% požadovaného výnosu se odrazí v ceně naprosto odlišně pro různé doby do splatnosti. U těch nižších to vypadá, jako by se cena změnila o 1% za každý rok do splatnosti. Pokud se změní požadavek na výnos o -2%, pak 5letý dluhopis zvýší cenu o 10%, zatímco 10letý skoro o 20%. Pro opravdu dlouhé splatnosti se to už od tohoto pravidla začne odchylovat.

Tento jev zachycuje veličina, které se říká durace a najdeme ji v předposledním sloupečku tabulky nahoře. Říká nám, o kolik procent se změní cena našeho dluhopisu, pokud trh změní požadavek na výnos o 1%. Jak přesně se durace definuje a jak se chová, jsme si ukazovali na příkladu Personal Jesus od Depeche Mode relativně nedávno.

Jako poslední ukázku se podívejme na trochu realističtější očekávání budoucnosti. Vzal jsem příklad výnosů skutečných dlouhodobějších státních dluhopisů, které si dnes můžeme koupit, tedy 2.0%, 3.5% a 4.9%, a předpokládal, že mají všechny dobu do splatnosti 14 let. U požadovaných sazeb jsem si z prstu vycucal nějaké chování: pokles z aktuálních 4.5% na 2% z důvodu poklesu sazeb ČNB a pomalé zvyšování ke 3%. Upozorňuju, že jde o zcela smyšlený průběh – vývoje nechci věštit, jen je předpokládat. Pak získáme tento pohyb cen:

Pokud by platilo očekávání chování vývoje sazeb a YTM, pak by cena našich dluhopisů během relativně krátké doby dost vzrostla a po dosažení maxima v horizontu pár let by nastal pokles ceny dluhopisů k nominální hodnotě. Je také dobře vidět, že nejvíce jsou dluhopisy citlivé na vývoj sazeb na začátku období. Jak se ale blíží splatnosti, reagují stále laxněji. Důvodem je to, že při splatnosti už mají přesně definovanou hodnotu (nominál) a moc divočin už v tak krátké době nenadělají.

Tento graf podle mě hezky demonstruje, jakých chování se můžou dlouhodobější dluhopisy dopouštět a že jsou to svým způsobem volatilní aktiva. Možná volatilnější, než se mohlo zdát. Konkrétní průběh cen je samozřejmě ve hvězdách.

Kvantová povaha státních dluhopisů

Kolísavost cen skrytá v dlouhodobých státních dluhopisech je taky důvod velkého mentálního rozporu, který se s nimi pojí. Vezměme si následující případ:

Koupíme si dluhopis ST. DLUHOP. 2,00/33 za cenu, která odpovídá výnosu do splatnosti (~10 let) zhruba 4,5%. Máme v úmyslu ho držet až do splatnosti, peníze do té doby nepotřebujeme. Bude nám tento asset přinášet do portfolia volatilitu?

Jedni řeknou: Ano a to pěkně velkou. Cena dluhopisu se může podle úvah výše posunout klidně o desítky procent oběma směry. Dluhopisy s delší durací jsou prostě volatilní assety, to je realita toho aktiva.

Ale druzí namítnou: Vůbec ne! Pokud si dluhopis kupuju s tím, že ho nebudu prodávat, jeho průběžná cena mě vůbec nezajímá. Podstatné pro mě je, že za 10 let dostanu zpět nominál a ten spolu s průběžně vypláceným kupónem udělá efektivní výnos 4,5% ročně. Tak jákápak volatilita? Je to vlastně úplně stejné, jako bych si u J&T banky udělal termínovaný 10letý vklad taky za 4,5% p.a. (což, mimochodem, dělá z termíňáku investici obdobnou nákupu státních dluhopisů, ačkoli si to někteří bankovní experti z nějakého důvodu nemyslí).

Jak se k tomu postavíme? Hmm, pravdu mají oba tábory. Na jednu stranu, pokud si opravdu vnitřně zakážu dluhopis prodat, má stejné investiční parametry jako termíňák – a u toho určitě nikdo žádnou volatilitu neuvažuje. Na druhou stranu bez změny hodnoty dluhopisu nemůžu dostat požadované YTM – změna ceny je inherentní součástí principu, jak dostanu požadovaný výnos. Nemůžu se tedy tvářit, že k tomu nedochází.

Zapeklité. Řečeno striktní finanční matematikou: cokoli, co nám uvězní peníze v nějakém fixně úročeném produktu (dluhopis i termíňák) obsahuje ve skutečnosti vnitřní změnu hodnoty spojenou s ušlou příležitostí (za tyto peníze nemůžeme koupit jiný, třeba lépe úročený fixní asset v budoucnu). I termíňák má tedy touto optikou volatilitu – a vlastně stejnou jako dlouhodobé státní bondy. Naopak řečeno optikou investora-praktika: jistota výnosu a navrácení jistiny znamená největší možnou stabilitu. Není možné, alespoň z intuitivního, sleep-well-in-night psychologického pohledu získat méně stresující a méně rizikový asset.

Zapeklité, ale krásné. Právě jsme řečí investic zreplikovali pocit studenta VŠ fyziky, co zápolí s kvantovou povahou našeho světa. Snad to napomůže porozumění mezi národy fyziků a investorů – všichni jsme stejní, máme stejné starosti a bojíme se stejné mnohoznačnosti mystérií dualit tam kdesi, hluboko, pod povrchem věcí. 🙂

Jak státní dluhopis prakticky koupit?

Jakmile se čtenář-investor dostal v článku až sem, cítím, že mu už můžu prakticky popsat, jak takový státní dluhopis nakoupit. Vím, že moji čtenáři jsou chytří a dobře si (nejen) na základě výše zmíněného rozmyslí, jestli je to produkt, který jim v jejich portfoliu dává smysl. 😇 Ještě jednou připomenu: cena nakoupeného aktiva bude alespoň formálně kolísat a toto kolísání může být poměrně výrazné. Na druhou stranu jde o investiční produkt, který v době splatnosti bude mít předem jasnou hodnotu nominálu a pravděpodobnost, že český stát zkrachuje, je velice nízká (ale samozřejmě nic na tomto světě není jisté).

Pojďme na praktický postup. Budu popisovat kroky podle vlastní zkušenosti, cca dva týdny staré, prostřednictvím brokera Patria Finance. Nemám s nimi žádnou dohodu/affiliate, vybírám tuto možnost, protože mi přišla snadná a ergonomická.

- Otevřít si brokera Patria Finance. Jde o rychlý proces, cca 2 dny.

- Po přihlášení jít do sekce Obchodování -> Dluhopisy -> záložka Státní dluhopisy.

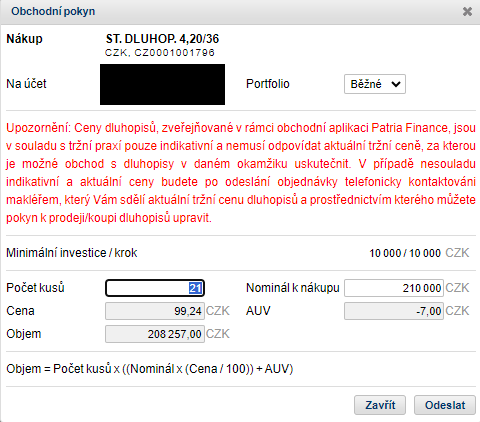

- Nahoře přepnout z menu požadovaný objem. Vybrat si dluhopis podle splatnosti, výnosu prodej (YTM) a dalších požadavků.

- Kliknout na “N” pro nákup (označeno šipkou).

- Do objednávkového okna vyplnit počet kusů dluhopisu. “Minimální investice/krok” označuje nominální cenu jednoho kusu (10 tis. Kč). Cena je tržní/nabídková cena ze souhrnné tabulky. AUV je alikvótní úrokový výnos, který jen mírnou slevou nebo podražením férově opravuje fakt, že nenakupujete hned po vyplacení kupónu, ale dluhopis se vám prodává někdy mezi výplatami. Objem je pak celková částka, za kterou budete váš obchod realizovat. Dát Odeslat.

- Během dne vám zavolá makléř a upřesní cenu, za kterou jsou schopní obchod zrealizovat. Může se mírně odlišovat od té deklarované. Je dobré si předem uvědomit, jak moc velký pohyb ceny jste ochotni akceptovat a jaký efekt na YTM to bude mít. Mně nabídli cenu lepší než v tabulce, takže to bylo snadné 🙂

- Po potvrzení se do pár dnů obchod zrealizuje a vy vlastníte český státní dluhopis. Gratuluji!

Důležité poznámky:

- Minimální velikost obchodu je 200 tis. Kč. Pro menší částky bych zkusil oslovit makléře telefonicky, nebo zkusil jiné banky. Pravděpodobně ale existuje nějaké obdobné minimum, pod které celý proces přestane dávat nákladový smysl. Pro výrazně menší částky bych šel asi cestou českých dluhopisových podílových fondů.

- Při výběru dluhopisů je vhodné volit ty, které mají datum emise po 1. 1. 2021, protože u těchto dluhopisů se kupón nedaní. Zároveň je dobré sáhnout po těch, co mají dobu do splatnosti větší než 3 roky – v tom případě se nedaní ani rozdíl mezi nákupní cenou a nominálem, získaným při splatnosti (3letý test). Efektivně je pak indikovaný YTM na úrovni 4,5% p.a. již “čistý” a srovnatelný s daněnými úroky na termíňácích/spořácích nebo korporátními či US státními dluhopisy s výnosem okolo 5,3% p.a. A jak datum emise najít? Po kliknutí na název dluhopisu v tabulce na obchodní platformě se objeví ISIN. Jeho vyhledáním např. na stránkách pražské burzy zjistíte datum emise už snadno.

- Poplatky jsou u Patria 0,30% z objemu obchodu, minimálně 1000 Kč. Z toho plyne, že od částky 334 tis. Kč už jde o poplatek proporcionální objemu. Pokud chcete investovat třeba milion, lze ho rozdělit do třech různých dluhopisů, aniž by se platilo něco navíc. Mimo to se platí 285 Kč za obchod jako poplatek za OTC vypořádání.

- Dluhopisy jsou vedeny na sběrném účtu Patria v Centrálním depozitáři. Umístění na vlastní individuální účet v CDCP není prý možné.

- Za držbu aktiv se platí průběžný poplatek 0,012% p.a., což je ještě snesitelné.

Náš přístup a funkce bondů v portfoliu

V úvodním článku o diverzifikaci jsem popsal náš přístup ke stavbě portfolia. České státní dluhopisy v něm hrají svoji roli, protože mají malou korelaci s akciemi, fixní predikovatelný výnos, představují investici v CZK a mají minimální riziko defaultu.

V našem portfoliu se ještě nějakou dobu budou kombinovat s proti-inflačními CZ dluhopisy, které jsou pojistkou pro případ návratu vysoké inflace. Naopak tyto standardní dluhopisy budou hrát roli středně výnosové konzervativní složky v PF v případě, že inflace znatelně klesne.

Ačkoli primárním cílem je dlouhodobá držba kvůli efektivnímu výnosu, je možné, že situaci přehodnotíme po pár letech. V té době budou expirovat proti-inflační dluhopisy, které buď otočíme do dalších státních bondů (vyšší sazby), nebo do nemovitostních fondů, které by v té době už mohly absorbovat současný efekt vyšší ceny kapitálu (tu zatím propsanou nevidíme). Pokud se ukáže, že sazby klesly dramaticky, stejně jako požadované výnosy dluhopisů, mohlo by být optimální i tyto nové dluhopisy prodat za desítky procent vyšší cenu a konzervativnější kapitál realokovat právě do nemovitostí. Uvidíme – na toto budeme reagovat, až situace nastane. Každopádně nám současný nákup státních dluhopisů umožňuje jejich prodej před splatností, pokud to bude nějak velmi lákavé.

A jaké dluhopisy jsme nakonec pořídili?

Poslední otázka, na kterou teď zbývá si odpovědět, je, jak vlastně tyto dluhopisy v portfoliu chápat. Budou do něj přinášet volatilitu jako každé kolísavé aktivum, nebo jsme si právě zafixovali 4,5% čistý výnos na 13 let jako u lepšího odprodatelného termíňáku, jehož hodnota jen klidně, tiše, bezrizikově roste?

Nebo je pravda obojí? A záleží jen na úhlu pohledu?

FALSE!

Věc nemůže být dvěma naprosto odlišnými věcmi zároveň!

A zpátky do dětství… 😅

Díky za přečtení.

Bonus

Na skladu mi zbyly ještě dvě závislosti ukazující chování dluhopisů. Přikládám je tedy jako bonus.

Ahoj. Skvělý článek jako obvykle.

Není lepší tedy při stejné výnosnosti ten Termínovaný vklad, který je navíc pojištěn ?

Jak se to vezme. Termínovaný vklad je sice pojištěn, ale za státní dluhopisy ručí stát – jeho bankrot je u naší typy ekonomiky/společnosti pro mě dost nepředstavitelný. Dluhopisy mají výhodu, že je lze prodat, kdežto termíňák ne. Zároveň není výnos daněn, což v případě termíňáku neplatí.

Ahoj Skejwi, díky opět za super článek. Pro mě přišel trošku později, ale rád jsem si ho přečetl. Kupoval jsem v březnu 2023 přes Patrii státní dluhopis 5/30. Za mě je právě nyní dobrý čas dluhopisy do portfolia přidat a trošku tu akciovou složku diverzifikovat. Ještě jednou díky za článek. Moc pěkně se to čte. Budu se těšit až někdy sepíšeš všechny své poznatky k investování do jedné knihy, kterou si koupím.

Plus je u dluhopisu mozna dlouha splatnost. Tj lze fixovat vynos na hodne let dopredu pokud se zda tento vynos investorovi atraktivni, coz terminak neumoznuje (jedna vetev duality), druhy argument je, jak pises, prave ta moznost dluhopis ptodat kdyz se to hodi (druha vetev duality)

Srovnani s terminakem dava podle mne smysl spis jen na kratkych splatnostech: napr 1lety dluhopis versus 1lety terminak lze srovnavat podle puvodniho dotazu (vynos vs pojistenost atd)

Ahoj, myslím, že srovnání dluhopisu a termínovaného vkladu má opomenutý rozměr. Otázka, co je lepší, jestli 10-ti letý dluhopis s YTM 4.5% p.a. nebo desetiletý termínovaný vklad s 4.5% p.a. by měla v odpovědi vyznět ve prospěch termínovaného vkladu. U kupónového dluhopisu nikdy nevíš, kolik na něm vyděláš. YTM – výnos do splatnosti je úroková sazba, kterou jsou diskontovány všechny budoucí peněžní toky související s dluhopisem (kupóny a splátka par value) na současnou cenu dluhopisu, základním předpokladem je, že inkasované kupóny budou opět po inkasu reinvestovány za tuto úrokovou sazbu, což u desetileté budoucnosti nelze zaručit. Pokud nebudu kupóny reinvestovat vůbec nebo za méně než 4.5% p.a., nikdy nedosáhnu na zhodnocení 4.5% p.a. do splatnosti dluhopisu. Pokud mám termínovaný vklad s pevným výnosem 4.5% p.a. a zaručeno reinvestování po celou dobu vkladu za tuto sazbu, je volba termínovaného vkladu jistějším řešením.

Vycházím při srovnání ze skutečnosti, že se bude inkasovat kupón jednou ročně a na termínovaném vkladu jednou ročně připisovat úrok, neberu v potaz riziko krachu emitenta nebo banky u které spořím. Dluhopis mohu prodat, termínovaný vklad mohu vypovědět, obojí vždy přinese nějakou mírnou ztrátu, to je ale pro tuto úvahu bezpředmětné.

Jinak super články, vypichuji ty s prozřeními kolem penzijních fondů :c)

V realu ale 10y terminak neexistuje. A za 4.5pct taky ne. Nebo se pletu? Neni toto tedy jen teoreticke porovnavani?

Ok, vidim i z diskuse ze 10lety terminak existuje v j&t, tak svuj koment odvolavam :). Netusite pls nekdo nejake jine banky, kde jsou tyto dlouhe splatnosti na terminaku za rozumny urok k dispozici?

Ahoj, výborný point, díky za něj! Samozřejmě ty produkty jsou v různých ohledech jiné: dluhopisový výnos je bez reinvestování, úrok termíňáku s reinvestováním. Takže koupí dluhopisu nefixuju úrok z kupónu. To je ten hlavní závěr. Neznamená to, že ho reinvestovat nemůžu a třeba i lépe (za lepší sazby, do akcií, cokoli…). Podle mě nejde říct, že dluhopis je v tomhle nějaký horší, jen nefixuje tento úrok z kupónu, ale kupón máš na reinvestici k dispozici. S tvým závěrem, že “termíňák je jistější řešení” naprosto souhlasím. Ale to neznamená, že je to řešení lepší a finančně výhodnější. Nikdo neví, co sazby budou dělat a jaké budou příležitosti. Nevím tedy, jak víc férově tyto dvě investice srovnávat než tak, jak jsem to udělal v článku 🙂

Úplně jiná věc je, že v současnosti jsou tyto výnosy podobné, ale kupón z dluhopisu (s emisí po 1.1.2021 a splatností delší než 3 roky) se nedaní, ale úrok z termíňáku ano. Tento rozdíl je podle mě kvantifikovatelný dobře a hraje silně ve prospěch dluhopisů. Likvidita stejná také není, termínovaný vklad např. v J&T vypovědět nemůžeš (až na naprosto extrémní situace) – zjištěno přímo od makléře.

Děkuji za pěkný článek. V té nákupní tabulce Patrie mě ale hodně matou ty sloupce. Logicky bych řekl, že při nákupu budu platit tu vyšší částku v rámci spreadu, ale z těch dluhopisů, které jste nakonec pořídili, vyplývá spíše, že platí ta cena ve sloupci Nákup. Červeně máte označen ten sloupec Výnos prodej, ale potom v závěrečné tabulce je také výnos vypočten vyšší. Je možné to trochu objasnit?

Ty sloupce mohou být matoucí. Banka tím myslí “nákup” ze strany banky, tedy váš prodej; stejně tak “prodej” znamená prodej ze strany banky a nákup z vaší strany. Nakupujete za “prodejní” cenu, tedy dráž, než je střed. Stejně tak dluhopis nese výnos menší, když ho nakupujete (výnos “prodej”, zarámečkovaný), než když ho nakupuje od vás banka zpět (výnos “nákup”). S touto logikou už vše sedí a banka tímto spreadem realizuje zisk.

Ahoj.

Předpokládám, že sji vybíral důkladně brokera:-) Proč právě Patria? Ostatní brokeři tuto možnost nenabízí?

Díky,

M

Ono těch českých brokerů zase tolik není :-). Fio státní dluhopisy nenabízí. Bankovní brokeři bývají poplatkově ještě dražší než Patria, takže jsem volil tu. Pokud bys měl info, že to dokáže jiná banka a levněji, určitě dej vědět 🙂

Ve Fiu je vidím, ale ještě jsem nedohledal poplatky.

Děkuji za výborný článek, dlouho mě něco podobného na webu chybělo. Zkusil jsem pro vás naťuknout Fio.

odpověď, která mě nepřekvapila…

státní dluhopisy jsou obecně přijaty k obchodování na PSE i RMS, ale fakticky se tam neobchodují.

Díky za optání. Nakonec jsem Fio také zkoušel a odpověď mám stejnou: mimoburzovně je nenabízí a na PSE se v podstatě neobchodují. Ale ta Patria nebyla špatná volba.

Náhodou jsem narazil na podcast a teď to tady studuju. Fajn web, ja vlastně řeším tu finanční nezávislost taky a mám dlouhodobý plán a teď skoro finišuju. Já na to jdu teď spíše přes nemovitosti, ikdyž jsem začal akciemi.

Máš pěkně propočítané různé produkty atd. Ale prostě fakt je ten, že pár špatných životních rozhodnutí ti do toho hodí vidle a může zničit celý plán a sen. Že by třeba stálo za to promyslet dát par slov i o tomhle. O čem mluvím, no samozřejmě hlavně o ženách a rodině(a malokterá žena děti nemá a nebude nikdy chtít). Fakt je prostě ten, že s rodinou to je pro naprostou většinu lidi(no mužů) nerealizovatelné a každý by si to měl uvědomit hned na začátku. To rozhodí příjmy, výdaje, vnese spoustu nejistot. A to se bavím o normálním vztahu, ale může být ještě hůře, škaredý rozvod, vyrovnání, alimenty, nemocné dítě atd…. Ale samozřejmě to není jen o ženách, těch faktorů tam je více, který můžou rozhodit plán.

Je to trošku sobecká a introvertní cesta(aspoň pro mě), ale já si to užívám a neměnil bych., svoboda je svoboda.

Díky za postoj a ať se daří.

Dobrý den,

moc děkuji za objasnění jak dluhopisy fungují, sqělá práce!

Ale vyvolalo to ve mně dotazy, protože nad nákupem také přemýšlím, hlavně z důvodu spekulace na pokles úrokových sazeb = možné zajímavé zhodnocení před koncem jejich splatnosti, jak v článku uvádíte.

1) Proč jste nakupoval jen české dluhopisy a ne americké? Měna, nebo výnos?

2) Nad nákupem ETF (případně CFD) na dluhopisy jste neuvažoval? Z jakého důvodu? Nevím, zda se nabízejí i pro české státní dluhopisy, ale pro americké určitě ano. Přijde mi to mnohem jednodušší si ETF u brokera koupit, než přímo ty dluhopisy (nemám Patria Finance).

Díky.

Zdravím, důvod mého nákupu je spíš držení do splatnosti a fixace úroku pro nejkonzervativnější část PF. Konkrétně k otázkám:

1) Důvod je expozice do CZK a daňové zvýhodnění (kupón se nedaní).

2) ETF na české dluhopisy neexistuje, lze to realizovat jen prostřednictvím podílových fondů s poplatky. U státních dluhopisů jsem se rozhodl neřešit diverzifikaci a koupit je napřímo. Mimochodem, i jednotlivé US dluhopisy lze koupit u globálních brokerů stejně snadno jako dluhopisové ETF, např. u Interactive Brokers.

Ještě bych měl prosím dotaz k tomu ETF (např. akumulační irské ETF na US dluhopisy), jak budou daněny kupony, které jsou akumulovány ? 15% ?

Kupóny připsané uvnitř irského ETF z US dluhopisů budou daněny americkou taxou cca 15%.

Díky za článek, nedávno jsem si právě říkal, že už vlastně nevím, proč jsem se rozhodl pro strategii mít 100% v akciích, jestli by nebylo lepší něco jako 75:25. Tak jsem začal zkoumat jak nakoupit ideálně české dluhopisy, ale překvapivě to není vůbec jednoduché. Nakonec jsem se rozhodl zůstat u akcií…

Hodil by se nějaký produkt, který usnadní investici typu “chci mít část portfolia v mixu českých dluhopisů”, ale s parametry ETF, tzn. možnost kdykoliv prodat + minimální poplatky.

Ahoj, není lepší z těch dvou dluhopisů, které jste koupili, tento: 3,5/35? Kupon se vyplácí o 6 měsíců dřív,

takže mi v tom zbytečně neleží peníze. Nebo proč jste vlastně kupovali 2 dluhopisy?

Ahoj,

objevil jsem blog až nyní, ale hltám ho, co jen mozek stačí:) Zaujala mě ta část článku, ve které uvádíš “ V té době budou expirovat proti-inflační dluhopisy, které buď otočíme do dalších státních bondů (vyšší sazby), nebo do nemovitostních fondů, které by v té době už mohly absorbovat současný efekt vyšší ceny kapitálu (tu zatím propsanou nevidíme).” Jak jsi to myslel s tou absorbcí? A díky moc za skvělý zdroj informací, je to pecka!

Ahoj Dušane, narážel jsem na to, že české nemovitostní fondy v průběhu posledních několika let jenom rostly, zatímco se zvyšovaly sazby a rostla cena peněz a klesaly ceny nemovitostí. Protože tyto fondy nejsou burzovně oceňované, ale oceňují je soukromí odhadci, jsou ceny vždycky trochu s otazníkem. Pokud (ale neříkám, že to tak je) by cena neodpovídala tržní hodnotě podkladového majetku, tak mohou fondy buď přecenit směrem dolů, nebo by nás čekalo pár let nízkého zhodnocení. Víc to rozebíral třeba Jan Traxler zde.

Díky za skvělý článek! Přesně tuhle terminologii jsem potřeboval, abych pochopil dluhopisy. Četl jsem o nich hodně i anglických článků, ale všechny byly z říše ekonomů a byt se zdaly ty řeči matematicky jednoduché, měl jsem dojem, že tomu úplně nerozumím. Tady je to i s praktickým nakupem ceskeho dluhopisu. Skvělý!

Díky, jsem rád, že byl článek užitečný!

Díky za skvělý článek. Nemáte affiliate kód na Patrii, ať za to finanční vzdělávání i něco dostanete? 😉

Haha, bohužel. Vaše investiční úspěchy mě ale budou těšit.

Můžu se prosím zeptat, jaká je výhoda 1.95/37 oproti třeba 4.20/36? Díky vašemu článku chápu, že Y-T-M je stejný, ale v prvním případě velkou část zhodnocení vyprodukuje až samotná výplata jistiny za vyšší než nákupní cenu. Namísto toho druhá varianta produkuje většinu zhodnocení již v průběhu pomocí výplaty kupónu. Není lepší mít (kvůli inflaci a volnosti reinvestovat) tyto peníze mít vypláceny již v průběhu pomocí výplaty vyššího kupónu?

Výhoda pro mě byl trochu vyšší YTM u 1.95/37. Jestli je lepší mít k dispozici vyplácené kupóny, nebo ne, je otázka. U 1. dluhopisu “nevyplacené” kupóny dál “leží” v investici a úročí se tím úrokem YTM až do doby splatnosti, kdežto ty vyplacené u 2. dluhopisy se po výplatě už tímto úrokem neúročí a dělejte si s tím, co chcete. Pokud tyto kupóny reinvestujete do stejného dluhopisu, budou situace finančně stejné. Pokud v době jejich výplat budou k dispozici dluhopisy s vyšším výnosem, bude výhodnější 4.20/36, pokud naopak s menším, bude lepší mít dluhopis s menšími kupóny. Každopádně mluvíme o poměrně zanedbatelném efektu druhého řádu: pokud byste dokázal vyplacené kupóny zhodnocovat za stejné riziko lépe/hůře o třeba 2%, bude váš zisk/ztráta na úrovni 4.2%×2% = 0.08% z původní investované částky (srovnejte s poplatkem za koupi na úrovni 0.30% z objemu).

Zároveň připomínám, že dluhopis 4.20/36 byl emitován před 1. 1. 2021 a jeho kupóny se daní. Tento efekt je dramaticky vyšší (4.2%×15% = 0.63% z původní částky) a jde o zaručený náklad. Na to jsem se snažil v článku upozorňovat, přiznejte se, že jste to nečetl pořádně! 😉

Díky moc za skvělý a inspirativní článek a obecně za web plný cenných informací. Částečně jsem vypověděl Dluhopis Republiky a řeším, co s vyplacenými penězi. Původně jsem chtěl koupit ETF, která kupuji pravidelně každý měsíc, ale nakonec asi vyhrají státní dluhopisy ČR.

Chtěl jsem se zeptat, jestli jste zkoušel zjišťovat, jak snadno jde dluhopisy prodat? Očekávám, že by to neměl být problém, když má každá emise aktuální prodejní i nákupní cenu. Na druhou stranu pokud ani nákup neproběhl automaticky a volal vám makléř, je vždy možné se dluhopisu v rozumném čase zbavit? A může být likvidita ovlivněna tím, u kterého zprostředkovatele si dluhopis zakoupím?

Dluhopisy jsem prodávat nezkoušel, ale počítám, že půjde o podobně likvidní postup jako při nákupu. Jenom se musí akceptovat ten spread, který při kratší splatnosti není úplně malý. A jelikož se jedná o over the counter / mimoburzovní operaci, likvidita bude hodně záviset na zprostředkovateli. U větších bank by ale neměl být problém. Pokud někdy budete zkoušet prodávat, můžete se podělit o zkušenosti.

Skejwi, ahoj, 1.95/37 (CZ0001006316) vychází z Tebou uvedené logiky věci, a současného stavu, stále dobře, souhlasíš ?

Budu zakládat účet u Patrie, prosím, než věc detailně nastuduji, Ty nejspíše víš zda již vedený účet u MF (pro držení protiinflačních dluhopisů občanů) je prostředí které propíše vlastnictví nově nabytého dluhopisu, viz např. výše uvedený ISIN, či držba dluhopisu je indikována čistě na webu Patrie? Dluhopis je samozřejmě evidován na držitele, finanční stabilita Patrie (ČSOB) nemá na budoucí vlastnictví dluhopisu vliv, správně ?

Děkuji, Karlos

Ahoj, podle mě jsou tyhle dluhopisy stále zajímavé, výnosy naopak od posledně ještě vzrostly (cca 4,44% čistého, ekvivalent 5,22% hrubého). Evidence MF je samostatná a oddělená, do Patrie ani naopak se to nepropíše. U Patrie je dluhopis držen v navazující evidenci, pokud si to pamatuju dobře. Znamená to, že dluhopisy jsou na sběrném účtu Patria, která si pak vede navazující evidenci toho, co je jakého klienta. Celkem standardní postup, legálně jde o tvůj majetek, i když na účtu vlastněném bankou, finanční stabilita by neměla hrát roli, nemělo by to být v konkurzní podstatě. Být přímým majitelem akcií/dluhopisů by znamenalo mít vlastní účet u centrálního depozitáře, což vyžaduje speciální úkony. Já to neřešil.

Ahoj, tvé články jsou pro mě doslova učebnicí, která vše krásně vysvětluje! Díky moc! O cz dluhopisech uvažuji delší dobu a od loňska mám také přístup přes Patrii. Koukal jsem, že i přes pokles sazeb od vydání článku v listopadu 2023, je výnos dost podobný, což mě překvapuje a hledám vysvětlení stále dokola v článku 🙂