Malá tragédie českých penzijních fondů – hra o čtyřech aktech pro každého

Penzijní fondy by měly být základním kamenem individuální přípravy na stáří a jistotou, se kterou můžeme počítat a plánovat. V jakém stavu je ale český III. pilíř a jakou skutečnou hodnotu nám penzijka vlastně nabízí? Jaké jsou jejich výnosy v porovnání s inflací, jak jsou na tom s kolísavostí a dokážou konkurovat světovým indexům? A jsou státní příspěvky opravdu tak zásadní výhodou, jak se říká? Pojďme se vydat do vod státem podporovaného investování a seznamme se s závažnými dopady, jaké volba spoření na důchod přináší.

Před oponu přichází neznámý bloger a rozhlédne se po čtenářích.

Znáte anatomii příběhů? Od dob Aristotelových pravidel poetiky se toho moc nezměnilo a už tisíce let očekáváme od dobrých vyprávění vlastně stále totéž. Snad každá úspěšná příběhová kniha, filmová tvorba, divadelní hra nebo dokonce i reklama obsahuje tytéž dramatické prvky jako expozici, bod vtáhnutí hlavního hrdiny, budování napětí a jeho uvolnění.

Je pravda, že ve studiu této anatomie vězí i určité riziko: stejně jako v typografii i zde začnete tato schémata vidět všude 🙂 Totéž se mi stalo při přípravě článku o penzijních účastnických fondech v ČR. Uvědomil jsem si, že moje analýza stavu našeho III. důchodového pilíře obsahuje pěkný dramatický oblouk, a rozhodl se splnit si přání a lehce stylizovat tento článek do podoby divadelní hry. 😇

Není to jednoaktovka, to říkám narovinu. Na čtení si proto udělejte kafe nebo dvě a nečtěte to o polední pauze. Příběh jsem kvůli rytmu a lepší orientaci rozdělil trochu neobvykle do čtyř aktů – nabízí se tedy udělat si přestávku pokaždé, když spadne opona.

Nyní se už pojďme ponořit do světa penzijních společností, investování přes aktivně řízené fondy, státních příspěvků a snů, které o svém důchodu všichni máme. A možná během tohoto příběhu zjistíme, že hra je daleko víc, než jen tahle rozvrzaná prkna, co znamenají blog…

Bloger si nasazuje spisovatelský baret a se ztrácí za oponou. Ta se zdvihá.

Obsah

Akt I: Penzijní fondy mezi výnosy a poplatky

Na scéně jsou tři tabule s grafy a jakási kalkulačka. Na podlaze je modrý zátěžový koberec a bílý pult help desku. Na pozadí hraje decentní korporátní hudba. Autor vychází zpoza help desku.

Penzijka! To je vám náramná věc. Doplňkové penzijní spoření (dříve penzijní připojištění) je tzv. III. pilíř důchodového systému ČR, který má vedle průběžného systému sloužit k individuální tvorbě finančního polštáře na stáří. Jako takový ho stát reguluje a také podporuje příspěvky, dalšími příspěvky může pomoci zaměstnavatel. Naspořený kapitál z něj lze vyplácet více způsoby s různým režimem danění a s případnými vratkami příspěvků. Všechny tyto záležitosti jsme detailně procházeli v dřívějším článku, můžete se tedy mrknout.

Od doby vzniku v roce 1994 prošel trh penzijek velkou konsolidací – v devadesátkách existovalo na 40 penzijních společností, dnes jich je všeho všudy 9, z toho jedna vznikla nedávno (2021). V současnosti tyto společnosti nabízejí kromě povinného superkonzervativního fondu také dva až tři účastnické fondy s různou skladbou aktiv pojmenované notoricky jako Dynamický, Vyvážený a Konzervativní, případně Akciový, Dluhopisový a Spořící nebo Garantovaný apod. Podle prezentací penzijních společností mají tyto tři skupiny cílit na rozdílné výkonnosti a kolísavosti (volatility). Nejvyšší cílené výnosy u Dynamických (Akciových) fondů budou vykoupeny vyšší volatilitou, zatímco Konzervativní (Spořící) nabídnou volatilitu nízkou, ale výnosy zanedbatelné.

Výnosy a volatilita fondů se značně liší

Na grafu níže vidíme, jak si vedly dynamické fondy sedmi penzijních společností od roku 2016 (společnosti Rentea a Uniqa vyčleňuji pro krátkou historii těchto typů fondů). Srovnání od roku 2014 pro menší počet existujících fondů najdete v bonusech pod článkem – nicméně trendy jsou stejné. Pro návod, jak přesně graf číst, si přečtěte jeho popisek.

Na grafu vidíme hned na první pohled více věcí. Jednak že za posledních 7 let dokázaly porazit inflaci jen dva dynamické fondy, ve zbytku se naše peníze reálně znehodnotily. Zároveň je patrné, jak velké rozdíly jsou mezi výnosy různých fondů – ty nejlepší jsou i více než dvojnásobné oproti nejhorším. A v poslední řadě si všímáme, že vyšší výnos nemusel být vykoupen vyšší kolísavostí (např. Česká spořitelna), ale i naopak: Komerční banka doručila nejhorší zhodnocení, ale rozhodně ne nejnižší volatilitu.

Ještě zřetelnější jsou tyto trendy v případě vyvážených a konzervativních fondů, jak se můžete přesvědčit na grafech níže. Rozdíly mezi fondy jsou o vysoké násobky a inflaci neporazil ani zdaleka jediný z nich.

Rozklad majetku u konzervativních, ze zákona povinně nabízených fondů vystihuje lépe grafika než čísla, která se někdy v médiích uvádí. Tyto fondy mají v některých případech ještě výrazně nižší výnosy než často skloňované transformované fondy z dob penzijního připojištění. Podle statistik Asociace penzijních společností je v těchto transformovaných a povinných konzervativních fondech uskladněno 87,4% (!) všech prostředků III. pilíře, tedy 512 miliard Kč. Za posledních sedm let se díky inflaci z této částky vypařila asi čtvrtina – tedy nějakých 141 miliard v luftu. V tuto chvíli se přiznám, že cítím určitou marnost…

Ale pořád je tu nějakých 77 miliard Kč klientů, kteří od svých peněz očekávají nějaký nenulový nominální výnos a možná i pomýšlí na překonání inflace. 😉 Tito lidé se možná ptají, proč jsou mezi dynamickými, případně vyváženými fondy takové dramatické rozdíly, když se veřejnosti prezentují všechny v podstatě stejně?

Informování klientů je neoptimální

To je velmi podstatná otázka. Protože co udělali špatně lidi, kteří se rozhodli pro dynamický fond u Komerčky nebo u Allianz, a co za geniální tah udělali klienti Spořky? Samozřejmě to byla náhoda při výběru. Náhoda, která některým klientům přinesla 20% navíc za 7 let. Pokud by si fondy udržely tyto výnosy dlouhodobě, za 30 let by ten klient se šťastnější rukou měl 2,5× větší úspory na stáří.

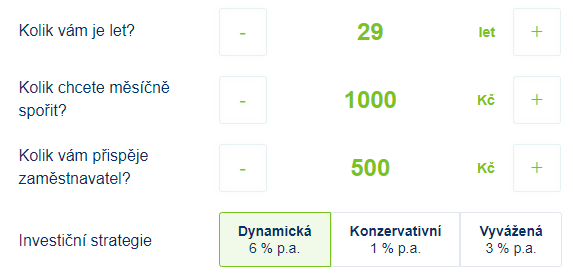

Špatné informovanosti klientů ohledně realistických očekávání si všímá i nedávný report OECD o III. pilíři a říká: “Účastníci nemají dostatečné informace o budoucí výši dávek z doplňkového penzijního spoření. Výpis osobního penzijního účtu neobsahuje závazné projekce do budoucna.” Některé penzijní společnosti by v tuto chvíli nejspíš argumentovaly, že mají na svých stránkách kalkulačky. OECD nicméně kontruje, že kalkulačky vyžadují netriviální akci – aktivní vyplňování výše úložek a odhadované doby spoření. Výsledky jsou i tak pro penzijní společnost naprosto nezávazné: “Výstup není garantován, zobrazuje pouze pravděpodobný výsledek podle očekávaného výkonu účastnického fondu.”

A penzijní společnosti si jsou této nezávazné ilustrace dobře vědomy a mohou si tak dovolit transparentnost ještě mírně zhoršit a trošku si zapřehánět. 🙂 Např. ČSOB Penzijní společnost ve své kalkulačce očekává zhodnocení dynamického fondu na úrovni 6% ročně. A tvrdí, že “průměrné roční zhodnocení vychází z dlouhodobých výkonností příslušných strategií po odečtení všech poplatků ve prospěch ČSOB Penzijní společnosti”. Tohle je lehce překvapivé s ohledem na a) výnos fondu v letech 2014-2022, který byl 5,0% (graf v bonusech), b) výnos od založení až do dnešního dne (23. 5. 2023), který byl 5,3%, c) průměrné výnosy dynamických fondů v ČR na úrovni 4,0%, jak je uvádí Asociace penzijních společností. Totéž platí i pro další typy fondů. Pokud si říkáte, že 1% rozdíl je nic a skoro zaokrouhlovací chyba, podívejte se, jaký efekt má malý procentuální diferenciál v projekcích na dlouhou dobu.

Poplatky nejsou důvod rozdílů mezi fondy

Dobrá, dostáváme jen to, co penzijním společnostem jako klienti tolerujeme (nebo čeho si všimneme). Ta důležitá otázka stále je, co vězí za těmi rozdílnými zhodnoceními v různých penzijních společnostech?

První, co nás může napadnout, je jiná nákladovost fondů. Říká se, že penzijka jsou drahá, tak možná každý je jinak drahý. Hm, není tomu tak. Téměř všechny penzijní fondy (až na tři výjimky) jedou poplatkově na úplném maximu, které jim dovoluje zákon: 1% z majetku a 15% z výnosu, tedy cca 1,75% u dynamických fondů a obdobně u dalších kategorií. To samo o sobě nepatří mezi tragicky vysoké poplatky, v porovnání se zeměmi OECD jsme přibližně na průměru. Nicméně OECD také připomíná, že si penzijní společnosti stěžují, že jsou poplatky ve skutečnosti moc nízké a že “[…] nemohou investovat do určitých tříd aktiv, které by za vyšší cenu mohly poskytnout lepší výnosy, protože musí pokrýt všechny své náklady v rámci maximálních limitů poplatků.” K tomuto zvláštnímu tvrzení se ještě za okamžik vrátíme.

V tuto chvíli totiž začíná být jasné, že za rozlítaností a do jisté míry nepredikovatelností jednotlivých fondů bude stát samozřejmě jejich struktura podkladových aktiv. A tam už to začíná být jiná jízda.

Opona.

Akt II: Skladba fondů, benchmarky a indexy

Na scéně je jeden větší banner. Na podlaze je koberec s vysokým chlupem a po pravé straně velký pracovní stůl ze stařeného mahagonu, na něm sklenice s 18letou whisky. Autor stojí opřený o stůl a listuje složkami.

Máte taky rádi papíry? Já o nich sním, když občas spím. Doufám, že vy také, protože pokud se chcete dozvědět, co vlastně penzijní fondy vlastní a co za uvedený poplatek pro vás spravují, musíte se většinou zahloubat do čtvrtletních nebo pololetních zpráv fondů. Jenom jako taková ochutnávka: třeba u zmíněného dynamického fondu ČSOB si stačí nalistovat stranu 292 ze 409-stránkové brožurky a hnedka víte, co jsou pozice fondu se zastoupením > 1%. 🙂 Abych všem nekřivdil, některé penzijní společnosti jsou otevřenější. Třeba Dynamický fond od Spořky dokonce náhled největších pozic uvádí přímo na stránkách, což nebyl případ žádné z ostatních sedmi analyzovaných společností. Je to fajn stav, není to fajn stav? Nechám na vašem uvážení.

Penzijka jsou často fondy fondů a indexy

Co zjistíme, když tento k uzoufání nudný exkurz protrpíme pro případ dynamických fondů? Penzijka jsou z větší či menší části fondy fondů. Spousta významných pozic jsou ETFka (burzovně obchodované fondy) na velké světové indexy, případně podílové fondy z mateřské bankovní skupiny nebo cizí. Pro ilustraci, zastoupení těchto fondů v rámci dynamických variant penzijek je následující: ČSOB >10,6% (+73,4% v indexových futures), KB > 28,9%, ČS > 10,8% (+ 35,6% v indexových futures), Conseq > 29,2%, Allianz > 42,6%, NN > 46,2%, Generali >25,9%, Rentea >33,8%, Uniqa >46,9%. Ty bývají doplněné o individuální akcie, dluhopisy a repo vklady. Tady nemůžu nezmínit, že z individuálních akcií drží fondy často i ČEZ (nejvíce penzijní společnosti Rentea a NN, které v něm mají 5,9% a 4,6% dynamického portfolia), což je v kontextu chování státu k minoritním akcionářům ČEZ docela pikantní – tyto kroky činí vláda i vůči velkému množství účastníku III. pilíře. Ok, ale z významné části jsou penzijka fondy fondů.

Z toho ale okamžitě plyne několik věcí.

- Běžně jsou fondy fondů poplatkově neoptimální, protože zdvojují poplatky – klient platí poplatek svému fondu, ale zprostředkovaně také podkladovému fondu. Tento důležitý aspekt své základní majetkové struktury penzijní společnosti nijak nekomunikují a nevysvětlují. Není tedy jasné, zda je tomu tak i v případě penzijek. Např. Komerčka v Klíčových informacích ke svému akciovému fondu uvádí k poplatkům, že “úplata za obhospodařování majetku [1% p. a.] je vypočítána z průměrné roční hodnoty fondového vlastního kapitálu”. Tato formulace pro klienta (i mě) vyznívá, jako by ke zdvojování poplatků skutečně docházelo.

- Pokud tomu tak je, zařazením dalších fondů do portfolia penzijko zařazuje i jejich poplatkovou zátěž. U ETFek to není tak strašně moc, cca desetiny procenta. Pokud se podíváte podrobněji, zjistíte, že fondy často vlastní mnoho různých ETF na stejný index, typicky SP500, EUROSTOXX, MSCI EM apod., takže nemůžou volit ten největší a nejlevnější. Může za to regulace, která neumožňuje mít více než 10% v jednom titulu. Namátkou dynamický fond od Generali vlastní nejméně 4 ETFka na MSCI Emerging markets (2x iShares, Vanguard, Amundi), nejdražší za 0,20%, ale výjimkou nejsou ani ETF za 0,30% ročně.

- Ovšem zařazení podílových fondů místo ETF by katapultovalo nákladovost do ještě jiných končin: třeba Spořka zařadila dva fondy ze skupiny ERSTE – Top Stocks a Stocks Small Caps, oba za cca 2,2% ročně. Jenom tyto dva fondy by zvýšily absolutní nákladovost penzijka o 0,14%, která bychom museli efektivně připočíst k zákonnému maximálnímu poplatku z penzijka. Pokud tedy ke zdvojování poplatků dochází.

- Ačkoli jsou penzijka hodně založena na pasivním sledování indexů nebo skupování státních dluhopisů, jsou stále aktivně spravovanými fondy. Přidaná hodnota manažera penzijního fondu spočítá hlavně ve strategické realokaci mezi hlavními třídami aktiv a případně sektorů, často za pomocí jiných fondů. Rozdílnost výnosů jednotlivých penzijek je tedy dána schopností manažerů tuto alokaci úspěšně provádět. Na tuto úspěšnost se podíváme za okamžik.

Složení aktiv se mění a je nepredikovatelné

Možná si říkáte, jakápak strategická alokace. Je to státem silně regulovaný dlouhodobý produkt, pilíř důchodového systému ČR, co tam asi tak můžou vymýšlet za strategie. Také jsem měl takové tušení, že jsou to všechno stejné nudné produkty. Ale nedávno mi v podcastu připomněl Jakub z Rozbitého prasátka (a předvedl tím příkladnou investiční mindfulness), že podle statutů žádné velké regulace skladby aktiv nejsou. A skutečně: např. ve statutu dynamického fondu od ČSOB se píše, že v tomto fondu “poměr mezi dluhopisy a akciemi se může lišit v závislosti na podmínkách na kapitálovém trhu, a to takovým způsobem, že akciová složka bude v rozmezí 0 % až 100 % hodnoty majetku.” Ostatní společnosti mají limity také volné, i když možná ne takto extrémní. Třeba Generali “omezuje” akciovou složku do intervalu 10 až 100%, Spořka na 0 až 90%, ale zato Komerčka je přísnější a její Akciový penzijní fond musí obsahovat minimálně 70% akcií. Každopádně, limity jsou výrazně v gesci penzijní společnosti a nesmí vás překvapit, když váš dynamický fond nebude vlastnit jedinou akcii 🙂

Napíšu to ještě jednou, aby to správně zarezonovalo. Statut penzijních účastnických fondů s dynamickým zaměřením, vhodný pro mladé a odvážné klienty III. důchodového pilíře ČR s dlouhodobým investičním horizontem, může umožňovat manažerovi dramaticky měnit strukturu aktiv fondu a například akcie z portfolia zcela vyřadit na libovolně dlouhou dobu. Informaci o této změně se dozvíte pravděpodobně v pravidelných zprávách fondu, které si můžete dohledat v publikovaných dokumentech výše popsaným způsobem. 😅

Skutečné benchmarky neexistují

Obrovská moc v rukou penzijních společností nad skladbou aktiv dynamičtějších větví III. pilíře je tedy věc daná a moc s ní neuděláme. Pojďme se tedy podívat, jak dobře tyto prsteny moci portfolio manažeři využívají a k čemu vedou.

Už v Aktu I jsme viděli, že rozdíly mezi fondy mohou být značné. Tady si ale hned vzpomínám na skvělou (a velmi mediálně intenzivní) diskuzi s některými manažery na téma, jak správně srovnávat aktivně spravované fondy. Např. Ján Hájek zdůrazňoval, že

Ján Hájek, Erste Asset management ČR

… strategie fondu bývá definována benchmarkem a výnos benchmarku je ten, kterého by fond dosáhl, pokud by manažer nedělal žádné aktivní kroky a správa fondu by nebyla zatížená žádnými poplatky,

a že výnosy fondu se mají porovnávat právě s ním. Jakkoli jsem s tímto přístupem stále v principiálním nesouladu, říkám si, buď konsenzuální a přistup na to, jak samy fondy chtějí měřit svojí úspěšnost. Takže pojďme si srovnat výnosy s benchmarky penzij…

Ok, tak oni neexistují. Osm ze všech devíti existujících penzijních společností explicitně ve statutu nebo klíčových informacích deklaruje, že pro své dynamické fondy (a lze usuzovat, že ani v pro jiné třídy fondů) nedefinuje ani nesleduje žádný benchmark. Např. Allianz říká, že “účastnický fond nesleduje, nekopíruje ani nezamýšlí sledovat určitý index nebo ukazatel (benchmark)” a Conseq se dokonce otevřeně přiznává, že “výkonnost Fondu není porovnávána s výkonností benchmarku.”

Jediná penzijní společnost, která na existenci benchmarku přistoupila, je Česká spořitelna. Ta sice veřejně stanovuje benchmark, ale každoročně jej mění (tento fakt najdete ve statutu). Svůj účel definice strategie fondu, jak o něm mluví pan Hájek, tedy pro účely klientů s investičním horizontem v dekádách moc neplní. Ale může dobře sloužit k porovnání svých výnosů a volatility. Ani taková srovnání ale společnost nedělá, nebo je minimálně neprezentuje tak, abych je po 45 minutách hledání našel. Benchmarky z minulých let také nedokážu najít, takže historii benchmarku ani zpětně nikdo nezávisle nezrekonstruuje. Padá tím tedy i druhý účel existence benchmarku a z mého pohledu je to totéž, jako by vůbec nebyl.

Penzijka jsou hluboce pod normálem kapitálového trhu

Abych situaci rozlousknul, napsal jsem 10. 5. šesti penzijním společnostem dotaz, že pro účely článku potřebuji vědět, jak má veřejnost výnosnost jejich fondů smysluplně porovnávat, není-li benchmarku. Do publikace tohoto článku mi odpověděly tři společnosti (ano, jsem malá rybka v rybníku) a uvádím je v bonusech na konci článku. Mluvčí Allianz potvrdila smysluplnost našeho prvního grafu v článku s tím, že “vyhodnocování výkonnosti účastnických fondů je prováděno zejména vůči ostatním porovnatelným účastnickým fondům našich rivalů,” ale zároveň velmi dobře upozorňuje, že

… je vhodné měřit i tzv. risk-adjusted výkonnost účastnických fondů – tedy jaké výkonnosti fond dosahuje na jednotku rizika (např. historické volatility) …

Marie Petrovová, Allianz pojišťovna

a dodává: “V tomto měřítku věříme, že již klient svoji analýzu většinou neprovádí. Může se tedy stát, že mylně vyhodnotí jako nejlepší ten fond, který má sice nejvyšší jen absolutní výkonnost, která v ‘dobrých časech’ zakrývá vyšší nakoupené a podstoupené riziko, jež se materializuje v ‘horších časech’.”

Tento postoj mě velmi potěšil a opravdu cením tuto odvahu, protože ze strany manažerů i správců fondů se setkávám s přehlížením kolísavosti fondu (volatility, tzv. rizika) – a to z dobrého důvodu: volatilita aktivně spravovaných fondů bývá o dost vyšší než u pasivně řízených ETF fondů. Trochu tu ale zamrzí, že ani Allianz, ani jiná penzijní společnost volatilitu nereportuje. Ale my nejsme běžní klienti, my umíme finanční Python a my si poradíme 😉

Mluvčí společnosti Conseq nabízí jiný pohled a uvádí, že “retailový investor by měl úspěšnost [našeho] Globálního akciového účastnického fondu porovnávat v delším horizontu s “průměrnou” výkonností hlavních světových akciových trhů, nikoli jen jedním regionem.” Toto je také stanovisko, které se – v mírném rozporu s pohledem Jána Hájka – vrací k mým původním vyhodnocovacím technikám. Mluvčí Generali pouze zmiňuje, že společnost definuje každoročně vlastní benchmark. Ten, který ovšem podle Klíčových informací ale vůbec nesleduje a který lze asi získat na vyžádání.

Budeme se řídit těmito oficiálními doporučeními a pojďme na srovnání. Nejprve se podíváme znovu na dynamické penzijní fondy, ale tentokrát v kontextu výnosu ETFka na celosvětové akcie (iShares Core MSCI World UCITS ETF). A navíc už nebudeme vykreslovat výnosy a volatilitu, ale zmiňované rizikem vážený poměr: z dostupných metrik si zvolíme velmi známý Sharpe ratio (výnos umenšený o bezrizikové výnosy a dělený volatilitou) – a to pro uvažované 1.5% a 2.5% roční výnosy na spořácích. Tyto dvě varianty děláme proto, že Sharpe ratio je citlivý na tuto volbu.

Myslím, že graf nepotřebuje moc komentář. Nad ostatními fondy vyniká Dynamický fond od České spořitelny, naopak výrazně neobstál fond od Komerčky a v druhé metrice moc nezazářil ani právě Allianz (mrzí mě to). V celku jsou ale vážené výnosy až na jeden fond naprosto zastíněné ETFkem na globální akcie, jehož výsledek je téměř nesrovnatelně lepší. Skoro se bojím s tím zase vyrukovat, ale tak aspoň šeptem: S&P 500 vyjádřený v českých korunách měl druhý Sharpe ratio na úrovni 0,43.

Pokud opustíme metriku rizikem vážených výnosů, můžeme se v globálu podívat na výnosy a volatility vždy nejlepšího a nejhoršího fondu v kategorii Dynamický (označený D.), Vyvážený (V.) a Povinný konzervativní (P.) ve srovnání s ETFky na světové akcie (EUNL), obligátní S&P 500 (SPY), široký dluhopisový index (AGG) a proti-inflační pokladniční poukázky USA (STIP).

Připomenu, že výnos je ten tmavý sloupec. 🙂 Stojí za povšimnutí, že volatilita trhů byla o dost vyšší, než kolísavost fondů. Jinak závěr z tohoto obrázku opět nechám na čtenářích.

Ale… Počkejte…, slyšíte to taky? Ten šum? Ty překřikující se hlasy a volání?

Autor odkládá papíry a rozhlíží se. Hluk sílí. Autor se rozbíhá. Opona.

Akt III: Státní příspěvky a konkurence na český způsob

Na scéně je několik nemoderních pouťových atrakcí, uprostřed je malé pódium pro stand up. Ze stropu visí rozličné plakáty. Zpoza nich se ozývá mírný hlukový podkres. Na podlaze jsou staré konfety. Autor jimi prochází a odkopává je.

Každý, kdo se někdy snažil soustředit, ví, že v hluku je těžké si něčeho všímat. Pozornost se vám stále vrací k tomu, co vás vyrušuje. Ale funguje to i opačně. Někdy to prostě chceme – být vyrušováni, abychom si nemuseli podstatných detailů všímat.

Já neinvestuju – já čerpám

Proto mě nepřekvapuje, co že marketingoví stratégové penzijních společností volí jako hlavní prodejní taháky. Podívejte se sami na následující krátkou exkurzi do MGPO: Malé Galerie Penzijního Obrazu (screenshoty jsou přímo z hlavních stránek penzijních společností, nejde o speciálně vybrané reklamy, ale o jejich hlavní prezentační grafiku směrem k veřejnosti; popisky jsou moje vlastní komentáře, které berte s nadsázkou a pochopením).

První, čeho si asi všimnete, je dost upozaděné zhodnocení majetku v mediální prezentaci, naopak dobře vidět je marketingový nános. Nejvěcnější mi subjektivně přišla Penzijní společnost od ČSOB, navíc mají absolutně cute příšerku, kterou jsem nakonec zařadil také, aby v článku bylo alespoň něco hezkého. Zbylé společnosti mají frontální komunikaci založenou hlavně na čerpání výhod od státu (příspěvky, daňové úlevy), věcných jednorázových bonusech (tisícovka na nákup), v menší míře na příspěvku od zaměstnavatele. Přitom většina z příspěvků a úlev nejsou zásluha společností a s určitou výjimkou peněz od zaměstnavatele nejsou tyto pobídky v dlouhodobém horizontu pro naše spoření tolik podstatné, jak to může vypadat.

Proč si to myslím?

Státní příspěvky moc nepomůžou

Důvod je zakódovaný do samotné matematické struktury této situace. 😇 Jak jsme si ukazovali posledně, i o sebemenší dílek větší procentuální výnos vždy nakonec přemůže jakkoli vysoké příspěvky nebo daňové výhody od státu navázané na vklady. Je jen otázkou času, kdy se to stane. V tomtéž článku jsme tento jev zkoumali pomocí hypotetické situace, kdy spoříme na stáří pomocí penzijka se státní podporou a pomocí přímého nákupu širokého ETFka bez (!) státních příspěvků. Podstatné bylo, že jsem předpokládal, že obě investice budou schopné sledovat stejné zhodnocení trhu, jen se budou lišit poplatky a příspěvky. Zjistili jsme, že investování do ETF předběhne penzijko se státními příspěvky (podle aktuální státní politiky) po 12 až 22 letech investování, podle velikosti vkladů (čím víc jste spořili, tím hůř).

Rád bych závěry zaktualizoval a podíval se, jak se situace změní s novou strukturou státních příspěvků, plánovaných od roku 2024. Ta je velmi jednoduchá: ke každému vašemu vkladu v rozmezí 500 až 1700 Kč stát přihodí 20% navíc. To je víc než posledně, takže to zní opět jako velká rána pro produkty bez státní podpory, tak uvidíme.

Situace bude stejná. Nejprve budeme předpokládat, že trh v následujících letech bude mít stabilní výnos 8% ročně. Jak penzijní, tak ETF fond bude schopný tento výnos přesně sledovat – budou se lišit pouze svými poplatky. Zatímco ETF bude zatížené TER na úrovni 0.2% (reálný poplatek v EUNL etfku), penzijní fond bude účtovat 1% z objemu + 15% z výnosu. S ohledem na výše uváděný fakt, že penzijka také vlastní v relevantní míře také ETF nebo podílové fondy, které z důvodu svých vlastních poplatků nedoručí výnos trhu, připočítávám 0.1% k poplatkové struktuře penzijka. Rozhodnutí, zda tento dodatečný poplatkem započteme, výsledky nijak významně neovlivní. Investovat budeme 1700 Kč měsíčně. Zatímco v penzijku nám ke vkladům přihodí 20% stát, u ETFka naopak zaplatíme každý měsíc 1€ za nákup ETF (reálná situace u známého brokera Degiro). V obou strategiích nebudeme uvažovat žádné zdanění: u ETF se jedná o splnění časového testu, v případě penzijka uvažujeme výběr naspořené částky tak, aby se nedanila. Investiční reálie tedy máme připravené a teď jen pusťme čas.

Výsledek simulace ukazuje modrá a žlutá křivka na grafu vlevo (vývoje majetkových účtů) a modrá vpravo (poměr těchto účtů). Jakmile modrá křivka přesáhne hodnotu 1.0, začne být investice přes ETF výnosnější. Vidíme, že to opravdu byla jen otázka času, v tomto případě asi 16 let. Po této době levnější produkt bez podporu překoná dražší produkt s podporou.

Nicméně, je realistické očekávat, že dynamické penzijní fondy budou schopny sledovat výnos širokého trhu? Naše předchozí analýza to nenaznačovala. Proto můžeme simulaci ještě trochu upravit a uvažovat, že penzijko po odečtení svých poplatků doručí průměrný výnos, jaký reportuje Asociace penzijních společností, tedy 4.0% p.a. Tento případ ukazují zelené křivky vlevo i vpravo. Situace se vyvinula a penzijko začne za ETF ztrácet už po 10 letech. S ohledem na fakt, že penzijní spoření je dlouhodobý produkt, zamýšlený na několik dekád, věřím, že uvedená modelová situace má co říct.

Můžeme udělat ještě krok dál a nasimulovat si, co by se dělo, kdybychom po celou dobu simulace uvažovali nejlepší a nejhorší výnosy reálných penzijek za posledních 7 let, přiznali jim státní příspěvky a srovnali je s vývojem investice do ETFka na světové akcie opět se skutečným průměrným výnosem za posledních 7 let. Samozřejmě nikdo nikdy nezaručí, že v budoucnu budou tyto výnosy +/- stejné jako dříve (a zcela jistě nebudou), ale historie přesto nějakou vypovídající hodnotu má a toto je pouze myšlenkový experiment (Gedankenexperiment, otcové zakladatelé kvantové mechaniky by potvrdili). Dostáváme toto:

Jde o podobný obrázek, jenom horizonty, během nichž pasivní strategie předběhne dotovanou aktivní strategii, se zkrátily: cca 12 let pro nejlepší penzijko a 6 let pro nejhorší. Po 30 letech investování by účet s ETF dosáhl 1.5× až 2.5× vyšší hodnoty a to bez státních příspěvků. Znovu opakuji, že toto je Gedankenexperiment a není to moje predikce budoucnosti, ale numerická ukázka toho, jaký efekt má vyšší procentuální poplatek a procentuální příspěvky ke vkladům. Krásně vidíme, že státní příspěvky v dlouhodobém horizontu hrají roli spíš psychologickou a marketingovou. Reálně by III. pilíři pomohlo, pane Jurečko, snížit poplatek, než zvyšovat příspěvek. Ani jeho navrhované zvýšení totiž ani náznakem nesrovná konkurenceschopnost penzijek s méně nákladnými investičními strategiemi.

Tohoto stavu věcí si samozřejmě nevšímám jen já. K podobným závěrům dochází např. redaktoři v Hospodářských novinách, nebo Jakub Dvořák v Rozbitém prasátku, a jistě další všímaví lidé. Děkuji jim za práci důležitou pro celou společnost.

Diskuzi by bylo jistě vhodné doplnit ještě o příspěvky zaměstnavatele, jakožto další čerpací kanál. V tuto chvíli se, logicky, situace značně posune, protože to je velká dotace. Pokud by zaměstnavatel k našim 1700 Kč přihazoval tisícovku navíc, překoná ETFko lepší penzijko z grafu výše za 31 let a horší za 17 let (grafy v bonusech). Pokud by oba produkty doručovaly stejné zhodnocení trhu a lišily se jen poplatky a příspěvky, dojde k tomuto obratu až za 43 let. Pořád ale platí, že je to jen otázka času. I když je pravda, že v tomto případě už dost dlouhého. Připomněl bych ovšem, že podle Asociace penzijních společností příspěvek zaměstnavatele čerpá jen 27,5% klientů. Zároveň bychom měli zdůraznit, že tato diskuze má největší platnost pro klienty odvážnějších penzijních strategií – tedy těch, které jsou vhodné pro mladší klienty. Pro ty, kdo spoří přes konzervativní fondy, ztrácí srovnání s uvedeným ETF na relevanci.

Penzijka si nekonkurují poplatky ani výnosy

Na základě toto, co jsme doposud v článku viděli, začíná být jasné, jak zajímavé tržní prostředí stát vytvořil. Penzijní společnosti se málokdy prezentují průměrnými ročními výnosy, nesrovnávají se mezi sebou ani v rizikově vážené výnosnosti, nesoupeří ani výší poplatků (a dokonce ani tím bonusem: všichni nabízí tisícovku 🤦♂️).

Totéž dokládá i report OECD, který shrnuje, že v České republice si “penzijní společnosti konkurují svými distribučními sítěmi, nikoli poplatky”. Zmiňuje, že skutečnou konkurencí na trhu s penzijky je to, kdo ze společností má a kdo nemá zázemí bankovní instituce, přes níž je mnohem snadnější a levnější získávat nové klienty. ČSOB, KB a Spořka tak agregují 48% účastníků systému, zatímco ostatní musí spoléhat na drahé služby investičních zprostředkovatelů (poradců). To by mohlo naznačovat, že v poplatkové struktuře jsou alespoň u některých penzijních společností rezervy.

Jak jsme ale už zmiňovali, společnosti až na výjimky 3 účastnických fondů (vyvážené fondy u NN a Allianz, které účtují 0,8% namísto 1,0% a Spořky, která si bere u etického dynamického fondu 10% z výnosu namísto 15%) všechny jedou na maximu státem dovolených poplatků. Tržní prostředí s tím nic nedělá.

Hezky tuto situaci ilustruje nová společnost Rentea od skupiny Partners. Ta na trh přišla v roce 2021 a na svých stránkách uvádí:

Jsme moderní penzijní společnost, která chce skutečně řešit bohatství Čechů v penzi. Kombinujeme regulovaný produkt podporovaný státem a touhu po inovativním a dlouhodobě výnosném investování s nízkými náklady na správu fondů.

Penzijní společnost Rentea

Pro zhodnocení výnosnosti je ještě moc brzy, ale minimálně otázku nákladů lze srovnat hned: poplatkově jede společnost opět na povoleném maximu. Ani nový hráč na trhu, bez klientů, historie a veřejné etablovanosti, není konkurencí nucen sáhnout na poplatkovou strukturu a snížit ji. Tedy to více méně jediné, co může výnosnost (dynamických) penzijních fondů zvýšit.

Penzijní společnosti skrze svou Asociaci mluví o snaze zvýšit atraktivitu penzijka, ale zmiňují hlavně o motivování klientů přejít z transformovaných do účastnických fondů (za mě souhlas 👍) a zvýšení státních příspěvků a donucení zaměstnavatele přispívat také (nooo, dobře, viz výše…), ale poplatková strana problému, se kterou penzijka něco dělat mohou, jako by neexistovala.

A toto je asi nejnižší bod našeho dramatu. Situace je zatuhlá, penzijní společnosti nákladovost samy nezmění, trh klasické konkurenční tlaky nevytváří a ani příchod nějakého nového hypotetického hráče nic nevyřeší.

Ve scénáristice a příběhové anatomii se tomuto bodu říká apparent defeat, zdánlivá porážka. Ale nebojte se, každý dobrý příběh ji totiž potřebuje a nakonec překoná.

Opona.

Akt IV: Možných koncepčních řešení je mnoho

Scéna připomíná jednací sál Rady ministrů ze Hry o trůny. Kolem dlouhého stolu stojí řady historizujících židlí s vysokými zády, na stole je sčítací zařízení. Za gotickými okny je krajina s vysokým obsahem strdí. Na scéně je ticho, ale příkré osvětlení stolu evokuje výraznou úzkost. Autor vstává z jedné z židlí.

Mírná deprese, že? Nejsme v tom sami. Odborníci ji s námi sdílí. Třeba Komise pro spravedlivé důchody v čele s Danuší Nerudovou několikrát konstatovala, že náš III. pilíř “není dlouhodobě efektivní a neplní svůj účel”. Národní rozpočtová rada obdobně tvrdí, že penzijka “neplní dobře funkce, které by plnit měla, […] nefungují ale ani jako vhodný investiční nástroj”. Zajímavé je, že na rozdíl od penzijních společností Národní rada hlavní problémy vidí (ve shodě s autorem) také v poplatcích, když si všímá, že viníkem “je vysoká konzervativnost investiční strategie a související nízká míra jejich výnosnosti, […] jako nadměrná se jeví výše poplatků za správu”. Další bezpočet podobných názorů se dal zaznamenat v médiích.

Zároveň ale III. pilíř skýtá obrovský potenciál, protože se v něm účastní bezmála 4,5 milionu lidí (52% populace), což je i v zahraničním srovnání slušné číslo. Jako příležitost to zjevně začínají vidět i politici, když v rámci probírané důchodové reformy hodlají ve III. pilíři provést změny, bohužel hlavně parametrické a restriktivní. Ministr práce a sociálních věcí tak přemýšlí o snížení limitu na poplatky penzijním společnostem, další zpřísnění výběru renty a zvýšení prahu, od kdy lze získávat státní příspěvky.

Buďme nadšení, že to politiky začalo zajímat a že otázka poplatků protunelovala až k ministrovi. Je ale otázka, nakolik je zvolený postup vhodný. Asi každý z životní zkušenosti víme, že restrikcemi a omezeními si srdce lidí nezískáme, a v otevřené společnosti se volí, až když není jiné východisko. Je zcela přirozené, že se penzijní společnosti ústy své Asociace bouří:

Snižování limitů pro úplaty bychom považovali za nevhodné.

Aleš Poklop, prezident Asociace penzijních společností

Očekávám, že je jen otázka času, kdy přijde i argument, že snížení poplatků povede ke snížení výnosu, konzistentně s jejich stanoviskem ohledně nutnosti navýšit poplatky, aby se mohl zvýšit výnos.

Ačkoli jsme v Aktu III viděli, že poplatkové schéma nejspíš skýtá u některých společností určitý prostor ke snížení, nechtěl bych být v roli toho, kdo je bude z této skutečnosti usvědčovat a dokazovat, že touto restrikcí nesníží penzijkům výnos. Protože pak by se hněv přesměroval na mě jako ministra. Předpokládám, že ministerstvo má dobrý analytický aparát a tuto mou obavu ministrovi někdo dobrými argumenty rozptýlil.

Nabízí se tedy nějaký jiný postup? Já myslím, že ano. Uvedeme si několik opodstatněných návrhů, které jdou dál než jen k více či méně banálním parametrickým úpravám. Být odvážnější ve změnách doporučují také experti z Národní rozpočtové rady. V mém pohledu jde o koncepty životaschopné a politicky nekonfliktní a prosaditelné. Nechci vám, naši politici, kecat do toho, jak máte dělat svoje řemeslo, ale třeba o tom jen začít mluvit by mohlo přinést nějaké ty politické body. Pokud by některé z témat inspirovalo experty z poradních orgánů vlády, máme způlky vyhráno.

Vytvořme skutečnou konkurenci

Odpíchnul bych se od již připravené úpravy, která aktuálně leží na vládě: dlouhodobého investičního produktu. Několikrát změněný název a tak trochu bez povšimnutí, ale v mých očích naprosto zásadní konceptuální změna poměrů. Tato úprava předpokládá, že by se příspěvky zaměstnavatele a daňová zvýhodnění, která známe z penzijka, přenesly i na jiné formy investování, pokud se zaručí, že se peníze nevyvedou před důchodovým věkem. Bohužel, jak návrhu zákona rozumím já, netýkalo by se to státních příspěvků, ty by dál náležely jen penzijku.

Já bych tedy z této úpravy udělal těžiště reformy III. pilíře. Hlavní výhoda, tedy příspěvek zaměstnavatele, by mohli čerpat všichni a na trh by to přivedlo další konkurenty s jinými investičními alternativami. Například zavedené velké brokery se speciálními kapitálovými účty, nebo robo-advisory platformy. Pokud by politici dokázali zrovnoprávnit i státní příspěvek, který působí hlavně jako psychologická motivace, dostaly by se penzijka na úroveň ostatních investičních alternativ. A začala by skutečná konkurence. A ta sama by bez zásahu státu nastavila kompetitivní poplatky všude. Moc by mě zajímalo, k jakému poplatkovému schématu by se penzijní společnosti dokázaly dostat.

Politicky je tento krok velmi čitelný a konsenzuální. Pravicoví voliči a koaliční partneři by byli potěšeni, že stát umenšuje svojí roli v rozhodovacím procesu občanů a v pokřivování trhu, zástupci levicovějšího pohledu by viděli sociální aspekt snížení poplatků a zlepšení služeb. A všem by hrál do karet výkonnější a efektivnější III. pilíř. Regulovaná, ale svobodná soutěž je konec konců řešení ve stylu otevřených kapitalistických demokracií.

Tento návrh je také prakticky realizovatelný. Samozřejmě, lze namítat, že investování do ETFek na vlastní pěst není záležitost pro každého. A já souhlasím. Ale hraje důležitou roli ve formě konkurence. Pokud začne toto řešení být dramaticky lepší, víc a víc klientů přejde k této alternativě, i když bude náročnější na obsluhu. Ale existuje i střední cesta v podobě avizovaných robo-advisory platforem, které kombinují bezobsluhové investování do koše ETFek s nízkou nákladovostí a vysokou ergonomií pro klienta. Standardně nabízí i služby, které se na vlastní pěst realizují náročněji: jako měnové konverze, samotné nákupy, rebalancování nebo měnové zajištění.

Tří českých robo-advisory platforem jsem se zeptal, zda jsou schopny a hodlají v případě přijetí zákona spustit takový dlouhodobý investiční produkt. Odpověděli mi zástupci platformy Portu a Fondee (v bonusech). V obou případech se mi dostalo ujištění, že takové řešení připravují a těší se na liberalizaci trhu s penzijními produkty. A poplatkově?

Poplatková struktura bude velmi příznivá. Vzhledem k dlouhodobosti produktu se budeme u řízených [penzijních] portfolií pohybovat u správcovského poplatku někde mezi 0,25 % a 0,6 % p. a.

Radim Krejčí, Portu

Srovnejme si to s nákladovostí na úrovni 1,8–2,0% p. a. u dynamických strategií účastnických fondů. Toto srovnání můžeme také vizualizovat a provést simulaci, jakou jsme dělali v Aktu III a podívat se, jak se budou vyvíjet účty u klasického penzijka a robo-advisory, které bude účtovat 0,6% poplatek + nákladovost ETFka na úrovni 0,2%, v případě, že stát nebude mezi těmito dvěma řešeními dělat žádné rozdíly v příspěvkové podpoře. Opět předpokládám, že obě strategie dokážou replikovat výnosy trhu na úrovni 8% ročně, liší se tedy pouze (!) poplatky.

Numerická simulace ukazuje, že pokud bychom robo-advisory přiznali stejnou podporu, pouze efektivnější poplatková struktura slibovaná těmito platformami by mohla při celoživotním běhu zvýšit kapitál investorů klidně o několik desítek procent. Příspěvky zaměstnavatele v tomto srovnání hrají malou roli. Naopak kde roli hrají, je situace, kdy těmto platformám podporu stát nepřizná: bez státních příspěvků trvá víc jak 20 let, než začnou být výnosnější než penzijko (modrá křivka vpravo), pokud by byly ve hře i příspěvky zaměstnavatele (1000 Kč) mířící pouze do penzijka, trvalo by toto období 55 let. Pokud chceme efektivně těžit z výhod, které konkurence na trh přinese, musí tyto platformy dostat stejné výhody jako penzijka.

30letá garance dynamických strategií

Trochu skrytý se krčí návrh OECD v reportu na straně 117. Poukazuje na to, že “garance zachování hodnoty příspěvků až v době odchodu do důchodu, nikoli ročně, by byla méně nákladná a poskytla by penzijním společnostem více prostoru pro diverzifikaci jejich investic.” Samozřejmě. Nikdy mi nebylo jasné, proč někdo požadoval nezápornost výnosů každý jednotlivý rok spoření. Toto je pro dlouhodobý produkt investiční sebevražda a věděli to všichni experti jak na vládách, tak v penzijních společnostech. A přitom to nemá žádný praktický význam.

Naopak pokud bychom zavedli úpravu, že při investování na, řekněme, 30 let stát nebo penzijní společnost garantuje, že na účtu najde klient alespoň částku, kterou tam vložil, otevírá se velké množství možností. Protože víme, že statisticky se ve více než 200leté historii nikdy nestalo, aby index S&P 500 (nebo jeho extrapolovaný ekvivalent) přinesl po cca 20 letech investování záporné reálné zhodnocení (tedy výnos nižší než inflace), lze podobnou analýzu udělat i na jiné indexy a přepočet do české koruny. Případně ji rád udělám 😅 Pokud by se závěry replikovaly i na tento případ, umožňoval by celoživotní horizont penzijního produktu garantovat i ty nejdynamičtější strategie.

A opět by z toho těžili absolutně všichni. (1) Mladý klient v tom, že by se naprosto nemusel obávat investovat dynamicky. (2) Stát v tom, že by díky výraznému zvýšení počtu účastníků v nejdynamičtějších (a nejvýnosnějších) fondech získal bohatší důchodce, kteří by peníze utráceli zpět v ekonomice. (3) A nakonec i penzijní společnosti, které by měly mnohem více zisků z poplatkové struktury navázané na výnos.

Jistě. Tento win-win-win návrh obsahuje určitě mnoho technických a legislativních výzev, jako třeba kdo by garanci prováděl, jak kvantifikovat správně rizika v takto dlouhých horizontech, legální rámec státní garance nad soukromými společnostmi apod. Ale my nejsme experti. Toto je úkol politiků a penzijních společností, jejich expertního aparátu, komisí a rad. Samotný fakt, že je to náročné, neznamená, že to nebude velmi výhodné.

A jako inspiraci a důkaz, že to zas tak nadlidský úkol není, poslouží penzijní společnosti České spořitelny a Conseq, které už samy podobnou garanci na některé produkty dobrovolně dávají. Spořka nabízí tuto garanci u dluhopisové (vyvážené) účastnický strategie, podmínkou je 10letý horizont a alespoň 5 let před výpovědí být v konzervativním fondu (ano, toto je trochu suboptimální). Conseq potom pro konkrétní garantovanou strategii, u které “větší část prostředků je alokovaná v Globálním akciovém fondu.” Podmínky jsou zde komplikovanější, ale opět jde o krok tímto směrem.

Nové služby státu

Se zajímavou možností ke zvýšení konkurenčního tlaku na penzijní společnosti přišla Komise pro spravedlivé důchody pod vedením Danuše Nerudové – zavedení státního penzijního fondu. Ten by měl nabídnout menší poplatky (pravděpodobně by negeneroval zisk) a garanci výnosů. Samozřejmě otázkou zůstává, jak efektivní by byl stát ve správě těchto aktiv, ale byla-li by to jen další z možných alternativ, na trh by to jistě přineslo další konkurenci.

Další ze smysluplných koncepcí je nízkonákladové a přímé zpřístupnění velmi bezpečných investičních aktiv státu: státní dluhopisy. Vše jsme si už vyzkoušeli na systému proti-inflačních státních dluhopisů – distribuce funguje a lidé umí účty obsluhovat. V rámci této platformy by se mohli dostat k neaukční části distribuce státního dluhu a dosáhnout tak na výnosy za minimální riziko, které jsou dnes dostupné jen velkým institucionálním investorům, movitým klientům přes služby privátního bankovnictví, nebo prostřednictvím podílových fondů, které ale nesou další zbytečné poplatky. Tento produkt by opět mohl nést rysy dlouhodobého investičního produktu a agregovat výše zmíněné daňové výhody.

Spoření lidí na důchod prostřednictvím státních dluhopisů se jeví i jako jisté vlastenecké počínání, umocňuje důvěru lidí ve stát a posiluje odhodlanost stát nezadlužovat. Stalo by také smysluplným konkurenčním tlakem na výnosy spořících účtů bank a termínovaných vkladů.

A že tento nápad není technicky absurdní, ale naopak dobře možný a vítaný, potvrzuje šéf Centrálního depozitáře cenným papírů Ondřej Dusílek v nedávném podcastu.

Spoty s Ebenem v prime-timu

Poslední vážně míněný návrh může znít trochu rozverně, ale je nejsnazší, nejlevnější a může mít největší dopad. Podle OECD stát vynaložil v roce 2019 asi 15 miliard na podporu doplňkového penzijního spoření. Pokud by se pouze nepatrný fragment z této rozdělované částky realokoval na oslovení běžné populace a přístupnou a důvěryhodnou formou by se vysvětlil problém setrvání v konzervativních produktech – například ilustrovaný na současné inflaci, které všichni rozumí –, znamenal by pro stát každý klient, který přejde z transformovaných fondů do dynamičtějších účastnických fondů, obrovskou přidanou hodnotu v budoucnu. Rozdíl v prostředcích naspořených po 20 letech v transformovaném (0.9% p.a.) a dynamickém fondu (4.0% p.a.) je 40%. Při kombinaci se zvýšením těchto výnosů zavedením některé z dalších opatření, které by např. dosáhly k 7% ročně, by se účty dvojnásobily. V případě 30letého horizontu mladých lidí pak ztrojnásobily, u 40letého horizontu více než zečtyřnásobily.

Ještě zcela jinou ligou by byla angažovanost některé z nových politických osobností s velikou důvěryhodností a reputací. Pokud by prezident Pavel toto téma otevřel a nastavil podmínky pro veřejnou diskuzi a čas od času by ji přiživil, mohlo by se změnit víc, než co ministři a komentátoři všeho druhu, byť se sebeupřímnějšími úmysly, dokázali během posledních dekád. Ale připouštím, že v tomto bodu se už moje sny vymkly z kloubů.

Ozve se rána. Autor se rychle otočí k jednacímu stolu. Sčítací zařízení spadlo pod stůl.

Kolik že máme času?

Opona.

Epilog a osobní soud

Autor vychází před oponu.

Ta opona se už neotevře. Vše podstatné, co potřebujeme vědět, se z mého pohledu už odehrálo. Co jsme tedy viděli?

Prošli jsme celou kostrou klasického dramatu.

V Aktu I jsme udělali expozici penzijních fondů a první kolize nastala, když jsme si ukázali jejich relativní výnosy a kolísavosti a všimli si, že se jejich výkonnost může značně lišit. Co se ale neliší, jsou jejich poplatky, v drtivé většině nastavené na zákonný strop.

V Aktu II jsme přidali další konflikty, když jsme zjistili, že na jednu stranu jsou často dynamická penzijka jen replikací většího množství ETFek a jsou fondy fondů. Konkrétní složení je plně v gesci penzijní společnosti, která v naprosté většině případů nestanovuje žádný benchmark. Podle něho se také fondy nedají vyhodnocovat. Středního bodu příběhu jsme dosáhli, když jsme začali k problému přistupovat aktivně a napsali do penzijních společností. Na jejich radu jsme vyhodnotili fondy v rizikově vážených ukazatelích a také vůči ETF na široký světový akciový index, který penzijní fondy za sledované období významně překonal.

V Aktu III pokračovala peripetie srovnáním marketingových taktik a důrazu na nepodstatné bonusy a příspěvky pro klienty. Skutečná krize přišla, když jsme prozkoumali právě efekt státních příspěvků, který hraje menší roli, než se může zdát. Po určité době, obvykle mezi 6 až 16 lety, začne být výhodné spoření přes nízkonákladový ETF fond i bez státních příspěvků. Jakmile jsme si ukázali, jak funguje “konkurence” na trhu s penzijními fondy a jak beznadějné je očekávat, že nové penzijní společnosti přinesou skutečné soupeření v poplatcích a výnosech, dosáhli jsme zdánlivé porážky.

V Aktu IV jsme se ale z porážky oklepali a sérií neparametrických konceptuálních návrhů jsme zamířili ke katarzi. Mluvili jsme o zpřístupnění skutečné konkurence prostřednictví dlouhodobého investičního produktu a zrovnoprávnění robo-advisory platforem a dalších účtů u obchodníků s cennými papíry na úroveň podpory penzijek. Spočítali jsme, že v těchto uživatelsky jednoduchých řešeních mohou účastníci III. pilíře dosáhnout v dlouhodobém horizontu o mnoho desítek procent většího kapitálu na důchod. Zmínili jsme také, že lze reformovat garanční schéma tak, aby stále udržovalo psychickou pohodu pro mladé střadatele, ale umožnilo významné zhodnocení. Stát by také mohl zavést nové produkty ve formě státního penzijního fondu nebo nákupu státních dluhopisů přímo občany. Mezi posledními, ale možná nejdůležitějšími nápady, se objevila relativní nenákladnost otevření veřejné debaty nad důležitostí výnosu v III. pilíři oproti hlavním nákladům na tento pilíř a také dramaticky pozitivního dopad nízké nákladovosti v dlouhodobém horizontu.

A nového ekvilibria dosáhneme nyní. Protože…

Možná vám ještě něco schází. Každý dobrý příběh, každá dobrá hra totiž obsahuje ještě jeden prvek, který jsme nezmínili – hlavní hrdina musí projít změnou. Na konci nikdy není stejný jako na počátku. Frodo dospěl, Siddhártha našel vztah se světem, Neo se přestal bát a Luke se naučil bít za své blízké i galaxii. Díváte se teď na mě a říkáte si, kam jsem se to posunul… nikam? Máte pravdu. Protože hlavním hrdinou tohoto příběhu nejsem já. Ani penzijní společnosti. Není jím ani stát. Jste to vy. Veřejnost. Budoucí ale i současní penzisté. Občané a voliči.

Není silnějšího aktéra než veřejného mínění. A to mínění, za často velmi dobré práce médií, finančních influencerů, expertů a analytiků, to mínění snad změnou prochází. Možná se i trošku posunulo díky mému článku.

A pokud ano, pak to byl dobrý příběh.

Doslov autora

Jakkoli jsem článek psal co nejzodpovědněji, jsem obyčejný lajk jako my všichni a mohl jsem se dopustit přehlédnutí nějaké podstatné souvislosti. V tom případě budu rád za upozornění. Zároveň se považuji za nezávislého blogera, nejsem nikým z finanční branže placen, nedělám promo články, můj web je zdarma a bez reklam, články píšu, protože mi to dává smysl, nikoli pro finanční zisk. Pokud se vám zdá, že jsem k penzijním společnostem kritický, je to proto, že bych rád v tomto systému pomocí věcné kritiky dosáhl zlepšení stavu – ve své podstatě jsem na straně všech, kdo chtějí tvořit stále efektivnější III. pilíř. Podkladová data použitá ve výpočtech mohu dát k dispozici, pokud si o ně napíšete.

Bonusy a přílohy

Výnosy fondů v letech 2014-2022

Odpovědi penzijních společností

Zlata Pulkrábová

Conseq penzijní společnost, a.s.

Globálního akciový účastnický fond nemá statutem stanoven žádný explicitní benchmark. Vzhledem k dlouhodobému charakteru daného produktu (10+let, typicky 20-40let) a s tím spojené volatilitě atraktivnosti jednotlivých akciových regionů a tříd aktiv není stanoven jeden explicitní benchmark. Cílem fondu je dosahování maximálního absolutního zhodnocení v dlouhodobém horizontu. A to výběrem podhodnocených aktiv s vysokou, nejen regionální, diverzifikací portfolia. Ve Fondu tak jsou zastoupeny relativně vyrovnaně regiony USA, Západní Evropy, CEE a Globálních rozvíjejících se trhů. Každý region má svá specifika, ať již vyšší růstový ekonomický potenciál, levnější valuace, vyšší úroveň právního systému, atd, které se odráží v hodnotových ukazatelích daných trhů. V rámci jednotlivých regionů je následně diverzifikace soustředěna na různé sektory, typy společností (value, growth, quality,..) nebo jejich velikost. Retailový investor by tak měl úspěšnost Globálního akciového účastnického fondu porovnávat v delším horizontu s “průměrnou” výkonností hlavních světových akciových trhů. Nikoli jen jedním regionem.

Marie Petrovová

Allianz pojišťovna, a. s.

Vyhodnocování výkonnosti účastnických fondů je prováděno zejména vůči ostatním porovnatelným účastnickým fondům našich rivalů, jak na úrovni absolutní výkonnosti (zhodnocení kurzu jednotky účastnického fondu v různých časových periodách (12M, 3Y, od založení). Tento pohled je asi nejzákladnějším pohledem účastníka na to, zdali se našim fondům daří, či nikoli.

Nicméně v tomto případě je nutno podotknout, že je vhodné měřit i tzv. risk-adjusted výkonnost účastnických fondů – tedy jaké výkonnosti fond dosahuje na jednotku rizika (např. historické volatility). V tomto měřítku věříme, že již klient svoji analýzu většinou neprovádí. Může se tedy stát, že mylně vyhodnotí jako nejlepší ten fond, který má sice nejvyšší jen absolutní výkonnost, která v “dobrých časech” zakrývá vyšší nakoupené a podstoupené riziko, jež se materializuje v “horších časech”.

Pro interní vyhodnocení efektivity taktické alokace (vymezení proti benchmarku) našeho asset managementu porovnáváme výkonnost fondu očištěnou o úplaty za zhodnocení a výkonnost s benchmarkem v podobě 90% indexu zahrnující výkonnost světových akcií v měně CZK a 5% indexu českých státních dluhopisů a 5% výkonnosti hotovosti CZEONIA.

Alžběta Vřeská

Generali penzijní společnost, a.s.

Cíl dynamického účastnického fondu je definován investičními limity v jeho statutu a Klíčových informacích.

Na základě těchto limitů stanovujeme strategickou alokaci aktiv, která je revidována na roční bázi. Pro tento rok je tato alokace následující:

- akcie 85 %,

- státní dluhopisy 5 %,

- korporátní dluhopisy 5 %,

- peněžní instrumenty 5 %.

Jelikož je fond spravován aktivně vůči strategické alokaci, může se portfolio manažer vymezit takticky na základě krátkodobého výhledu.

Benchmark, kterým portfolio manažer určuje svoji úspěšnost, je právě Strategická alokace aktiv. Detailněji pak benchmarkujeme i jednotlivé třídy aktiv, například akciový benchmark se skládá z mixu amerických a evropských akcií, doplněné o akcie z rozvíjejících se trhů a středoevropského regionu. K 30. 4. porážíme benchmark o 2.26 %.

Detailnější informace o portfoliu najdete v kvartálním Infolistu.

Grafy k penzijkům vs. ETF a robo-advisory

Předpokládáme, že obě řešení si udrží výnosy z grafu z Aktu II: nejlepší penzijko (5,5% p.a., modré křivky), nejhorší penzijko (2,4% p.a., zelené křivky) a ETF (8,6% p.a., žlutá křivka). Vpravo jsou poměry odpovídajících účtů.

Odpovědi robo-advisory platforem

Radim Krejčí

CEO, Portu

Stávající důchodový systém je vzhledem k demografickému vývoji obtížně udržitelný, pokud mají mít lidé ve stáří důstojnou penzi. Dobrovolné odkládání peněz na stáří by se mělo stát atraktivnějším, čemuž stát chce napomoci i liberalizací trhu tzv. penzijního spoření. Můj názor je, že je třeba pustit do systému vedle penzijních fondů i další regulované entity, umožnit lidem v nich investovat si na důchod efektivněji, dynamičtěji, ale se státní podporou a ideálně i s firemními příspěvky a větší flexibilitou nakládání s penězi a investiční strategií.

Ministerstvo financí navrhuje mj. vytvoření Dlouhodobého investičního produktu (DIP) jako další daňově podporovanou formu zabezpečení na stáří. Tato myšlenka není nová, už v předchozích letech se o takovém produktu například pod názvem Investiční penzijní účet uvažovalo. Původně měl být k dispozici už od 1 ledna 2023, nyní je teoreticky šance, že bude spuštěn od 1 ledna 2024, což my nepovažujeme za úplně reálný termín.

Na Portu plánujeme vytvořit Dlouhodobý investiční produkt už delší dobu. V jeho rámci by mělo být možné na Portu investovat jak do řízených portfolií, tak do vlastních strategií i konkrétních akcií a jiných aktiv. Naše produktová škála by měla být v tomto směru rozmanitá, abychom vyšli vstříc co nejširší skupině lidí, tedy jak klientům, kteří nechtějí nic řešit, tak zkušenějším investorům, kteří se o skladbu své investice chtějí starat sami. V režimu DIP by tak u nás mohl mít klient investici složenou například z ETF, z akcií na pražské burze nebo třeba i z realitního fondu.

Poplatková struktura bude velmi příznivá. Vzhledem k dlouhodobosti produktu se budeme u řízených portfolií pohybovat u správcovského poplatku někde mezi 0,25 % p.a. (naše stávající dětské účty) a 0,6 % p.a. (naše stávající portfolia se slevou za fixované období). Celková nákladovost při použití Žádné další poplatky (vstupní, výstupní…) a obchodní marže si na Portu neúčtujeme a nebudeme tak činit ani u nového produktu.

Počítáme také s tím, že krom širší škály investičních aktiv nabídneme na DIP také možnost dalších našich volitelných chytrých funkcionalit bez příplatku, jako je například target date investing, resp. postupnou změnu agresivní dynamické investiční strategie na konzervativní s blížícím se koncem investičního horizontu, daňový servis, online konzultace nebo volitelné měnové zajištění.

Parametricky by měl mít nový Dlouhodobý investiční účet daňové zvýhodnění podobné, jako je ve 3. důchodovém pilíři. Počítáme s tím, že na Dlouhodobý investiční účet bude moci klient čerpat i příspěvky zaměstnavatele a že tento účet bude díky nižší nákladovosti a vyšší efektivitě výnosnější než standardní účastnické penzijní fondy. Bohužel se domníváme, že se na nový DIP nebudou vztahovat státní příspěvky. Ty pravděpodobně zůstanou jen na penzijních fondech.

Od nového konkurenčního prostředí v oblasti penzijních investic tedy očekávám, že přinese více možností pro lidi, lepší výnosy, vyšší transparentnost, a ve finále vyšší zájem o investování, s čímž je spojeno i to, že lidé nakonec budou mít důstojnější důchody (nebo alespoň důchody, které budou mít pod kontrolou). Pokud bych měl v úvahách o penzijní reformě jít ještě dál, domnívám se, že by průběžnému penzijnímu systému odlehčilo rovněž to, kdyby stát byl schopen důchodovou zátěž více přenést pomocí dalších výhod na zaměstnavatele. Příspěvek na penzi by měl být nedílnou součástí zaměstnaneckých benefitů, což je výhodné jak pro zaměstnance, tak pro samotnou firmu.

Jan Hlavsa

CEO, Fondee

Těší nás, že se díky chystanému Dlouhodobému investičnímu produktu stane smysluplné investování na trzích atraktivní alternativou stávajících možností spoření / investování na důchod a získá stejná zvýhodnění od státu. Zvýší to konkurenci na trhu, což je samozřejmě užitečné pro konečné spotřebitele / zákazníky.

Stávající systém důchodových připojištění není totiž funkčním způsobem, jak se zabezpečit na důchod kvůli své vysoké poplatkové strukuře a tradičně nízkým výnosům. Dlouhodobý investiční produkt tedy vytvoří vhodnou alternativu tomuto systému.

Fondee už připravuje produkt, který bude využívat státních výhod pro klienty, ale zároveň klientům umožní možnost dlouhodobě a nízkonákladově investovat. Investování na důchod u nás bude mít vzhledem k dlouhodobosti investice nižší poplatky než poplatky u našich klasických produktů, které jsou už nyní výrazně nižší než u podílových fondů. Klienti si tak budou moci užít vyšší výnosnost a budou se jim tak do důchodu zúročovat částky, které v tradičních nástrojích zahučely do poplatků.

Díky za skvělý článek, ve kterém jdeš MNOHEM hlouběji, než jsem šel před lety já. Skvělá práce, Lukáši, tak zas někdy v podcastu!

Diky za ten investovany cas, skvela prace!

Dík za přečtení, Marku.

Díky za další parádní článek!

Blog sleduji od již od začátku roku 2021 a těším se na každou další analýzu, úvahu i vyhodnocení portfolia.

Jsem moc rád, že tu někdo šíří osvětu a takto pracuje s dostupnými i nedostupnými čísly.

Jen tak dál!

Dík, Razy!

Fantastický článek. Bohužel divadlo dnes neletí a já nejsem schopen přesvědčit blízké ani ke zhlédnutí 15-ti minutového videa. Nešlo by to přepracovat do formy tik-toku? Jde přece jenom o miliony.

Já vím, už pár lidí mi říkalo, že to není úplně formát do uspěchané doby. Na druhou stranu se mi s centrálním článkem nechtělo přizpůsobovat se roztěkanému davu 😉 Kdo chce a bere to vážně, ten si to přečte. Kdo nechce investovat čas, nezamyslí se ani u kratšího formátu. Takže proto vzniklo toto.

Ale na druhou stranu vím, že pokud ty postoje chceme dostat mezi co nejvíc lidí, měli bychom zvolit také (!) přístupnější formát. Jenže já jsem s videi a logikou tik toku dost na štíru. Nevyznáte se v tom někdo? Jak to má vypadat, aby to fungovalo? Sám to asi nedám…

Super článek, hezká hloubka.

Ještě lze rozdělit penzijní společnosti podle portfolia.

protože ČSOB atd,.. mají hodně americkou expozici, ale conseq má většinu v Evropě.

Důležité je pak ještě řazení, jak jednotlivé regiony berou jednotlivé penzijní společnosti a o to je to těžší.

Jinak… DPS je fajn v tom behaviorálním ohledu nižší likvidity, že to lidi neutratí za aktuální spotřebu, ale nechají na později. Jen to nesmí mít v konzervativní variantě.

Díky za fajn point, takové rozdělení DPS by bylo také zajímavé. A samozřejmě souhlas, pro hodně lidí je to “řízení” spotřeby užitečná věc. DPS program mi proto přijde důležitý, na rozdíl od mnohých bych ho nerušil, ale významně reformoval 😉

Smekám Lukáši….v podstatě vždy, ale tentokrát to i napíšu 🙂

Díky, ještě aby se to dostalo mimo naší investorskou bublinu 😉

Děkuji Lukáši za další skvělý článek, hloubku a srovnání (analýzu). Intuitivně jsem tyto věci tušil, ale teď k tomu existuje i analýza a je pro mne snazší o tom mluvit (už nejsem takový exot 🙂 ) Hlavně pro mé děti, má tento článek obrovskou přidanou hodnotu.

Ať se vám daří.

Díky Franto, obzvlášť mě těší, jestli se to dostalo k mladým lidem! 🙂

Je důležité aby se to dostalo k mladým lidem. Měli by z toho pochopit, že v kombinaci státní podpory, daňového odpočtu a příspěvku zaměstnavatele se jim to v dynamické strategii i přes všechna nákladová negativa vyplatí. Jen tam samozřejmě neposílat více, než je nutné pro maximalizaci státních benefitů.

Ano, bylo by dobré to mezi mladé lidi dostat ještě efektivněji. Kdybyste to někde chtěl sdílet, neváhejte to udělat. 🙂

Já jako mladý člověk, který ukončil studium VŠ a je právě ve fázi, že nastupuje do prvního zaměstnání a v souvislosti s možným příspěvkem zaměstnavatele zvažuje založení DPS, jsem z článku nabyl smýšeného, až možná téměř opačného dojmu, než že “se to v dynamické strategii i přes všechna nákladová negativa vyplatí”. Sám si nakoupit ETFko zvládnu, morálku na měsíční odkládání určité částky také mám. Odkládat budu asi na úrovni, kdy vyčerpám celý příspěvek od zam.-tele, přímou státní podporu, ale na daňový odpočet do nebude. Upřímně tedy nevím…

Čerpat příspěvek zaměstnavatele do DPS se většinou vyplatí, takže ten bych si ujít nenechal 🙂 Pokud ale chcete investovat víc než nutné minimum pro získání příspěvku zaměstnavatele, je určitě úvaha o vlastním investování do ETFek na místě.

Uvažujete naprosto správně. Celé je to hlavně o potřebě likvidity. Pokud někomu nevadí, že si na peníze začne sahat nejdříve po šedesátce a postupnou výplatou, tak ten si jen musí položit otázku, zda dokáže v méně nákladovém produktu za srovnatelnou dobu vydělat to, co penzijní fond + to co by dostal na státní podpoře a daňových odpočtech. Ty se ostatně “zhmotní” každý rok a lze je reinvestovat. Troufám si tvrdit, že to úplně snadné pro většinu lidí nebude (a sám bych to ani nedokázal spočítat). ALE !!! zase ty peníze budou kdykoli likvidní.

Budu se opakovat jako všichni nade mnou, skvělá práce. V aktu III. je věta “Přitom žádný z příspěvků nebo úlev není zásluha společností”..dovolím si nesouhlasit, já mám právě Renteu, protože každých 5 let mi má připisovat bonus. V jejich veřejném příslibu je tento bonus rozepsán, včetně podmínek.

Dík. O bonusu vím, ten výrok trochu přeformuluju. 🙂

Díky za výborný článek a přehledné srovnání. Popravdě jsem překvapen, že mezi dynamickými fondy vede fond PF ČS od “konzervativní” spořitelny a naopak u konzervativního fondu se PF ČS nedaří a má nejhorší výsledek.

Smekám před příspěvkem. Velmi detailní pohled. Intuitivně jsem se za 30 let svého pohybu ve finančním sektoru dostal k velmi podobným závěrům, ale vy jste to dokázal do detailu popsat. To chce trochu autistický přístup 😂. To si zaslouží mnohem širší publicitu aby lidé procitli, penzijní fondy se chytly za nos a stát dál prostor větší konkurenci.

Dík 🙂 S rozšířením mezi lidi souhlasím, ale není snadné toho dosáhnout. Pomůžete dobré věci, pokud článek zasdílíte, ideálně v rodině nebo někde mimo fin-twitter investiční bublinu – ale normálním lidem 🙂

Parádny článok.

Mám Renteu a chcel som ju zrušiť, ale fond od založenia má lepšie zhodnotenie ako globálne akciové ETF (VWCE) a tak isto aj YTD je na tom Rentea lepšie ako VWCE. Takže teraz neviem či ju ponechať, alebo zrušiť. Nejaká rada prosím?

Dobrý den, díky. Těžko radit, Rentea má krátkou historii, ani jsem ji proto nevyhodnocoval. Složení podkladových aktiv je prostřednictvím ETFek na běžné indexy s velkým důrazem na americký trh, doplněno je to o poměrně neatraktivní státní dluhopis s kupónem 1.95% p.a. a je tu také relativně velká expozice na domácí burzu. Např. v ČEZ je skoro 6%. Já vím, že není úplně snadné rozhodnout se, zda tohle je skladba, kterou na dlouhodobé investování chcete. Je to chyba penzijních společností, že nevysvětlují, do čeho a hlavně proč investují a co od takové expozice čekat.

Děkuji za skvělou práce!

Ještě bych sdílel perličku, pravě jsem si nedávno taky studoval co mám ve svém DPS – akciový fond od Uniqa.

A to je fakt komický. Člověk očekává nějakou složitou strategie, ale ve fondu jsou 11ks světový ETF po 5% (asi maximum co fond může mít v jednom titulu) a zbytek to největší světové tituly (amazon, apple, alphabet…). Takže půlka je identický jako ETF World a druhá půlka ho nějak kopíruje.

Z jedné stráně je fajn, že nehrozí špatný stock picking (“simple is beautiful”) ale na druhé stráně si člověk řekne že to jsou fakt sakra drahé poplatky za blbý etfko…

Kdyby aspoň lákali s nižší poplatky, tím že to máji téměř bez práce, a že mechaniky můžou očekávat větší poplatek z výkonu díky větší očekávaný růst…

Zdroj: https://www.uniqa.cz/documents/uniqa_dokumenty/financni-vysledky/uniqa-penzijni-spolecnost–a.-s/fondy-penzijni-spolecnosti/vyrocni-zpravy/2022/vyrocni-zprava-pro-akciovy-ucastnicky-fond-uniqa-2022.pdf

(je vidět ve výroční zprávě 2021 a v pololetní zprávě 2022 že se ten portfolio ani v čase moc nemění)

Shrnul jste to suprově a podepisuju 🙂

Díky za parádní rozbor. Kéž by si to přečetli politici a lidé, co můžou reálně ten systém upravit 🙏

Dík 🙂 Politici si to ale nepřečtou sami od sebe, musíte jim to ukázat. 😉

Aj keby si to politici precitali tak by to vecsinou nepochopili.

Ak by to aj niektori politici (nahodou) pochopili tak by to nezmenili lebo takto im to vyhovuje.

Male dochodky im umoznuju s tymi dochodcami mavat ako sa im zachce a “kupovat” si ich populistickymi vyhaseniami pred volbami.

Zajímavé, ale takto to pro běžného zaměstnance nefunguje. K diskusi je: předpoklad stejné částky vkládané do pf po delší dobu. Výplata lidem s kolektivní smlouvou v podstatě kopíruje inflaci, tak by částka investování měla být průběžně vyšší, jenže to pak nebude optimální. Jedna věc je zhodnocení fondu, druhá moje individuální. A do třetice, ale to je mimo téma je nesmysl platit hypotéku nebo mít jiný dluh (třeba na auto) a současně mít PP. Já jsem ale se svým PP víc než spokojený.

Dík za sdílení postoje a ať se v investování daří!

Super článek, já ho snad pošlu na MF ;)… Jinak já pravidelně přispíval do transformovaného penzijního fondu od Allianz a letos jsem přešel do dynamické varianty DPS z důvodu toho, že jsem chtěl na základě vývoje jednotlivých penzijních společností jinam (z transformovaného fondu do DPS jiné penzijní společnosti bohužel přejít nelze). Vybíral jsem mezi ČS a ČSOB, u kterých mám zřízen běžný účet. Dnes jsem byl podepsat vypovězení u Allianz a přechod pod ČSOB dynamický účastnický fond. Po přečtení článku přemýšlím, jestli bych můj výběr neměl přehodnotit a jít do dynamického fondu od ČS, která dle článku vychází nejlépe). Jinak samozřejmě čekám i na případnou nabídku DIP obou společností spolu s nabídkou robo-advisory platformy Portu, kde jsem si již začátkem roku zřídil dětský účet pro dcerku, u které jsem tedy původně také přemýšlel o dynamické variantě DPS a sám zde časem plánuji také investovat. Měl bych na tebe v této souvislosti 2 dotazy: 1) zůstal bys u ČSOB nebo bys zvolil přechod spíše k ČS (je mi jasné, že historická data se nemusí opakovat)?, 2) za tebe Portu nebo Fondee pro dlouhodobé investování? Děkuji za odpovědi, ať se daří!

Ahoj, jsem rád, že se články líbí.

1) Ohledně penzijek bych se hlavně podíval, do čeho aktuálně investují, to bude nejvíc ovlivňovat jejich budoucí výnosy (pokud skladbu sami nezmění). Těžko teď soudit, nepredikovatelnost a netransparence těchto produktů je jeden z jejich hlavních problémů. Prostě se nejde zodpovědně investičně rozhodnout 🙂 ČSOB i ČS vyjdou momentálně asi nastejno, nekomplikoval bych to.

2) DIP bude velká věc a těším se na to. Portu a Fondee se trochu liší strukturou portfolií: Portu má různorodější skladbu, např. i komodity, REITy (nemovitostní fondy) a small caps a nižší dlouhodobý poplatek 0.6%, Fondee sází víc na klasická portfolia typu akcie:dluhopisy a nákladovost je 0.9%; obě společnosti mají portfolia diverzifikovaná a neuděláš chybu ani s jednou z nich. Já mám účet u Portu.

Někde v textu vaší analýzy uvádíte, že DPS přesto využíváte, protože vám na něj přispívá zaměstnavatel. Takové Penzijko lze ale co 2 roky vybrat (daň 15%), založit nové a získané prostředky investovat svépomocí. Proč jste se nakonec nerozhodl pro tuto variantu?

Penzijko mám zatím méně než dva roky. Po dvou letech se rozhodnu, jestli mi to vybírání stojí za tu námahu s tím. Také nevím, jestli by se vypovídání a znovuzakládání smlouvy pojišťovně a zaměstnavateli líbilo 🙂 Každopádně ale v mém případě mluvíme o docela malých částkách.

Ještě je tu jeden možný úhel pohledu. I pravidelná investice do indexu jako SaP500 nemusí být na horizontu 10-25 let zisková. Např. mezi lety 1960-1985 nebo 1999-2011 opisoval index křivku připomínající sinusovku. Neznamená to náhodou, že striktně pravidelná investice by měla velmi hrubým odhadem minimální zhodnocení?

Když teď vezmeme investiční horizont 20 let a k tomu rebalanci na konzervativní portfolio po 15 letech, siroky akciovy index muze byt sazka do loterie, kdezto penzijko má jistotu “zhodnocení” o statni prispevek, 17.6% bonus na prispevku zamestnavatele (1000CZK prispevek vs. 850CZK odbytne), ev. danovy odpocet, tedy jistotu alespoň nějakého zhodnocení.

Máte pravdu, investice do SP500 mohla přes některé i delší horizonty přinést malé zhodnocení. Historické výkonnosti přes různé období jsem analyzoval zde. Efekt jednorázové a pravidelné investice také situaci ovlivňuje – to jsem rozebíral zde.

Investování je o nutném podstupování smysluplného a kontrolovaného rizika. Ale fakt, že člověk podstupuje takové riziko, z investování ještě nedělá loterii. Fakt, že posíláte své dítě na VŠ do Prahy s sebou také nese rizika, ale ty dává smysl podstupovat, protože statisticky je přínos takového rozhodnutí výhodný – i když je v Praze vyšší riziko dopravní nehody. S investováním je to stejné. Pro mnoho lidí dává smysl podstupovat malé riziko malého výnosu výměnnou za relativně vysokou pravděpodobnost dobrého nadvýnosu. Bez tohoto rizika v principu nejde generovat vyšší výnos.

Ale stejně tak to neznamená, že investovat mají všichni. Přijde mi ovšem důležité lidem říkat o možnostech – rozhodnutí je pak na každém z nás a není žádné univerzálně správné řešení 🙂

Problém je, že příspěvek státu a odpočet z daní je fixní (relativně malá) částka, zatímco náklady si fond počítá procentem z celé hodnoty portfolia. Při minimální měsíční částce (3000 Kč) nutné pro maximalizaci příspěvku / daňových úlev nastane zhruba někdy kolem 13 roku spoření zlom (bod zlomu závisí samozřejmě i na tom, jak se danému fondu bude dařit), kdy kompletní příspěvky/úlevy od státu sežerou pouze poplatky fondu. Ta jistota zhodnocení se tak při větších hodnotách portfolia může naopak překlopit do jistoty ztráty.

Penzijko tak dává smysl jen pro menší hodnoty portfolia, popřípadě při (pro) využití příspěvku zaměstnavatele.

Naprosto skvělá analýza! Gratuluji.

Vypadá to, že jsme na stejné lodi, i já se snažím oslovovat veřejnost ve věci kvalitního dlouhodobého spoření na důchod viz moje články https://medium.seznam.cz/autor/rndr-stefan-novota-513?timeline–pageItem=1606#utm_medium=suggest&utm_source=blogy

+ v případě Vašeho zájmu mohu poslat vlastní návrh důchodové reformy, který poměrně úspěšně komunikuji s několika poslanci parlamentu, který řadu myšlenek, které navrhujete, obsahuje.

Díky za informace, spojím se s vámi mailem.

“Na grafu níže vidíme, jak si vedly dynamické fondy sedmi penzijních společností od roku 2016 (společnosti Rentea a Uniqa vyčleňuji pro krátkou historii těchto typů fondů). Srovnání od roku 2014 pro menší počet existujících fondů najdete v bonusech pod článkem …”

<= Škoda, že jsi tam nemohl dodat Uniqu, která v roce 2021 převzala byznys AXA, takže by obě sledované období (od roku 2016 i od roku 2014) svou působností pokryly.

Nojo no, člověk prostě nemůže mít všechno.

Super web! Je skoda ze taketo nieco musi spravit clovek mimo fachu. Ocakaval by som to od tej plejady investickych poradcov a firiem co sa tym zivia. Velke dakujem. Jedina vec co by este mohla pomoct v porovnani vykonnosti DDS-iek je pridat do grafu co ja viem obycajny term na 2% bez akychkolvek poplatkov.

DDSky sa v komentaroch snazili porovnavat len medzi sebou ale podla mna “kanonom” by mal byt zakladny produkt statu v nasledovnej forme:

Jednoduchy dochodkovy ucet:

Urocenie uctu: podla uroku narodnej banky + 1%

Poplatky za vedenie: ziadne

Dan: 0% (prispevok statu)

Statna pomoc: moze byt

Ulava na dani: ANO

Prispevok zamestnavatela: 1-2 nasobok prispevku zamestnanca (volitelne zamestnavatelom)

Moznost vyberu: 1x za 10 rokov

Moznost dedenia: Ano

Díky za ohlas. S tím termíňákem je to dobrý nápad, byl by pěkně vidět ten masivní rozdíl mezi investováním a konzervativním spořením. Až budu grafy aktualizovat, přidám to tam.

Ahoj,

píšeš/píšete, že při žádosti poskytnete podkladové materiály. Ty bych uvítal, abych si třeba mohl nějak vkládat i různé výpočty, %, dobu investování atd. I třeba včetně různých DIPů. Lze to poslat na email? Děkuji.

Ano, pošlu vám mail.

Zdravim, skvely clanok! Tiez by som chcel poprosit o podkladove materialy. Dakujem!

Perfektní článek, je vidět, že autorovi jee o osvětu a snahu něco změnit.