Diverzifikace portfolia: dluhopisy

Dluhopisy jsou klasický diverzifikační nástroj pro portfolia. Jenže jak takové dluhopisy vybrat, čím se vlastně liší a co všechno brát do úvahy? A co nám vlastně můžou z investičního pohledu nabídnout? Druhý díl mini-seriálu o diverzifikaci tě provede teoretickými i praktickými aspekty při rozhodování.

Když jsem nedávno od jednoho rappera znovu zaslechl jeho “Radši vyhořím, než vyhasnu!”, dojalo mě to. Ne snad proto, že se to skvěle, i když z úplně jiného společenského konce váže k naší úvodní úvaze o konci světa, vesmíru nebo portfolia v žáru ohni a mrtvolnosti ledu. Ale spíš pro ten způsob prožívání světa, který nejspíš tiše, podvědomě obdivuju. A já vím, z toho citátu vyplývá jediné: borci z hip-hopu by dluhopisy nekupovali. Ale pro nás všechny ostatní, kdo nemáme právě trapový vztah k riziku, jsou dluhopisy věc k dnešnímu zamyšlení. Tak se pěkně konzervativně usaďme a pěkně konzervativně pusťme do čtení.

Obsah

Dluhopis je složitější

Asi to překvapí každého, kdo nestrávil ve finančním světě dekády. Jakmile dojde na dluhopisy a něco se nám po právu zdá složité, vždycky si můžeme říct, že realita je ve skutečnosti ještě složitější. Dluhopisy vypadají stejně jako akcie, obchodují se stejně, ale chovají se jinak. A právě to je ten důvod, proč má smysl se o ně zajímat jako diverzifikačním nástroji našeho PF.

Dluhopis je dluhový úpis vydaný státem (government bonds), obcí (municipal) nebo firmou (corporate), který na počátku musel někdo koupit, čímž půjčil emitentovi peníze, a dále se může a nemusí obchodovat na burze nebo jinak. Dluhopis má dobu splatnosti (maturity), na konci níž emitent zpravidla vrátí jistinu zpět věřiteli, aktuálnímu vlastníkovi dluhopisu. Za vzdání se peněz a podstoupené riziko krachu emitenta je majiteli dluhopisu vyplácen kupón, jakýsi úrok. Samozřejmě typů dluhopisů je mraky, ze všeho existují výjimky, takže raději volme Google, než abychom článek protahovali snadno dohledatelnými věcmi. Každopádně z tohoto plyne, že dluhopis je cenný papír a má tedy nějakou cenu. Ale jakou?

Na rozdíl od akcií, a to je opravdu podstatné, slibuje dluhopis (bond) konkrétně daný tok peněz (kupónů), takže má také v každý okamžik přesně dané, kolik na něm jeho vlastník vydělá, koupí-li ho za danou cenu. Říká se tomu výnos do splatnosti (yield to maturity) a dá se krásně spočítat – takový exkurz z rychlíku do dluhopisové matematiky jsem vám připravil zde a zde. Platí ale také opačná logika: pokud chci na dluhopisu realizovat takový a takový výnos, musím ho koupit či prodat za takovou a takovou cenu. A to je celá logika za fluktuací cen dluhopisů.

Malý příklad. Vezmeme si dluhopis Skejwin & Edison 4,0/25 s nominální hodnotou 1 milion Kč, který nabízí kupón 4% a má něco přes 3 roky do splatnosti. Rozhlédnu se kolem sebe a vidím, že podobně rizikové firmy emitují taky za 4%, takže ho kupuju od emitenta za milion, neboli za kurz/kótu 100 (v burzovní hatlapatilce to znamená 100% nominální ceny dluhopisu). Uplyne rok a situace na trhu se změní. Úrokové sazby letí nahoru, ČNB je zvedá jako pominutá a na spořících účtech se dá opět najít úrok až 5%. Je jasné, že když se budu snažit můj bond prodat, nikdo ho s takovým výnosem nebude chtít – to už může vrazit peníze na spořák a má víc i bez rizika. Bude chtít min. dvojnásobný výnos. Nezbyde mi nic jiného, než dluhopis prodat levněji, než je jeho nominální hodnota. Použiju svoji kalkulačku, co spočítá všechny ty bizáry, a zjišťuju, že pokud ho prodám za kurz 89 (tedy za 89% z milionu = 890 tisíc Kč), dosáhne kupující výnos lehce nad 8% do splatnosti. A obchod se uskuteční. A právě jsme taky změnili kurz, za který se tento bond obchoduje, stejně jak to bývá u akcií.

A pokud ne, dej tam ještě jeden…

A pokud ne, dej tam ještě jeden… Samozřejmě čím delší doba do splatnosti, tím větší citlivost na takovou změnu požadovaných výnosů (neboli změnu vyhlašovaných úrokových měr). Pokud by můj dluhopis měl splatnost 30 let místo tří, musel bych ho prodat za 45% nominálu. Vyplývá to buď z pohledu na rovnice, z poučky o diskontované hodnotě a nebo ještě lépe z obyčejné úvahy: zisk z rozdílu jistina mínus nákupka musí pokrýt nedostatečný výnos až do konce splatnosti (dřív jistinu nedostanu), takže musím s tím 30letým už sakra slevit.

Tolik tedy k úvodu. Nyní k tématu diverzifikace.

Diverzifikace = malá korelace

Dluhopisy se do portfolií přidávají právě kvůli výše zmíněnému fungování. I bez debatování vnitřních mikroskopických důvodů proč, realita trhu ukazuje, že dluhopisy mají tendenci se chovat nezávisle, nebo v některých případech dokonce antikorelovaně k akciím všeho druhu. A to je ta základní ingredience jejich svůdnosti, jak jsme si ukazovali minule.

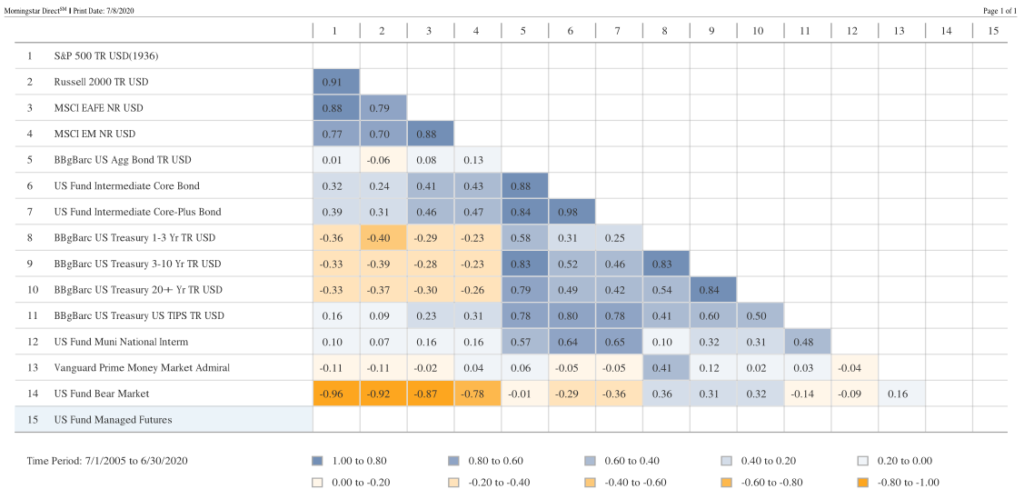

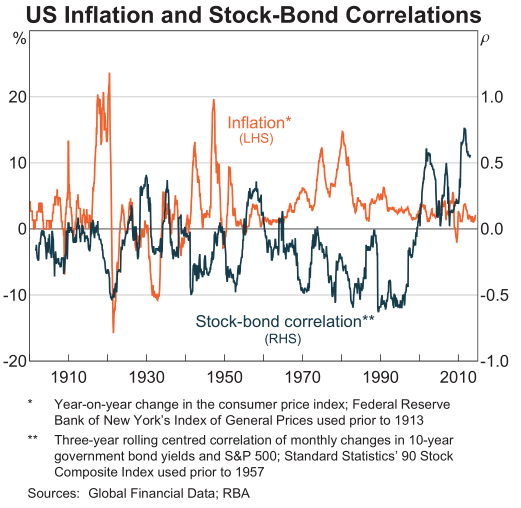

Jak vidíte na korelační tabulce výše, záleží na druhu dluhopisů, ale obecně lze říct, že korelace s akciemi se pohybuje mezi 0.4 a -0.4. Negativní korelaci mají hlavně státní dluhopisy. Je pravda, že antikorelace se podstatně vyvíjí v čase. U státních dluhopisů bývala před rokem 2000 ještě větší (více záporná) a poslední roky taktéž. Naopak korporátní a směsné dluhopisové fondy svojí korelaci s S&P 500 poslední roky nepříjemně zvyšují. Dobře to demonstrují korelační tabulky za posledních 10, 5, 3 a 1 rok od Morningstaru, nebo graf od Australské centrální banky níže.

Tady vidíme, že v obdobích vyšší nebo volatilní inflace se korelace mezi akciemi a dluhopisy obecně snižuje. Lze z toho něco usuzovat ohledně nadcházejících let? V krátkodobém horizontu by mě v post-covidové době nepřekvapila větší inflace, bereme-li v potaz uvolněnou monetární politiku snad všude po světě a chuť lidí začít zase utrácet. V delším horizontu samozřejmě nikdo nic neví.

Každopádně lze shrnout, že dluhopisy vždy byly standardní diverzifikační složkou portfolií a tuto funkci mohou zastávat i v následujících letech. Dobře, co se tedy stane po zařazení dluhopisů do PF?

Výnosy a volatilita dluhopisů

Samozřejmě, jak asi čekáme, za snížení volatility portfolia zaplatíme celkovým výnosem. Jinak to nejde. Rozdílné druhy dluhopisů ale nabízí výrazně odlišné charakteristiky, ať už jde o korelace, volatilitu nebo prostě výnos. Pojďme je srovnat:

| Název ETF | Ticker na Xetra | Roční výnos | Roční volatilita | Korelace k akciím |

|---|---|---|---|---|

| EUR High Yield Corp. bonds | EUNW | 4,6% (11 let) | 5,9% (5let) | +0,3 |

| EUR Large Corp. bonds | IBCS | 3,8% (18 let) | 2,7% (5 let) | +0,3 |

| Core Euro Government Bond | EUNH | 4,0% (11 let) | 3,8% (5 let) | -0,3 |

| USD Treasuries | XUTD | 4,2% (11 let) | 8,0% (5 let) | -0,3 |

| ČR proti-inflační | -- | ~3,5% | 1,5% (22 let) | -0,3 |

| REF: Core S&P 500 | SXR8 | 16,7% (11 let) | 19,7% (5 let) | 1,0 |

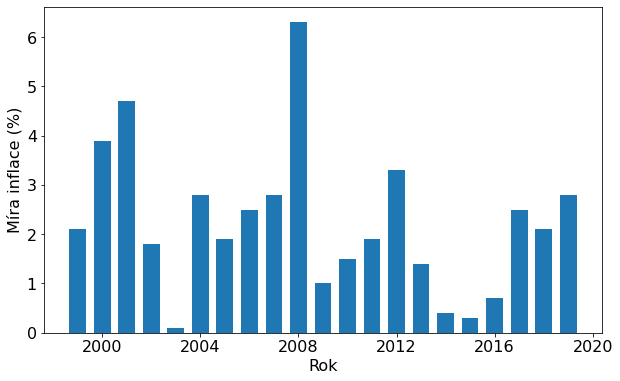

U proti-inflačních dluhopisů ČR beru výnos z odhadu inflace okolo 3% a kvůli 0% dani přidávám 0,5%, aby to bylo fér vůči ostatním dluhopisům, které daněné jsou. Volatilitu jsem spočítal z vývoje české inflace od roku 1999 (obrázek níže), u ostatních vycházím z údajů za posledních 5 let na justETF. Korelace odhaduju z tabulky výše, případně ze vztahu inflace a ceny akcií z této studie pro případ českých dluhopisů. Jako akciovou složku bereme ETF na index S&P 500.

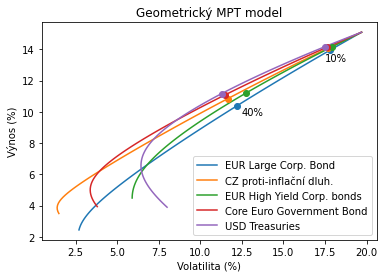

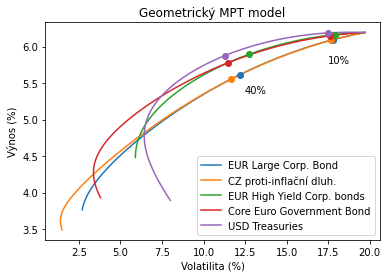

Zkusme nasadit data pro reprezentativní dluhopisová ETF a proti-inflační dluhopisy ČR do výpočtu očekávané návratnosti a volatility PF v závislosti na složení. Samozřejmě musíme mít neustále na mysli, že modely jsou citlivé na vstupní data, která jsou a) historická a budoucnost může být jiná, b) nepřesná.

S ohledem na nepřesnost modelu se dá říct, že je skoro jedno, jakou dluhopisovou komponentu zvolíme. To je docela optimistický závěr

Dobrá, nyní se už projevuje to, že volatilnější dluhopisy s vyšším výnosem, povedou k větší návratnosti celého PF. Ale opět, mluvíme tady o celkovém výnosu 5,5%, jdeme-li do českých proti-inflačních dluhopisů, nebo 5,9% v případě High Yield korporátních nebo US vládních dluhopisů. Opět totálně v chybě odhadů. Závěr stále platí: zas tak na volbě bondů nezáleží.

Jaké dluhopisy zvolíme my?

Jasně, všechno jsou to jenom hodně hrubé odhady, dokonce bych spíš použil vědečtější pojem: tušení (intuition). Ale nakonec se člověk musí nějak rozhodnout. Za fakt, že v rámci tohoto tušení nám vychází, že všechny třídy dluhopisů sehrají v PF podobnou roli, jsem docela vděčný, protože my jsme už i před modelováním měli svého favorita. Jsou jím proti-inflační dluhopisy ČR. A čím nás oproti konkurenci tihle Alenčini mazlíci okouzlili?

- Téměř nulové riziko. Státní záruka je jedna z nejvyšších garancí ve světě investic. ČR má jeden z nejlepších ratingů, jde o stabilní ekonomiku s malým zadlužením oproti západním sousedům. Státní bankrot je mimo naši (trénovanou) představivost. Konkurenční dluhopisy jdou také za silnými vládami, případně jsou v ETFku, takže diverzifikace riziko snižuje, takže v tomto bodu je to spíš remíza.

- Dostatečný výnos, pokrytí inflace. Výnos je roven reálné inflaci, efektivně navýšený o zrušenou daň z kupónu, takže řekněme 3,0–3,5% p.a. To je třeba výrazně víc, než kolik je aktuální požadovaný výnos US státních dluhopisů (něco nad 1,5%), ale i nad úrokovými měrami, za které si sama ČR půjčuje na trzích (1,19% na 5 let, ale v létě 2020 to bylo hluboko pod procento). Navíc i v případě vyšší inflace, což se snadno může stát, ji bude garantovaně pokrývat, a to se u mnoha konkurenčních dluhopisů očekávat nedá.

- Malá volatilita. Na rozdíl od dluhopisových ETFek, jejichž hodnota se podle diskutovaného mechanismu mění v čase, tyto dluhopisy mají konstantní hodnotu (obdobně jako když držíme dluhopis do splatnosti, ale zcela bez rizika). Jejich výnos fluktuuje jako inflace (volatilita 1,5%), což je bezkonkurenční. Ano, nemůže také růst, jako ETFka, ale to je už obsažené v modelu v korelační vazbě. Přinejhorším může být korelace 0, což graf skoro nezmění. Takže zde jde opravdu o obdobu slušně úročeného krátkodobého termínovaného vkladu.

- Rozumná likvidita. Za nízkou volatilitu individuálně vlastněných dluhopisů držených do splatnosti se většinou platí hořká cena v podobě velmi špatné likvidity. Proti-inflační dluhopisy ji mají ale dobrou. Sám stát je od nás odkoupí jednou ročně za nulovou sankci. To jsou celkem nevídané podmínky. Navíc pokud investice rozložíte jako my do 4 nákupů v roce, dostanete se k 1/4 peněz už po 3 měsících. Jistě, není to likvidita dluhopisových ETFek, ale rozhodně to není 6 let čekání.

- Expozice do CZK a anti-hedging. A tedy nulové měnové riziko, to se vždycky hodí. Navíc jsme si během covidové krize dobře ověřili, že vlastnit nějaký majetek v CZK se během krize vyplácí: v krizi se investoři bojí, akcie padají, ale také se stahují investice z “rozvíjejících se” trhů. To znamená, že koruna oslabuje a majetek v USD a EUR roste na hodnotě. Takže po přepočtu do CZK to snižuje poklesy akciových složek. Během covidové krize akciová složka našeho PF zaznamenala propad o méně než 18% (S&P 500 udělalo -32%) a to díky tomuto inherentnímu hedgingu.

- Diverzifikace přes instituce. Svojí roli hrálo při rozhodování také to, že dluhopisová ETFka se kupují přes brokery. Ač jich máme už hodně, stále je to stejný typ instituce. Úložka u státu v nás vzbuzuje důvěru a jsme rádi, že nemusíme řešit otevírání dalšího n-tého brokera.

A co jsou jejich negativa, která jsme ochotni akceptovat?

- Tříměsíční a delší likvidita. Jakkoli část peněz je přístupná do 3 měsíců, získat zpět všechny peníze před splatností může trvat až dva roky. Je to třeba brát v úvahu.

- Dočasná promo akce. Buďme upřímní: pro stát to moc výhodné není. Jde o další cestu, jak si předcházet voliče. Pokud se vláda po podzimních volbách vymění, mám vážné pochybnosti, že Piráti budou v této rozdávačce pokračovat. Máme tedy tak půl, tři čtvrtě roku. Poté nám asi nic jiného než dluhopisová ETF nezbyde.

- Každoroční Valentýnka od Aleny Schillerové. Jenže my nemáme zájem

A kolik jich do PF chceme?

Všechno je otázka množství. Brožury, které se rozdávají na školeních pro investiční poradce, tvrdí klasickou poučku: balancované portfolio je 60/40, tedy 40% dluhopisů, zbytek akcie. Pro koho je takový balanc určen? Většinou se taková portfolia sestavují pro klasickou klientelu – střední třída, věk k táhnoucí k padesátce. Investiční horizont přes 10 let, ale ne třeba 30. Neposlouchá se to snadno, ale toto se nás týká. Protože odchod do důchodu se zase přiblížil a za méně než 7 let chceme mít padla.

To znamená, že musíme stabilizaci PF brát vážně. Zároveň si ale nemůžeme dovolit malé výnosy, protože PF nás musí živit ještě třeba 50 let. Je to svízelná situace, kterou musel řešit každý uchazeč o FIRE. Mít PF stabilizované do deseti let, ale udržet ho zároveň na dostatečné hladině výnosu, aby se netloukla bída s nouzí. Balancování mezi ohněm a ledem.

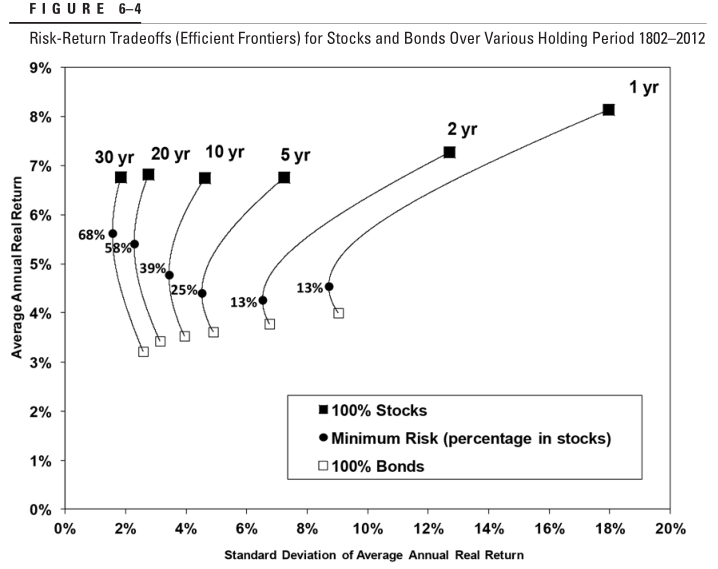

Jakkoli náš investiční hrdina J. Siegel ukazuje, že dluhopisy jsou v horizontu od cca 20 let v portfoliu spíš kontraproduktivní (mají vyšší 20letou volatilitu a nižší výnos – vizte níže), my si luxus vykašlat se na dluhopisy dopřát nemůžeme.

Takže se budeme držet 60% akcie (ty rozdělujeme podle akciového schématu do 4 portfolií), zbylých 40% diverzifikační nástroje. Hlavně tedy státní dluhopisy, ale uvidíme, co se ještě vyklube za závěry z dalších dílů seriálu. Příště se podíváme na nemovitosti, poté na zlato a komodity, vč. bitcoinu. Ale opravdu všechny tyhle diverzifikační assety max. do 40% majetku. Opravdu.

Protože… radši vyhořím, než vyhasnu, víš co?

Ahoj,

opet diky za clanek. Z duvodu, co pises, tak rozumim potrebe vetsiny lidi takto diverzifikovat. Osobne jsem s casem od dluhopisu ustoupil, uvidim, zda se k nim vratim. Narozdil od tebe to ale nemam dobre vyargumentovane a tak podlozene daty.

1) Ve svem zivote mam velke nejasnosti ohledne toho, kolik bych potreboval na FIRE a jestli se ho doziju. Potomci to umi poradne rozhodit, stejne jako spokojenost s praci. Zaroven dovedu zit s predstavou, ze nevim, jestli to bude za 5, 10 ci 15 let… Pokud to tedy zaroven znamena vyssi vynos portfolia. Tyto veci budu vic resit v pripade trvalych zmen schopnosti generovat penize. Pokud se tedy vykaslu na praci, prace se vykasle na me nebo ekonomika jiz neoceni obor, ve kterem pracuji.

2) Narazis na to v poslednim odstavci. Az budu vic resit diverzifikaci, tak se to pokusim spojit se svoji spotrebou. Zafixovani nakladu na bydleni skrze nemovitosti. Mozna si nechat pozici na CEZu? Pravda, pak uz me toho moc nenapada.

Pravda, pak uz me toho moc nenapada.

Tak tvůj přístup taky dává smysl, pokud nepotřebuješ za každou cenu menší volatilitu a nemáš problém riskovat trochu víc. Jsem si skoro jistý, že za 10 let budeš mít mnohem větší výnos než my

Nemovitosti se už snažím shrnout pro další článek, ale je tam opět hodně faktorů, např. jestli chceš zůstávat na jednom místě, nebo jaký je rozptyl mezi nájmy a cenami.

Ahoj Skejwine,

přemýšlíš o dluhopisech podobně jako já před několika lety, to se ale pohybovaly sazby hodně přes 2 %. Čistě ze zvědavosti… píšeš, že máš do důchodu 7 let. To budeš mít kolik, cca 56 jestli +- správně počítám?

K dluhopisům v portfoliu: dlouho jsem měl v portfoliu zastoupenou dluhopisovou složku, ale začátkem roku 2021 jsem udělal přesný opak co ty – všechny bondy jsem z portfolia vyprodal a uvolněné peníze jsem investoval do indexů. V aktuálním tržním nastavení pro mě bondy nemají opodstatnění, ať se na to dívám z různých úhlů pohledu, ale samozřejmě rozumím tvým důvodům.

Ať se daří!

Zdar FinHackere, no, je to matoucí, důchodem myslím tu psychologickou hranici, kdy nás majetek uživí, aniž by se zmenšoval. Takového “důchodu” bychom měli dosáhnout ve věku cca 40. Ale samozřejmě je otázka, jestli to znamená, že odejdeme ze současné práce. Ani jeden ji neděláme kvůli penězům, ale zároveň jsou to dost stresující povolání a chceme pak už prostě zvolnit. Poloviční úvazky, přestat řešit kariéry a tak.

Dluhopisy bereme jako z nouze ctnost a úplně chápu, že mnoho lidem nedávají moc smysl. Problém ale pořád je, že chceme stabilní výkon PF už za 7 let a na poměrně dlouhou dobu (40+ let). Náš horizont je krátký a dlouhý zároveň. Zatím jsem nepřišel na to, jak ho zastabilizovat lépe. Každopádně pro ten “důchod” extrapolujeme takovéhle nastavení PF s nevýkonnými státními dluhopisy. Takže pokud to bude fungovat takhle, jsme spokojení. Cílem není nadělat maximum peněz, ale umožnit životní volby, to je jediný smysl peněz, na který jsme zatím přišli.

Tobě taky hodně zdaru, rád čtu tvůj blog a fandím ti!