Od února 2024 uplynula už nějaká doba a vytvořila už dostatečný vnitřní tlak na to, abychom se znovu podívali na kondici a výnosy našeho portfolia. Nejdříve se ale zastavíme nad něčím, co aktuálně řeším: rozšíření konzervativní části portfolia pomocí státních dluhopisů ČR.

Asi mnozí budou z vlastní zkušenosti souhlasit s tím, že konzervativnější části F.I.R.E. (ale i obecně dravějších) portfolií nejsou snadná záležitost. Nemohou nést úplně slabý výnos, protože PF musí zvládat nápor pravidelných výběrů, ale zároveň na ně máme požadavky na stabilizaci majetku a v mém případě i funkci expozice portfolia do české koruny kvůli snížení měnového rizika. Ve výsledku dostáváme oříšek, který se neřeší snadno, v Čechách obzvlášť. Pokud vás moje úvahy nad tímto problémem zajímají, nabízím zápisky z přemýšlení níže. Ovšem varuji, tentokrát jen suše a bez kreativních tropů (tak nakonec tam jeden je 😉 ). Jinak standardní vyhodnocení PF následuje od kapitoly 2.

Státní dluhopisy jako kotva?

Shrňme si moje požadavky na defenzivní část PF:

- nižší kolísavost než akciová

- malá korelace s pohyby akciového trhu

- výnos alespoň ~2% p.a. nad inflaci (nominálně tedy asi 4+% p.a.)

- bezobslužnost – nízké nároky na můj čas v průběhu investice

- expozice do české koruny

- omezená vnitřní rizika (a mít schopnost je vůbec vyhodnotit)

Do úvahy pro mě v českém rybníčku spadají čtyři základní třídy investic: (A) české státní dluhopisy, (B) české korporátní dluhopisy, (C) nemovitostní fondy a (D) přímý nákup investičního bytu. Vezmu to odzadu a relativně úsporně.

Investiční byt (D) je řešení, kde je samozřejmě konflikt s požadavkem (4) na bezstarostnost. Ten se sice dá řešit přenecháním výběru a správy bytu specializovaným firmám, ale i tak jde o investování poměrně náročné na pozornost. Po konzultaci s několika takovými společnostmi velmi hrubě odhaduju budoucí návratnost na max. 4–5% nájemní výnos mimo Prahu a asi 2–3% p.a. zhodnocení nemovitosti. Tato čísla se mohou naboostovat hypotékou, která má ale při současných sazbách negativní dopad na cashflow, což je u FIRE portfolia problém. To, co je pro mnoho lidí dobrým řešením, u mě moc nefunguje.

U nemovitostních fondů (C) lze na hypotéční boost dosáhnout v FKI variantách. Na pováženou je na druhou stranu bod (1), kde nízká volatilita je jen domnělou záležitostí na papíře z důvodu neoceňování reálným trhem, jak jsme už popisovali. Podle mého bude platit, že pokles a ochlazení na nemovitostním trhu z COVIDové doby se bude „rozpouštet“ do výnosů z dalších let, které budou o to nižší, jen aby na grafu vývoje hodnoty nebylo nepříjemné ocenění směrem dolů. Samotný efekt tohoto lehkého „zahlazování“ volatility asi problém není, spíš to dělá celý produkt méně transparentním – požadavek (6). Každopádně nízké výnosy mnoha dříve „rozjetých“ nemovitostních FKI fondů jsme v roce 2023 a 2024 už viděli, takže je možné, že větší část je už rozpuštěna 🙂 Jak moc se mi nechtělo kupovat nemovitostní FKIčka na přelomu let 2021/2022, o tolik víc mě to láká nyní. Očekávané výnosy jsou tu 7–10% p.a. Tuto variantu tedy vidím relativně schůdnou, i když bude investice rizikovostí stát někde mezi konzervativní a dynamickou složkou.

Problém českých korporátních dluhopisů (B) v otázce vyhodnotitelnosti vnitřních rizik (6) se skloňuje všude možně a pro mě by šlo o sázky naslepo na velké zavedené firmy. Jaké je skutečné riziko toho, že účelové prázdné firemní schránky pro emisi dluhopisů skutečně budou zachraňovány v případě problémů mateřské společnosti, která tak dostojí svým ručením, neumím vůbec vyhodnotit. Nevím, co všechno je ve světě dravých firem miliardářů možné, ale na českém kapitálovém trhu jsem viděl jen za poslední roky docela dost. Reálně lze nyní získat výnosy okolo 7% u těch důvěryhodnějších emisí.

Státní dluhopisy ČR (A) se dají nakupovat až překvapivě snadno a rychle. Zaujalo mě, že po propadu výnosů (nárůstu ceny) od podzimu minulého roku jsou 10leté dluhopisy opět na výnosech do splatnosti (YTM) přes 4% p.a. To je ale za současných sazeb zajímavá situace, protože před rokem nabízely nejlepší 10leté termínované vklady podobné úroky, zatímco dnes je problém se dostat ke 3%. Vezmeme-li v potaz, že kupóny dluhopisů se nedaní pro emise po 1. 1. 2021, dává nám to efektivní úrokový ekvivalent na spořácích/termíňácích na úrovni až k 5%. To se mi líbí. Je to jen o 1.5% méně než akceptovatelné korporátní dluhopisy, které se nedají rizikovostí srovnat.

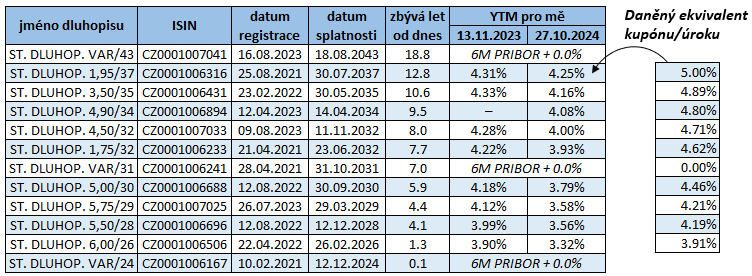

Připravil jsem pro vás tabulku dluhopisů z nabídky Patria, u kterých se kupón nedaní, včetně YTM z minulého roku a v současnosti. Já budu opět kupovat to, co jsem kupoval před rokem, tedy ST. DLUHOP. 1,95/37.

Spolu se standardními státními dluhopisy přišly na přetřes i ty proti-inflační. Samozřejmě, zda se jich zbavit a odprodat, či neodprodat…

Odprodat, či neodprodat – to je otázka: je důstojnější zapřít se a snášet surovost dvouprocentního výnosu a jeho rány, anebo se vzepřít moři trápení a skoncovat to navždy? Odprodat, do 8. listopadu – a je to. Odprodat – a navždy ukončit úzkost a věčné útrapy a strázně, co údělem jsou investora do bondů s variabilním kupónem – co si můžeme přát víc, po čem toužit? – Odprodat, do 8. listopadu – do osmého, možná devátého? – a právě v tom je ta zrada. Až ztichne vřava Alenky spásy, v kruhu válečné inflace můžeme mít jen sny – to proto váháme a snášíme tu dlouhou bídu, jíž se říká proti-inflační dluhopis. […] To nám láme vůli – snášíme radši hrůzy, které známe, než abychom šli vstříc těm neznámým.

Skejmlet, princ vinohradský, L. P. 2024

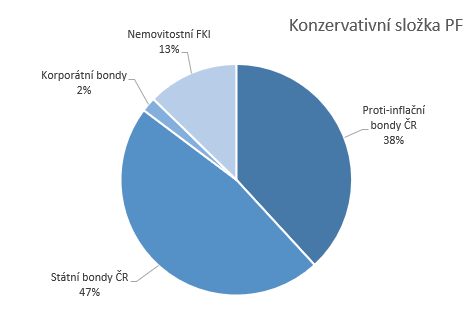

Myslím, že Skejmlet to vystihl líp, než bych to dokázal já. Přesně takhle to cítím. Snášíme radši hrůzy, které známe, než abychom šli vstříc těm neznámým. Proti-inflační dluhopisy patří do defenzivní části PF, a tak mají portfolio chránit před hrůzami neznámými, ne se hnát za výnosem. Navíc, tato složka má víc komponent: doplňují je právě standardní státní dluhopisy s výnosem přes 4% ročně a snad v budoucnu i nějaké to FKI. Pokud vše dopadne dobře, bude do konce roku vypadat tímto způsobem:

Předpokládám-li, že FKI fond dosáhne výnosu alespoň 80% průměrného dosavadního výnosu, bude mít celý defenzivní segment výnos 4,8% ročně při inflaci 2%, tedy požadavek na výnos bude bohatě splněný. Pokud bude inflace výrazně vyšší, třeba 6%, bude schopná tato část PF inflaci stále porazit o 0,6%, což by bez proti-inflačních nedokázala. Teoreticky 🙂 Tak uvidíme.

Sváteční mudrování nad defenzivní složkou PF tedy skončilo rozhodnutím: proti-inflační neprodávat a nově dostupné peníze směřovat v poměru 2:1 do státních dluhopisů a případného nemovitostního FKI, které chci intenzivně řešit příští týdny. O výsledku mé investigace, hlavně co se valuací týče, můžu poreferovat příště.

Telegrafický report

A teď se už podívejme, jak si naše pěkně zdefenzivněné portfolio, vedlo za posledních půl roku. Samozřejmě, profi-inflační dluhopisy začaly už páchat první škody ?

Nejprve telegraficky operace a rozhodnutí, která jsme za ten půlrok udělali:

- Pravidelně investujeme jako o závod, nevynechali jsme opět ani jeden měsíc; mimořádné příjmy alokujeme na trh tak, jak přichází STOP

- Připravujeme se na druhou větší dávku nákupu státních dluhopisů s cíleným výnosem 4.2+% p.a. STOP

- Chystáme se pořádně si vyhodnotit FKI nemovitostní fondy, mám naplánované schůzky STOP

- Politici nám opět předvádí, co to znamená český kapitálový trh – a co on znamená pro ně, za což děkujeme, protože nám to pomáhá při bolestném rozchodu s českými akciemi. I nadále klesá jejich zastoupení v PF, po nadcházející dluhopisové investici se dostaneme pod 5.5%. Největší pozice, Moneta, bude představovat 2.5% PF, KB 1.9% a ČEZ klesne pod 1% STOP

A teď už k portfoliu samotnému.

Jak si vedlo celé PF?

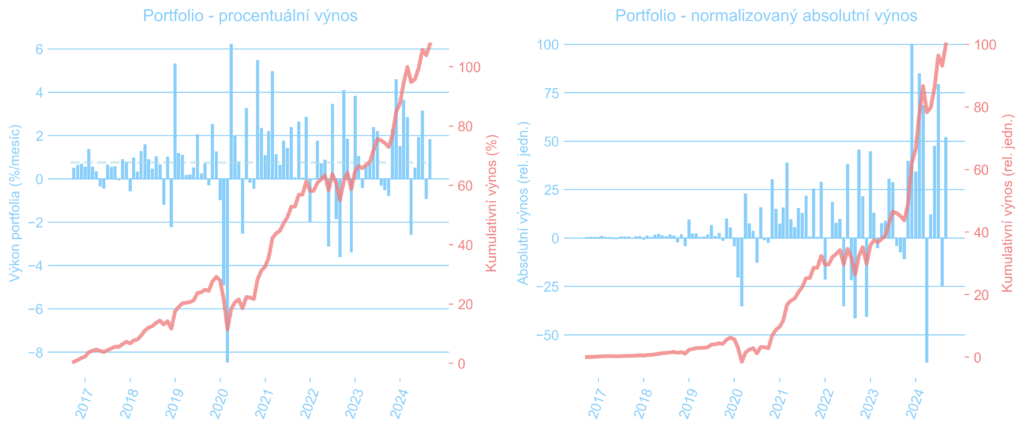

Od začátku roku do konce září 2024 zvýšilo naše PF hodnotu o 10.4% a s vnitřním výnosem (se započtením „časování“ vkladů) 12.2%. V reálných číslech (se započtením inflace) jsme od začátku roku 2021, tedy od počátku inflační epizody, na zhodnocení 4.4% ročně nad inflaci, od roku 2017 pak 6.2% p.a. nad inflaci. Tímto stále plus mínus zvládáme držet náš dlouhodobý investiční cíl ~5% ročně nad inflaci. Snad příští roky budou inflačně jednodušší.

Vývoj PF za 8 let od počátku mapování vidíme na obrázku níže. Vlevo je zhodnocení podkladových aktiv, které dosahuje 107%, tedy 9,6% ročně. Vpravo pak absolutní výnosy, jejich celkový nárůst a příslušný vnitřní výkon přes 12% ročně (bere v potaz časování trhu a vklady). Poslední prudký nárůst v grafu vpravo je dán jednak expanzí trhu, ale také umístěním většího vkladu v listopadu 2023. Roční volatilita za poslední čtyři roky je okolo 7%.

Pokud máte rádi čísla, tak přikládám výpis z vyhodnocení přes různé parametry a sektory, vše vůči CZK.

========================================================= Vnitřní míra výnosnosti portfolia (IRR): 12.1% p.a. Průměrný výkon podkladových aktiv (TWRR): 9.6% p.a. Roční volatilita za 1Y / 4Y (TWRR): 7.1% / 7.2% ========================================================= Aktuální měsíční/12m výkon vs. průměrný podkl. aktiv: 1.80% / 19.10% vs. 0.76% Zhodnocení portfolia od založení (z IRR): 151.44% Zhodnocení podklad. aktiv od založení (z TWRR): 107.51% Majetek pocházející z výnosů (vč. bytu): 25.4% (30.3%) Finanční nezávislost (vč. inflace): ~94% ========================================================= Výkon složky: 1M / prům. 1M (z IRR) / 12M / od založ. (z IRR) / Vol 1Y / Vol 4Y Akcie celkem: 2.16% / 0.79% (1.09%) / 25.37% / 113.22% (186.69%) / 9.28% / 10.72% Dluhopisy celkem: 0.68% / 0.59% (0.64%) / 5.12% / 35.88% (40.22%) / 3.16% / 1.90% Nemovitosti celkem: 0.00% / 0.89% (0.88%) / 0.00% / 134.24% (134.22%) / 0.00% / 15.24% Cash ekviv. celkem: 0.33% / 0.42% (0.43%) / 5.45% / 12.08% (12.86%) / 0.23% / nan% ========================================================= Výkon podsložky: 1M / prům. 1M (z IRR) / 12M / od založ. (z IRR) / Vol 1Y / Vol 4Y České divi akcie: 2.81% / 1.03% (1.20%) / 25.96% / 107.08% (216.99%) / 5.98% / 12.43% Světové ETF akcie: 1.95% / 0.67% (1.23%) / 26.21% / 63.32% (176.86%) / 10.66% / 12.98% Světové divi akcie: 2.35% / 0.78% (0.79%) / 21.75% / 56.46% (69.40%) / 10.93% / 12.66% Pozemky: 0.00% / 0.89% (0.88%) / 0.00% / 94.72% (134.22%) / 0.00% / 15.24%

Výkon akciových PF

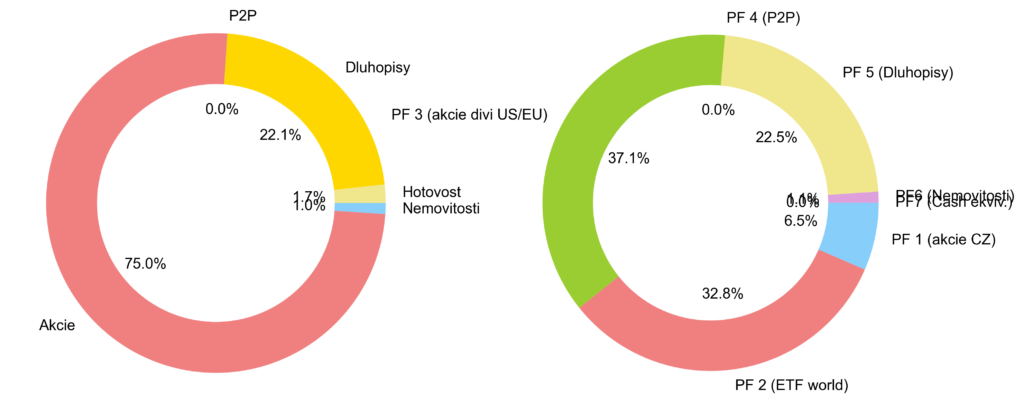

Možná přehlednější než samotná čísla jsou rozklady grafů pro jednotlivá subportfolia PF1–7, pokrývající naše různé investiční zaměření. Rychlé info o aktuálním rozložení PF do těchto složek ilustrují následující koláče (podrobnější, ale ne zcela aktuální strategii najdete v sekci Portfolio).

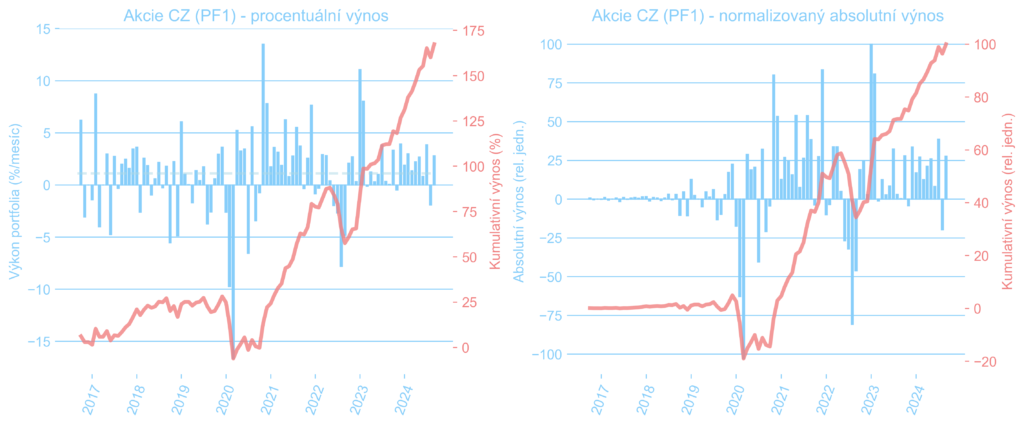

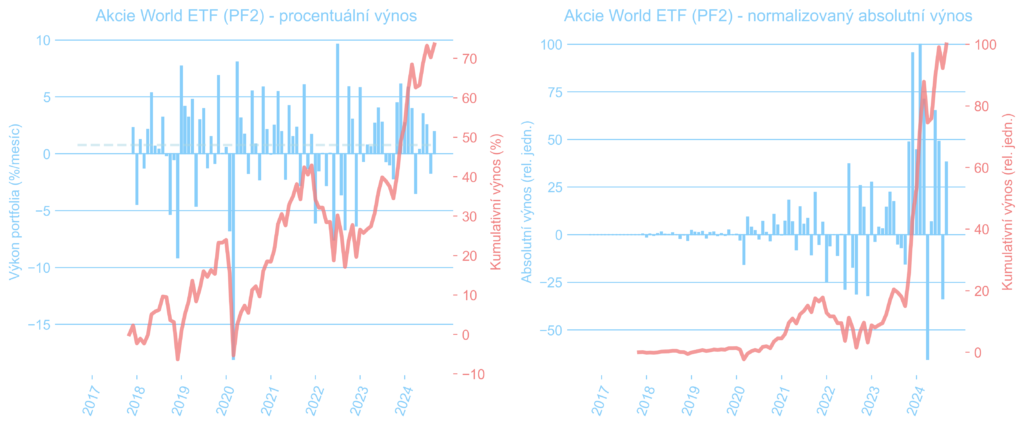

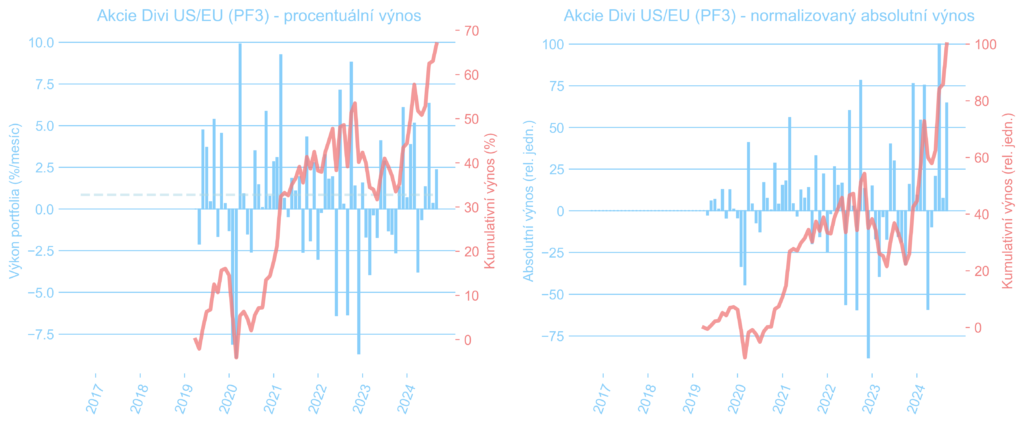

Grafy níže pak zase ukazují vývoj všech tří akciových sub-portfolií: české akcie (PF1), světové akcie prostřednictvím ETF (PF2) a americké a evropské dividendové akcie vlastněné přímo i přes ETF (PF3). Můžeme si všimnout, že růstové akcie, obsažené významně v PF2, se chovaly v letech 2022 a 2023 opačně, než hodnotové akcie z PF3. Když jedny byly pod silným tlakem, ty druhé měly tendenci posilovat. Takto se snažíme snižovat kolísavost celkového PF, které se posčítá do docela rozumné volatility a příjemného, i když možná ne tak rychlého, kontinuálního růstu.

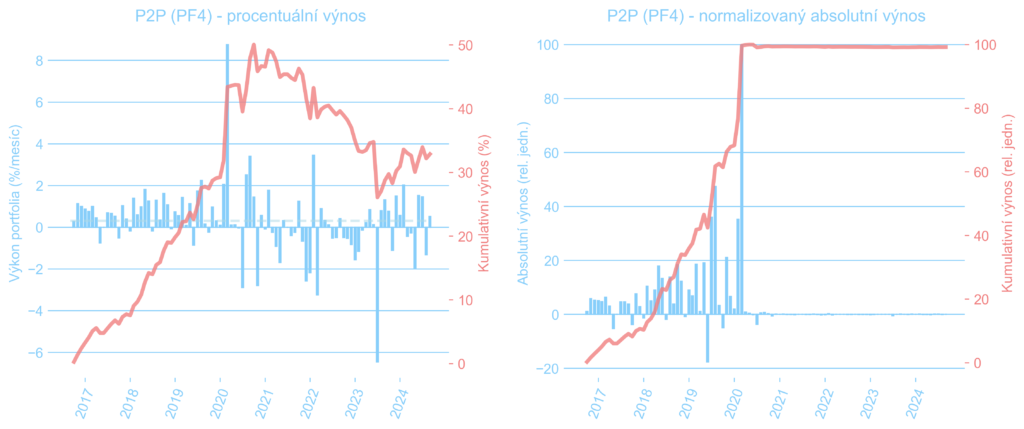

Výkon P2P a kreditního PF

V současnosti nemáme v tomhle sektoru žádný kapitál – a ani ho tam alokovat neplánujeme, následující graf je tedy spíš pro ukázku předchozího vývoje. Fluktuace zisků od exitu (počátek roku 2020) je dána kurzovým pohybem CZK/EUR.

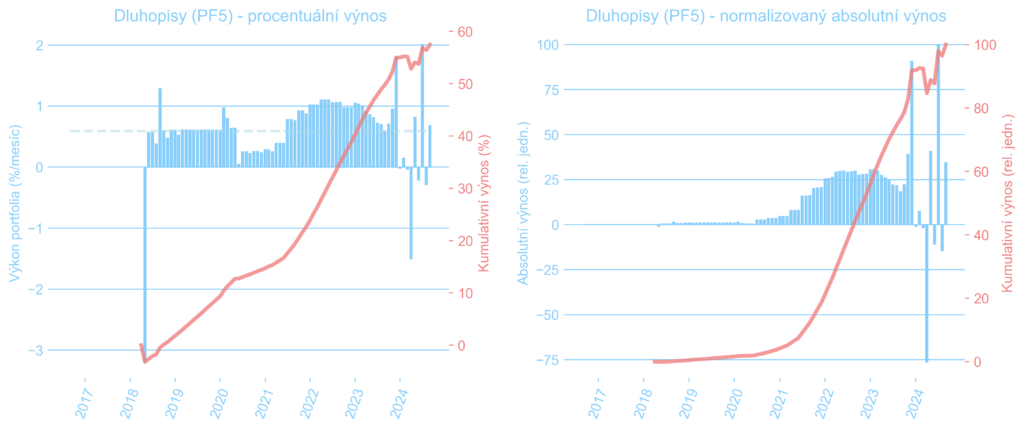

Výkon dluhopisového PF

Dluhopisové sub-portfolio se skládá především ze státních dluhopisů ČR. Důvodem je velká bezpečnost těchto investic, expozice do CZK a také relativně zajímavé výnosy: máme proti-inflační dluhopisy, které si hodláme nechat do splatnosti, chránící část PF před jakoukoli inflací, dále jsme nedávno nakoupili standardní dluhopisy ČR s výnosem do splatnosti ~4,5% p.a. S oběma typy bondů jsme moc spokojeni.

Kromě těch státních máme i pár českých korporátních. Zde ale upozorňuju, že tyto dluhopisy je třeba mimořádně pečlivě vybírat a omezit se např. jen na ty obchodované na pražské burze, nebo distribuované kvalitní společností s velmi dobrým renomé či bankou (např. Wood & Company, J&T banka, velké české banky…). Přehled všech vlastněných dluhopisů najdete v sekci portfolio.

První procentuální pokles výkonnosti (květen 2018) je z důvodu diskontování ceny dluhopisu nakoupeného v půlce roku. Státní dluhopisy znamenaly zpočátku sice pokles úroku, ale díky úplně jinému rizikovému profilu jsme do nich mohli nalít mnohem více peněz – absolutní výnosy silně narostly. Posléze „díky“ inflaci vyrostly i ty relativní. Významný nárůst ke konci roku 2023 je způsoben pohybem ocenění standardních státních dluhopisů, což je při očekávání klesajících sazeb ČNB standardní chování.

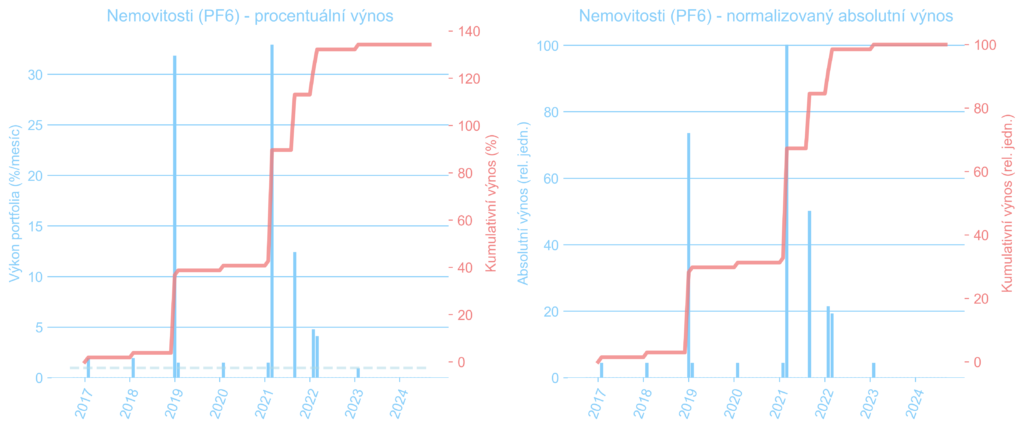

Výkon nemovitostního PF

Tenhle segment jsme zavedli spíš pro formu. Nevlastníme žádný byt, jenom zemědělskou půdu. Její ocenění děláme podle přímých nabídek, co nám chodí do schránky. Ty malé peněžní toky je pachtovné. V sekci portfolio uvidíte, že procentuálně tyhle investice nepředstavují žádný významný podíl majetku (~1%). Ale tak třeba časem.

Poslední dobou nám přestaly nabídky odkupu chodit, proto jsme ocenění neměnili. Očekával bych ale, že trochu od svých maxim pokleslo.

Poslední nákupy

Tuto tabulku vedeme hlavně kvůli sobě, abychom na sebe měli bič a s železnou pravidelností každý měsíc nalili peníze do akciového segmentu (70% přebytku příjmů) a do konzervativního (dluhopisového) segmentu (30%). Zároveň věřím v transparenci, ukazuju prostě to, co s PF dělám, a nic neskrývám. Pokud se někdo chce inspirovat vyváženější strategií s cílem okolo 5% p.a. nad inflaci, tak se klidně inspirovat může. Berme to ale spíš jako ukázku principů, ne návod na konkrétní kroky.

Rozlišujeme pravidelné investice, které bychom měli měsíčně dělat, abychom dosáhli predikce modelu níže, mimořádné investice, které postupně vkládají přebytečnou cash nebo opravují nějaká opomenutí a chyby ? , reinvestice dividend, případně likvidace některých pozic. Čísla v závorkách u tickerů jsou nákupní/prodejní ceny v denominované měně.

| Měsíc | Investice | Nákup/vklad | Odůvodnění/komentář |

|---|---|---|---|

| duben 2025 | Pravidelná do PF3 | SPYW (24,43) | |

| duben 2025 | Mimořádná do PF2 | SXR7 (177,56) | Vklad v poklesu do Evropy pro zvýšení expozice mimo USA. |

| březen 2025 | Pravidelná do PF3 | SPYW (26,60) | |

| březen 2025 | Pravidelná do PF2 | SXR7 (198,16) | |

| únor 2025 | Pravidelná do PF3 | QDVI (10,08) | |

| únor 2025 | Pravidelná do PF2 | SXR8 (613,86) | |

| leden 2025 | Pravidelná do PF3 | QDVI (9,87) | |

| leden 2025 | Pravidelná do PF2 | SXR8 (618,81) | |

| prosinec 2024 | Pravidelná do PF3 | QDVI (9,49) | |

| prosinec 2024 | Pravidelná do PF2 | SXR8 (614,77) | |

| listopad 2024 | Mimořádná do PF5 | St. dluhop. 1,95/37 (78,65) | Bonusy do státních dluhopisů ČR |

| říjen 2024 | Pravidelná do PF3 | QDVI (9,31) | |

| říjen 2024 | Pravidlená do PF2 | SXR8 (571,87) | |

| září 2024 | Pravidelná do PF3 | QDVI (9,03) | Pravidelný vklad |

| září 2024 | Pravidelná do PF2 | SXR8 (544,22), SXR7 (177,88) | Pravidelný vklad |

| srpen 2024 | Mimořádná do PF3 | QDVI (8,81) | Vklad bonusů |

| srpen 2024 | Pravidelná do PF2 | SXR8 (505,90) | Pravidelný vklad |

| červenec 2024 | Pravidelná do PF3 | QDVI (9,08) | |

| červenec 2024 | Pravidelná do PF2 | SXR8 (548,34) | Pravidelný vklad |

| červen 2024 | Pravidelná do PF3 | QDVI (8,59) | |

| červen 2024 | Pravidelná do PF2 | SXR7 (173,66) | Evropa už dlouho nebyla |

| květen 2024 | Pravidelná do PF3 | QDVI (8,59) | Hodnotové akcie US |

| květen 2024 | Pravidelná do PF2 | SXR8 (511,49) | SP500 |

| duben 2024 | Pravidelná do PF3 | QDVI (8,87) | Hodnotové akcie US |

| duben 2024 | Pravidelná do PF2 | SXR8 (509,26) | Pěkně pravidelně |

| březen 2024 | Pravidelná do PF3 | QDVI (8,74) | Hodnotové akcie US |

| březen 2024 | Pravidelná do PF2 | SXR8 (501,14), AGED (6,56) | Pravidelný vklad |

| únor 2024 | Pravidelná do PF2 | SXR8 (488,03) | Pravidelný vklad |

| leden 2024 | Pravidelná do PF3 | DQVI (8,37) | Hodnotové akcie US |

| leden 2024 | Pravidelná do PF3 | QDVI (8,373) | US value akcie |

| prosinec 2023 | Pravidelná do PF3 | QDVI (8,305) | US value akcie |

| listopad 2023 | Pravidelná do PF5 | Dr. Max 8,50/28 (100) | Zvýšení výnosu konz. části PF |

| listopad 2023 | Mimořádná do PF5 | St. dluhop. 1,95/37 (74,70), St. dluhop. 3,50/35 (91,40) | Rebalancování k udržení 70:30 stavby, za prosinec |

| listopad 2023 | Pravidelná do PF3 | QDVI (7,688) | US value akcie |

| listopad 2023 | Mimořádná do PF2 | SXR7 (147,76), SXR8 (427,58), UST (57,29), AGED (5,74), XMME (45,86) | Větší vklad přebytečné cash |

| říjen 2023 | Pravidelná do PF3 | QDVI (7,464) | US value akcie |

| říjen 2023 | Pravidelná do PF2 | SXR7 (142,54) | Běžná investice do EU ETF |

| září 2023 | Mimořádná do PF2 | SXR8 (436,54) | Místo konzervativní investice |

| září 2023 | Pravidelná do PF3 | PFE (32,92), PPL (23,45), UPS (155,55), PEP (169,51), SPYW | Běžná investice, rebalancování |

| srpen 2023 | Mimořádná do PF3 | PRU (90,40), APD (284,98), SKT (22,92), VTR (41,76), EIX (69,75), MMM (98,68), BBY (74,84), ALB (186,76), TGT (124), MDT (84,15), TROW (107,49), KO (60,19), KR (46,84) | Realokace z prodejů ČEZ a CZ dividend, rebalancování divi akcií |

| srpen 2023 | Pravidelná do PF2 | SXR8 (424,75) | Běžná investice |

| červenec 2023 | Mimořádná do PF2 | SXR8 (433,64) | Místo konzervativní investice |

| červenec 2023 | Pravidelná do PF3 | PFE (37,33), PEP (190,20), UPS (188,11), OMC (84,07), TXN (184,69) | Rebalancování |

| červen 2023 | Pravidelná do PF2 | SXR8 (426,41) | Běžná investice přebytků |

| květen 2023 | Pravidelná do PF3 | PPL (26,14), WBA (29,86), LEG (31,38), TROW (108,62), JNJ (154,40) | Rebalancování |

| květen 2023 | Mimořádná do PF2 | XMME (45,94) | Namísto konzervativní části PF |

| květen 2023 | Likvidace v PF1 | ČEZ (1205) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| duben 2023 | Pravidelná do PF2 | XMME (45,22), UST (48,60) | Pravidelná do indexů |

| duben 2023 | Mimořádná do PF3 | CMI (234,80) | Místo konzervativní investice |

| duben 2023 | Likvidace v PF1 | ČEZ (1178) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| březen 2023 | Pravidelná do PF2 | SXR8 (384,61) | Běžná investice do indexů |

| březen 2023 | Mimořádná do PF3 | PRU (81,76), PFE (40,32) | Reinvestice divi, investice místo konzervativní složky |

| únor 2023 | Pravidelná do PF3 | T (19,22), KR (44,64), VZ (40,24), CMCSA (39,17), MTB (161,11), CSCO (47,68), VTR (51,34) | Pravidelné navyšování pozic v divi titulech |

| únor 2023 | Mimořádná do PF2 | SXR8 (398,94), XMME (48,01) | Kompenzace za neinvestování v lednu |

| prosinec 2023 | Pravidelná do PF3 | PRU (98,80), TGT (145,50), MDT (76,70), CSCO (47,20), VTR (45,18), MMM (118,76) | Navyšování pozic v divi titulech |

| prosinec 2022 | Likvidace v PF3 | LAZ (34,79), OGN (28,26), VFC (27,34) | Daňová optimalizace, likvidace neperspektivních pozic |

| prosinec 2022 | Mimořádná do PF2 | SXR8 (372,77), SXR7 (135,04) | Investice přebytků z prodejů |

| listopad 2022 | Pravidelná do PF2 | SXR8 (395,00) | Pokračujeme v akumulaci US. |

| říjen 2022 | Mimořádná do PF3 | TROW (102,33), WBA (33,62), LAZ (32,98), VZ (37,18), EIX (56,98), LEG (32,64) | V době nižších cen nakupujeme kvalitní firmy více. |

| říjen 2022 | Pravidelná do PF2 | SXR8 (381,42) | Americe v této krizi věříme nejvíc. |

| září 2022 | Pravidelná do PF2 | SXR8 (402,50) | Náhradní za srpen. |

| červenec 2022 | Pravidelná do PF3 | BBY (70,09), VFC (44,82) | Americký retail ve slevě s dobrou divi. |

| červenec 2022 | Likvidace v PF1 | ČEZ (1091), Moneta (83,28) | Snížení expozice na rizikovém trhu, rebalancování. |

| červenec 2022 | Mimořádná do PF2 | SXR8 (393,66), SXR7 (125,74), UST (46.995), AGED (6.118), XMME (47.903) | Realokace z prodejů ČEZu a Monety kvůli rebalancování a riziku. |

| květen 2022 | Mimořádná do PF1 | Moneta (79,20) | Spekulativní nákup pro účely povinné nabídky převzení ze strany PPF (k níž nedojde). |

| březen 2022 | Pravidelná do PF5 | Dluhopis Direct pojišťovny | Po delší době korp. dluhopis se slušným rizikem. |

| březen 2022 | Pravidelná do PF3 | TXN (180,20) | Expozice do technologií. |

| únor 2022 | Pravidelná do PF2 | SXR7 (130,38) | Nějak jsme kvůli válce neměli náladu nic speciálního vybírat. |

| leden 2022 | Reinvestice divi do PF1 | ČEZ (805) | Výběr se po vývoji v posledním roce pro nás ztenčil na ČEZ a KB. |

| leden 2022 | Pravidelná do PF2 | SXR8 (399,70), SXR7 (146,80) | Poklesy na indexech. |

| prosinec 2021 | Likvidace v PF2 | UIMR, EXS2, LYYA | Likvidace starých a neoptimálních ETF po 3letém testu. |

| prosinec 2021 | Pravidelná do PF2 | SXR7 (151,42) a XMME (52,93) | Nechtělo se nám vybírat divi akcii. |

| listopad 2021 | Pravidelná do PF3 | EIX (65,816) | Zvětšení expozice do utilit. |

| říjen 2021 | Pravidelná do PF3 | SPYW (22,755) | Nevěděli jsme co jiného, euro aristokrati stále nevyrostli |

| září 2021 | Reinvestice divi do PF3 | CMI (227,50) | Podhodnocené Industrials |

| září 2021 | Pravidelná do PF3 | VZ (54,30) | Telecomu máme málo, další T nechceme. |

| září 2021 | Náhrada za srpen do PF3 | OMC (72,99) | Mediální korpo ještě nemáme. |

| srpen 2021 | Pravidelná do PF3 | nic 🙁 | v procesu… |

| červenec 2021 | Pravidelná do PF3 | PRU (–) | Pojišťovací a správcovský aristokrat v dobré kondici za snesitelnou cenu |

| červen 2021 | Pravidelná do PF1 | Moneta (79,30) | Neodsouhlasení transakce s PPF |

| květen 2021 | Pravidelná do PF3 | MRK+OGN (75,70) | Zvýšení pozice ve pharma, rozumná cena, dobrá divi |

| duben 2021 | Pravidelná do PF1 | KB (659,60) | Stále se ještě tolik nezotavila z propadů |

| březen 2021 | Přebytky do PF5 | proti-inflační státní dluhopisy | |

| březen 2021 | Pravidelná do PF1 | ČEZ (548) | balancování PF |

| únor 2021 | Pravidelná do PF3 | PFE (34,88) | větší expozice do pharma, pod prodejním tlakem, divi ok |

| únor 2021 | mimořádná do PF2 | CEMU (130,04), CSPX (328,77), XMME (57,53) | plánovaný větší vstup do indexů |

| leden 2021 | pravidelná do PF3 | SPYW (21,48) | stále dobrá valuace evropských divi aristokratů |

| prosinec 2020 | pravidelná do PF2 | CEMU | balancujeme rovnoměrně ETFka na Evropu i USA |

| prosinec 2020 | reinvestice divi do PF3 | PPL (27,715) | reinvestice nasbíraných dividend |

| listopad 2020 | mimořádná do PF2 | CSPX (307,36), CEMU (117,48), RBOT (8,89) | plánovaný větší vstup |

| listopad 2020 | pravidelná do PF1 | ČEZ (472) | aby se pořád nenakupoval SP500 |

| říjen 2020 | pravidelná do PF2 | CSPX (290,38) | rutinní nákup ETF na SP500 |

| září 2020 | pravidelná do PF2 | CSPX (285,29) | rutinní nákup ETF na SP500 |

| srpen 2020 | mimořádná do PF1 | ČEZ (453) | reinvestice dividendy |

| srpen 2020 | pravidelná do PF3 | T (29,97), IBM (124,61), WBA (38,74) | akcie divi aristokratů s dobrou valuací |

| červenec 2020 | pravidelná do PF2 | SXR8/CSPX (278,24) | rutinní nákup ETF na SP500 |

| červen 2020 | mimořádná do PF3 | SPYW (20,9) | Evropa je stále nízko |

| červen 2020 | pravidelná do PF3 | PPL (28,65), LAZ (32,43) | nízké valuace, balancování titulů |

| květen 2020 | pravidelná do PF3 | KO (46,72), LEG (31,25) | nízké valuace, dobří aristokraté |

| květen 2020 | pravidelná do PF1 | MONETA (50,10) | reinvestice dividend O2 |

| duben 2020 | pravidelná do PF1 | KB (532) | nízká valuace, dobrá kapitálová pozice |

| březen 2020 | mimořádná do PF2 | SXR7, SXR8 | ETFka na SP500 a EU |

| březen 2020 | mimořádná do PF1 | ČEZ (427), MONETA (79,20) | Obecné výprodeje, vysoké divi výnosy |

| březen 2020 | pravidelná do PF1 | KB (735) | Obecné výprodeje, malá pozice v KB |

| únor 2020 | mimořádná do PF3 | MMM (157,85), WBA (51,14), CAH (51,34), T (37,15), PCBT (15,56), IRM (31,85), CMI (163,22), OZK (27,29), UPS (93,96), ADM (35,95) | Využití dvou poklesů v měsíci |

| únor 2020 | pravidelná do PF3 | SPYW (24,98) | Rozšiřování EU divi aristokratů |

| prosinec 2019 | mimořádná do PF3 | IBM (134,13), SPYW (24,14) | Hlavně rozšíření evropské expozice, IBM nenarostla |

| prosinec 2019 | pravidelná do PF1 | ČEZ (503) | Využití poklesu, dostavby se nebojíme, slibný výhled |

| listopad 2019 | mimořádná do PF3 | KO (53,38) | Níže platí i pro Coca-Colu, jen valuace je trochu vyšší; ale chceme robustnost |

| listopad 2019 | pravidelná do PF3 | PEP (135,29) | Robustní růst zisků u PepsiCo i přes krizi 2008, rozumná divi, valuace ok |

| říjen 2019 | mimořádná do PF1 | KB (783), Moneta (72,45), ČEZ (518), O2 (216,5) a Kofola (289) | Využíváme propadu na Pražské burze a výrazněji dokupujeme všechny naše pozice. |

| říjen 2019 | pravidelná do PF3 | JNJ (131,46), VTR (65,95) | Sektor necyklické spotřeby a zdravotnický REIT, oba v mírném propadu, zvyšujeme pozice |

| září 2019 | mimořádná do PF1 | O2 (216,50 a 218), Moneta (74,95), CEZ (523) | dividendové výnosy stále rostou, průměrujeme |

| září 2019 | pravidelní do PF3 | CAH (48,56) | Health care je defenzivní |

| červenec 2019 | reinvestice divi do PF1 | O2 (220,50) | Rebalancování PF českých akcií reinvesticí CZ dividend |

| červenec 2019 | mimořádná do PF3 | PPL (29,75), KR (22,23), LAZ (35,53) | Distributor a výrobce energie, řetězec supermarketů a investiční manažer |

| červenec 2019 | pravidelná do PF3 | JNJ (132,13) | Gigant v oblasti necyklické spotřeby, odolný v krizích, za fér cenu |

| červen 2019 | mimořádná do PF3 | SKT (16,06), IRM (30,93) a VTR (66,97) | První REITy v PF: outlety pod tlakem, rozjeté datové sklady a konzervativní zdravotnictví |

| červen 2019 | mimořádná do PF1 | O2 (216,50) | Lokální pokles k divi výnosu ~9,7%, doteď malá pozice s ohledem na výnos |

| červen 2019 | pravidelná do PF3 | 3M Company (MMM; 169,23) | Americký dividendový aristokrat, 60 let navyšování dividend, průmyslový a spotřební gigant, nízká valuace |

| květen 2019 | pravidelná do PF4 | vklad do platformy Mintos | Stále stabilnější inovující platforma, zatím nemáme obavy |

| květen 2019 | založení PF3 | T (31,18), IBM (134,40), PBCT (16,20), LEG (37,87), TGT (70,70), WBA (52,83), ADM (41,08), TROW (104,35), ALB (69,88), SPYW (23,15) | zakládající sada dividendových US a EU aristokratů, nízká valuace, slibný růst do budoucna, evropské akcie pomocí ETF |

| květen 2019 | mimořádná do PF4 | založení PeerBerry | Diverzifikace platformy k Mintosu, solidní review |

| květen 2019 | výběr z PF4 | likvidace Twina | Výběr zbytku peněz kvůli neuspokojivé finanční situaci platformy |

| duben 2019 | pravidelná do PF1 | Moneta (73,20) | vysoký výnos, lokální pokles ocenění |

| duben 2019 | mimořádná do PF1 | KB (868), O2 (249), ČEZ (531,50) | ČEZ a KB s růstovým potenciálem, O2 vysoký divi výnos |

| duben 2019 | výběr z PF4 | likvidace Twina | Výběr poloviny peněz kvůli nepěkné finanční situaci platformy, zbytek stále zainvestovaný |

| březen 2019 | pravidelná do PF4 | vklad do Mintos |

Díky za přečtení.

Z Prahy zdraví

Skejwi.

Napsat komentář