Role ornamentu na kapitálových trzích (i v roce 2023)

S přelomem roku se na nás valí makroekonomické predikce, jak to následující rok(y) bude ekonomicky těžké. Snížení růstu zisků, trh práce, náklady na financování, ceny vstupů a energií… Snad každého pak napadne, jestli by neměl svoje akciové pozice umenšit, protože s tímhle ekonomickým ochlazením musí akcie padat. Jenže roli investičního infotainmentu není radno přeceňovat.

Když Adolf Loose volil název pro svoji významnou přednášku, který brzy zlidověl na zvolání “ornament je zločin!”, a zažehával tím éru funkcionalistické krásy v architektuře, asi těžko mohl tušit, že jeho hlášku použije na počátku 21. století jakýsi investiční blogger k ilustraci pohybů tržních cen. Něco takového se prostě předvídat nedá. Ale přesto se to právě teď stalo. A stejně tak nikdo neví, co se stane s obsahem tohoto článku zítra, za rok, za století. Nejspíš naprosto nic a zapadá elektronickým prachem, mastnými nabitými částečkami informačního čehosi, ale možná, s velmi malou pravděpodobností, nastoupí kaskáda šílených událostí, vedoucí přes nějaký vlivný twitterový účet, Seznam zprávy, výměnu mailů se zapáleným investorem, ze kterého se vyklube velvyslanec na významné ambasádě, nové přátelství a přesměrování mé kariéry až k neuvěřitelnému finále při mém slavnostním projevu při příležitosti zvolení generálním tajemníkem OSN, při kterém si vzpomenu na tento okamžik.

Stejně jako název Loosovy přednášky, i křeslo v New Yorku, jsou projevy světa jakožto chaotického systému, ve kterém se budoucnost dá předvídat jen v hrubých obrysech a míra úspěchu předpovědi klesá s konkrétností a časovým horizontem. A to poměrně rychle. A dohromady zakládá něco, na co jsme už z životů docela zvyklí, ale nechce se nám to rozšířit i na kapitálové trhy: tedy že všechno v naší společnosti obsahuje tento chaotický, možná nevkusný ornament náhodnosti.

Obsah

Jak se tvoří cena (zjednodušeně)

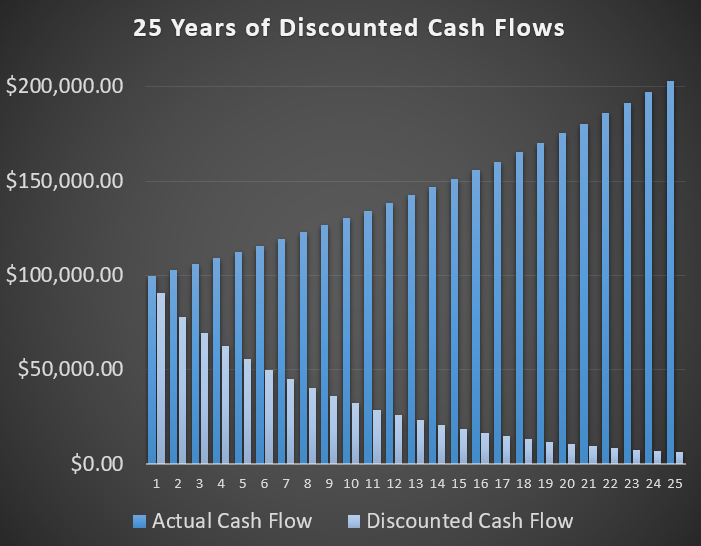

Vezměme si třeba takovou dividendovou akcii velké silné společnosti. V prvním přiblížení se cena mého malého podílu v ní odvine od finančního prospěchu, který z držby budu mít: tedy ze součtu všech dividend od teď až do konce věků. Protože využitelnost peněz, které dostanu za několik dekád, je oproti výplatě dnes výrazně nižší (např. uniklý zisk z reinvestice nebo vložení na spořící účet), budoucí výplaty se tzv. diskontují právě o efekt hypotetického složeného úročení o očekávaný úrok/výnos. Ve výsledku tedy není cena mé akcie nekonečná, jak by to bylo bez diskontování, ale zastaví se na nějaké hodnotě. Hezky je to vysvětlené třeba na stránkách Lyn Alden.

Obdobně to funguje i naopak. Pokud požaduju, aby mi nějaká dividendová akcie přinesla nějaké konkrétní průměrné roční zhodnocení (někdy se říká internal rate of return = IRR), doplním do vzorečku pro sumu diskontovaných toků a dostanu cenu, za kterou musím danou akcii koupit, aby mi takové roční zhodnocení nesla. A hle, zrodila se cenotvorba!

Pozn.: Tento popis je velkým zjednodušením, existuje víc modelů ocenění společností a existují i další parametry než jen profit z budoucích finančních toků. Pro ilustraci myšlenky článku to ale nechme v téhle příjemné rovině.

Pokud si v ocenění nastavím roční výnos tak, že je stejný jako úrok na bezpečných nástrojích jako jsou spořící účty, považuju danou investici za stejně bezpečnou, protože nechci být kompenzovaný za podstupované riziko. Pokud akcii kupuju za cenu, která mi přinese vyšší IRR, znamená to, že ji považuju za rizikovější. Stejně tak nákup za nižší IRR než na spořáku znamená, že očekávám nějakou změnu, která model změní k lepšímu – třeba rychlejší růst dividend nebo nárůst tržeb. A nebo jsem prostě blbej. 😅

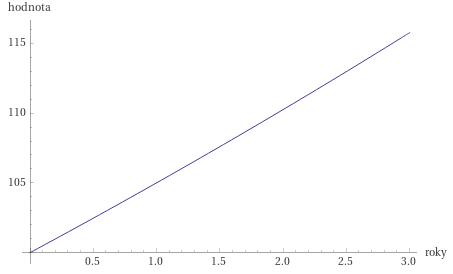

Ať už si zvolím požadované IRR jakkoli, třeba 5% p.a., a za odpovídající cenu akcii koupím, bude se hodnota mé investice v procentech (se započtením dividend) chovat právě takto:

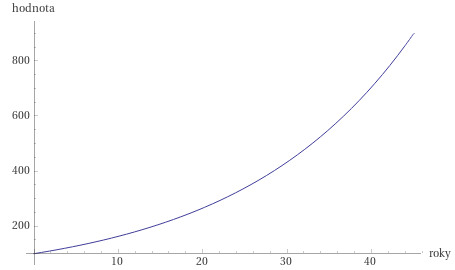

A v delším časovém horizontu samozřejmě takto:

Pokud firma dividendy nevyplácí, nebo vyplácí jen část svého zisku, nebude hodnota akcie konstantní, ale bude se vyvíjet podobně jako grafy nahoře. Pěkně hladce a pomalu to the Moon.

Vznik ornamentu (bez zjednodušení)

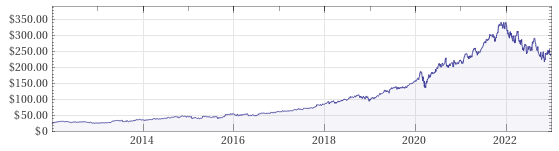

Jenže my víme, že realita vypadá spíš takto:

Hodnota akcie nesleduje hladkou exponenciálu, protože se požadovaná návratnost mění. Pokud musím výpočet férové ceny upravovat z důvodu změny výhledu dividendy, změny rizika její výplaty (třeba kvůli změně výplatního poměru), změny sazeb národní banky, změny sentimentu, změny víry v management firmy, ale taky iracionální panice…, v tom případě se cena pohne oproti původně extrapolované křivce. Jinými slovy: cena akcie se změní, pokud se změní očekávání její budoucnosti. Nikoli pokud se firmě daří nebo bude dařit špatně. To je velký, podstatný rozdíl.

Znamená to, že je úplně jedno, jaká bude budoucnost firmy nebo celé ekonomiky, jen když bude přesně taková, jak se teď čeká. V tom případě se nyní obchoduje za ceny, které přinesou požadovaný zisk, pokud se něco nezmění. Pokud kupuju akcie za P/E = 20, čeká mě exponenciální růst se základem 1/20 = 5% p. a. Pokud se něco nezmění. A já si můžu být jistý, že se změní. Dostanu tržní ornament. 🙂

Větrné mlýny (zjednodušeně)

Tržní analytici tomu někdy říkají “událost XY je již započítaná v ceně”. A přesně tak, v dobře fungujícím trhu, aproximovaném efektivním trhem, jsou události, ke kterým nejspíš dojde, započítané do cen – a to často dřív, než se informace přes oceán k člověku dostane. Ona formulace se započítáním je ale zároveň dost nešťastná. Až bych řekl matoucí, protože evokuje představu, že něco, co vám analytik říká, může být nezapočítané.

Ale co je to za situaci? To, že něco opravdu není započítané, znamená, že (1) buď analytik vydedukoval něco, co nikoho relevantního pro globální kapitál nenapadlo, nebo (2) je to něco celé blbost nebo špatně ohodnocené. Když si pokaždé uvědomím, že dotyčný (sebelíp a sebeupřímněji to celé myslí) si musí na živobytí vydělávat psaním takových článků a s čím vším při jejich psaní bojuje, vlastně vždycky věřím, že započítáno už je. 🙂

Přesně totéž bych aplikoval na katastrofické vize z prosince (které už utichají, protože trhy rostou 😀 článek jsem odkládal moc dlouho…). Nepovažuju se za tak geniálního ani originálního, aby mě napadaly myšlenky, které unikají těm, kdo ovládají toky světového kapitálu. To znamená, že prostě nevím, jak se očekávání vyvinou, jestli svět trhy překvapí pozitivně nebo negativně. Pokud to budou překvapení malá, odchýlení od vyrovnané exponenciály bude malé. Může nás čekat období větší volatility, ale to není argument proti tomu neinvestovat. Může to být neočekávaný pohyb oběma směry, jenom roste riziko.

Obdobným způsobem jsem slyšel uvažovat v médiích už více lidí, vybavuju si třeba podcast Ve vatě.

Důležitost ornamentu (zjednodušeně)

Volatilita se jeví tedy jako nutné zlo – skoro jako Loosův zločin. Její očekávání příští rok nás zúzkostňuje a někomu možná i brání investovat. Ale její role je pro základní koncept investování naprosto stěžejní.

Bez volatility, bez akciového ornamentu, bychom nepodstupovali žádné riziko. Akcie firem by se staly továrny na exponenciální výnos naprosto bez zaváhání. V limitě nulového rizika by se tak stalo něco nepříjemného: hladké křivky v grafech výše by snížily sklon. Ten by odpovídal výnosům bezrizikových aktiv, tedy třeba vkladech u ČNB nebo férovějších bank. Tak fajn, aspoň něco 🙂

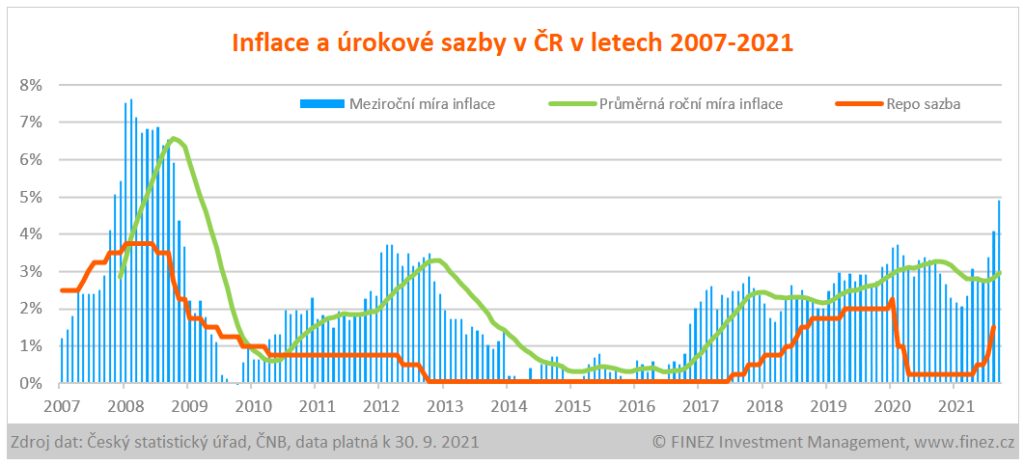

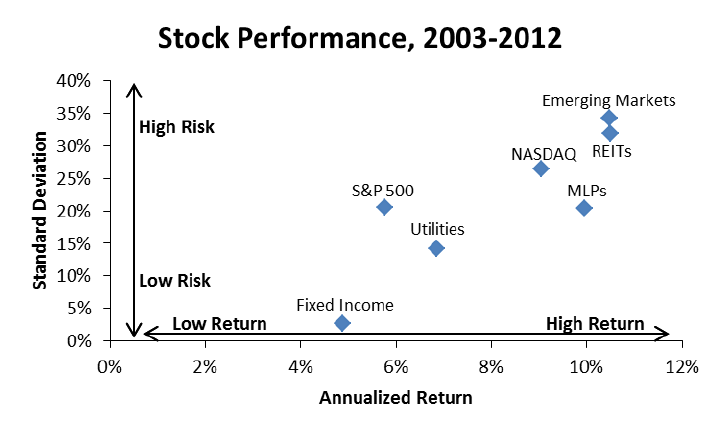

Až na to že (často) vůbec. Třeba u nás jsou sazby ČNB zpravidla pod úrovní inflace, jak se vidět na grafu níže. U FEDu je to složitější. Ale princip, kdy za vyšší krátkodobou až střednědobou volatilitu dané třídy aktiv požadujeme vyšší dlouhodobé výnosy, je celkem platný. Ilustruje to typický graf volatility vs. výnos, třeba z článku D. Feldmana, případně další články zde nebo zde.

Shrneme-li si to, na jednu stranu nenáviděný ornament k investování nejen patří, ale je taky absolutně nezbytný, aby existoval nějaký relevantní dlouhodobý výnos nad inflaci. A zároveň je vznik krátkodobější ornamentální volatility spojen s odklonem vývoje od očekávání budoucnosti, nikoli s tím, jestli je to budoucnost pozitivní nebo negativní.

S tímhle vědomím se, alespoň mně, tržní secese snáší mnohem líp. Sorry Aldofe, ještě to nějakou dobu vydržím 🙂

Zdravim Vas a diky za clanek. jsme na jedne lodi, jsem take docela dost zainvestovan v tomto “predrazenem trhu”.

Tak ať se daří! 🙂