Zhodnocení PF za listopad 2022

Ohlédnutí za investičním listopadem a listopadovou diskuzí na téma pasivní investice = replikace kapitálu bez práce. A přidáme si také novou definici: tzv. minimalistické investování.

Gnossienne číslo 1 je jedním z nejznámnějších děl od Erika Satieho – mnohými hudebními teoretiky považovaného za dědečka hudebního minimalismu, tedy takových jmen jako J. Adams, J. Cage, S. Reich, M. Nyman, P. Glass a dalších minimalistických borců. Pokud skladbu neznáte, navrhuju si dát 3 minuty klídek a poslechnout si ji:

Hlavní zádumčivé melodické téma se ve skladbě dvakrát téměř identicky zopakuje, pak ho oddělí krátká rytmická epizoda a nastoupí druhé, tázavější téma, opět dvakrát zopakované. Znovu epizody a znovu hlavní a po oddělení opět druhé téma. A konec. Samotné opakování ze skladby ještě nutně předzvěst minimalismu nedělá, je jím ta maličká drobnost na čase 1:54, 1:59 a ještě dvakrát později. Pomlka namísto silně očekávaného přírazu mění vyznění a i atmosféru. Tohle později minimalismus dokázal vytěžit naplno: repetitivnost k posluchači promluví, až když je lehce změněna. Tím silněji, čím je změna menší. Hezký příklad je taky třeba v prvním kolenu opery Einstein na pláži od P. Glasse, kde vhodné narušování opakování počítání 1 až 8 dělá z díla docela zajímavou a poslouchatelnou věc 🙂

Druhým rysem, který považuju za volání minimalismu, jsou Satieho poznámky, návody, jak jednotlivé části skladby hrát: velmi zářivě, tázej se!, z hloubky myšlenky, zpochybni se!, krok za krokem nebo na špičce jazyka. A opravdu, při dalším poslechu zjistíte, že každá repetitivní část je zahrána jinak, s maličkým rozdílem v podání. A právě snaha o hlubší vyjádření pomocí absolutně minimálních prostředků je to, co považuju za filosofii minimalismu a proč se mi líbí. Prostě funkčnost v opakování, významnější myšlenka za jeho narušením a hlubší smysl pomocí absolutně jednoduchých prostředků.

Nedávno jsem měl na Twitteru kratší diskuzi na téma pasivní investování jako způsob, jak dlouhodobě investovat bez starostí a práce klidně i s malým PF. Vzpomněl jsem si právě na Satieho, ale Twitter je nepřítel myšlenek nad 280 znaků, tak to zvěčním tady 🙂

Nemyslím si, že to, co je označováno jako pasivní investování (dlouhodobá držba ETF nebo investice přes Portu, Fondee a další roboadvisory služby), je nutně bezúdržbové investování bez starostí a práce. I když to tak brokeři a poskytovatelé prezentují, žádné koláče nepřijdou bez práce. Jenom ta práce není vždycky vidět. A tragédie může nastat, pokud si investor ten svůj díl neodpracoval.

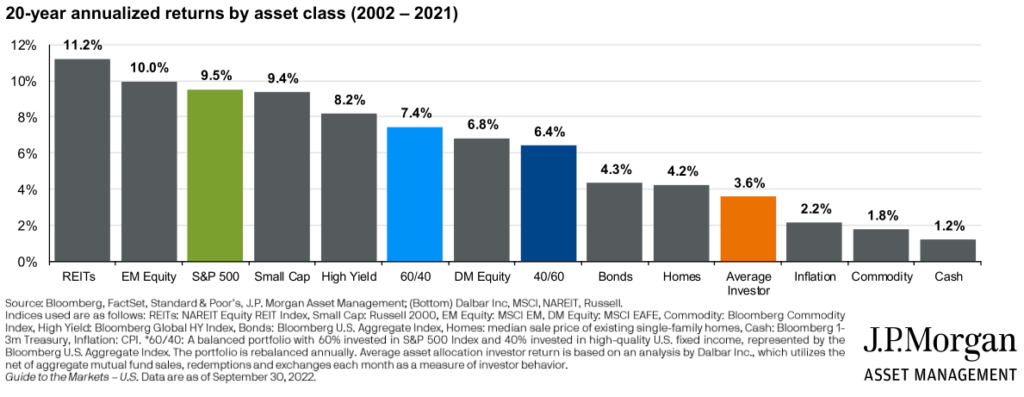

Tou prací u “pasivního” investování je například vypořádání se s rizikem volatility. Ono to zní jako banalita: “Jasně, trhy jsou volatilní, ale když máš investiční horizont dostatečně dlouhý, jsi v chillu, bro.” Ve skutečnosti znám spíš lidi, co v poklesech panikaří, v horším případě PF vyprodávají, v lepším přestanou investice sledovat a rezignují na své pravidelné vklady do PF. Začnou časovat trh, i když to nikdy dělat nechtěli, začnou skákat z jedné třídy aktiv do druhé, začnou se “intenzivně zajímat o XXX”, přestože to jsou nesmyslné kroky vzhledem k jejich cílům a skladbě PF. Výsledkem jsou žalostné výnosy průměrného investora oproti “pasivní” držbě ETFek (kromě grafu níže si můžete podrobnější analýzy fenoménu od společnosti Dalbar prostudovat vygooglením termínu “dalbar average investor”).

Tohle je projev toho, že si investoři neodpracovali to své a investovali opravdu doslovně pasivně, tedy líně. Věřím, že toto neměli poskytovatelé a influenceři při prezentaci pasivních strategií na mysli, ale bohužel to k tomu svádí (a lidi mi to pak říkají). Pasivní investování není bez starostí a už vůbec není bez práce.

Začíná se mi líbit jiné pojmenování: minimalistické investování. Přesně v duchu Satieho a jeho vnoučat. Ano, udržovat repetitivnost a čekat – ale to na minimalismus nestačí. Je nutné pod tu zdánlivou technickou jednoduchost takového investování přidat hlubší myšlenku, která nemusí být (a nebývá) snadno vidět: proč investuju, jakým způsobem těch cílů dostáhnout, proč jsou ty prostředky optimální a funkční a co se musí stát, abych je měnil. Odměnou bude stabilita mysli a mnohem lepší investiční chování. A stejně jako pozorný posluchač zaslechne jemnosti podkladových myšlenek v reprodukci Satieho gnossienne, stejně i tak si lze všimnout, jak rozmanitá a “estetická” je myšlenka za skladbou cizích portfolií.

A v neposlední řadě, minimalistické investování není pasivně “slepé”, ale ve správné momenty vyžaduje drobný, ale strategický zásah, který změní chvilkový rytmus. Může to být o tom rozpoznat okamžik, kdy už mám dost a kdy si začít finanční nezávislost opravdu užívat, může to být strategická změna skladby PF při výrazné změně životní situace, nebo zahrnout novou komponentu, která portfolio funkčně obohatí.

Minimalistické investování je tedy jako minimalistické skladby – zní jednoduše, ale je za ním plno práce a jednoduše funguje. A na rozdíl od úplně pasivního přístupu je taky zábavné ho sledovat. 🙂

A teď už jak si to naše minimalistické PF vedlo: 🙂

Jaké jsou naše investiční aktuality za listopad?

- Opět jsme nakupovali v mírně větším objemu, než je standardní plán.

- Vyhodnotili jsme dědickou daň v USA (estate tax) a její implikace na naší skladbu PF. Závěr jsem sepsal v nedávném článku.

A teď už k portfoliu samotnému.

Obsah

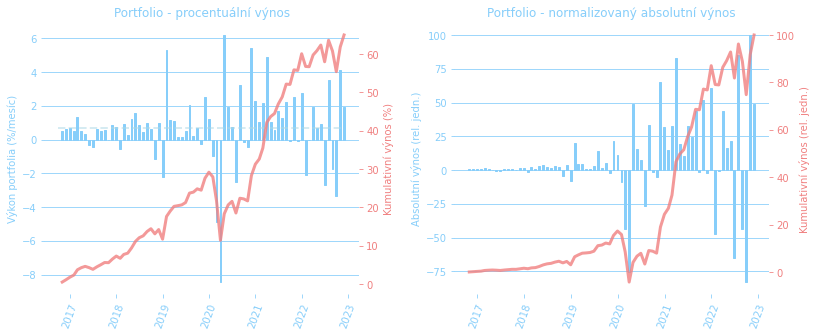

Jak si vedlo celé PF?

Za listopad zvýšilo PF hodnotu o 1,93%. Po letních výprodejích je opět fajn vidět, že PF se opět podívalo na ATH a to jak procentuální, tak absolutním vyjádření – od začátku roku zaznamenalo nominální výnos přes 3%. Rostly všechny naše segmenty, nejvíc ETF a kupodivu CZ akcie. Problém zůstává inflace, která aktuálně drtí majetek většiny investorů – inflace zatím zdárně vymazává všechny naše příjmy a výnosy, reálná hodnota majetku zůstává od začátku roku cca stejná. Pracujeme už rok zadarmo 🙂 Takové trochu inflační otroctví.

Pokud máte rádi čísla, tak přikládám výpis z vyhodnocení přes různé parametry a sektory, vše vůči CZK.

=========================================================

Vnitřní míra výnosnosti portfolia (IRR MWRR): 9.7% p.a.

Průměrný výkon podkladových aktiv (TWRR): 8.5% p.a.

Roční volatilita za 1Y / 4Y (TWRR): 8.2% / 9.1% =========================================================

Aktuální měsíční/12m výkon vs. průměrný podkl. aktiv: 1.93% / 5.94% vs. 0.68%

Zhodnocení portfolia od založení (z IRR): 78.86%

Zhodnocení podklad. aktiv od založení (z TWRR): 64.95%

Majetek pocházející z výnosů (vč. bytu): 21.9% (33.4%)

Finanční nezávislost (vč. inflace): ~61%

=========================================================

Výkon složky: akt.m. / prům.m. (z IRR) / 12M / od založ. (z IRR) / Vol 1Y / Vol 4Y

Akcie celkem: 2.35% / 0.65% (0.74%) / 0.59% / 61.56% (73.56%) / 12.97% / 14.33%

P2P celkem: -0.53% / 0.44% (0.83%) / -4.89% / 38.21% (85.65%) / 5.84% / 6.43%

Dluhopisy celkem: 1.33% / 0.60% (0.79%) / 17.51% / 19.72% (27.63%) / 1.78% / 1.65%

Nemovitosti celkem: 0.00% / 1.14% (1.12%) / 8.97% / 132.20% (130.33%) / 5.56% / 20.09%

Cash ekviv. celkem: 0.52% / 0.33% (0.33%) / 1.68% / 1.68% (2.01%) / nan% / nan%

=========================================================

Výkon podsložky: akt.m. / prům.m. (z IRR) / 12M / od založ. (z IRR) / Vol 1Y / Vol 4Y

České divi akcie: 2.69% / 0.68% (0.80%) / -0.81% / 57.55% (81.66%) / 13.56% / 17.28%

Světové ETF akcie: 3.03% / 0.41% (0.44%) / -9.08% / 31.37% (31.08%) / 16.70% / 17.90%

Světové divi akcie: 1.37% / 0.98% (0.95%) / 10.68% / 46.71% (52.85%) / 15.45% / nan%

Pozemky: 0.00% / 1.14% (1.12%) / 8.97% / 132.20% (130.33%) / 5.56% / 20.09%

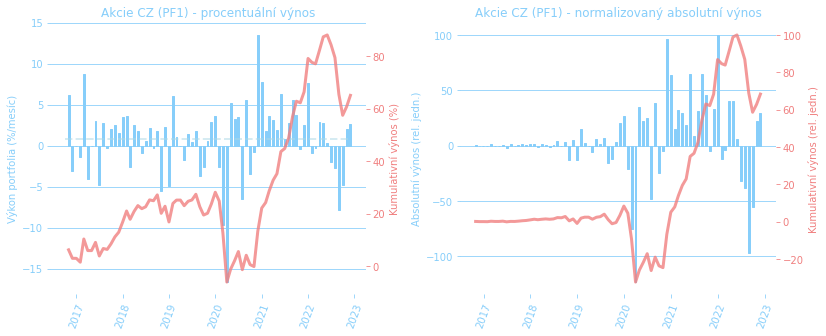

Výkon akciových PF

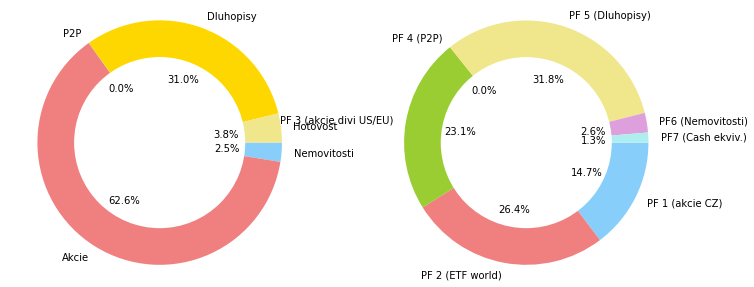

Možná přehlednější než samotná čísla jsou rozklady grafů pro jednotlivá subportfolia PF1–3, pokrývající naše různé akciové zaměření. Rychlé info o aktuálním rozložení PF do těchto složek ilustrují následující koláče (podrobnější, ale ne zcela aktuální strategii najdete v sekci Portfolio).

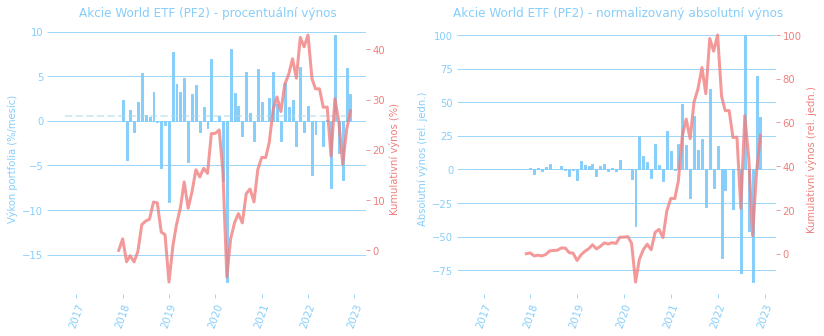

Grafy docela dobře ukazují, že propady trhů za poslední měsíce se týkaly víc technologií a growth akcií. Pokles na PF2 (světová ETF) je už docela markantní. Bližší info o dlouhodobém složení našeho mixu najdete na stránce portfolio.

Výkon P2P a kreditního PF

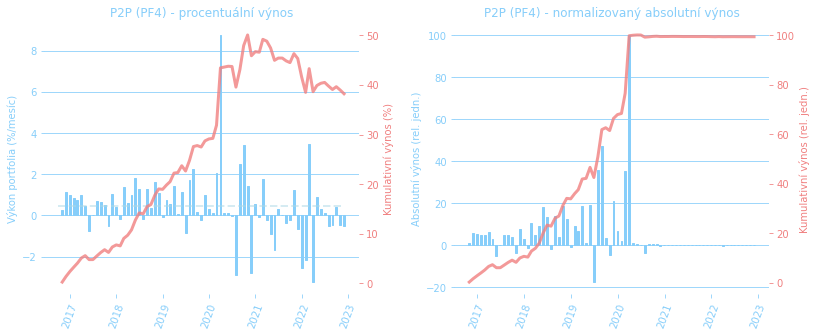

V současnosti nemáme v tomhle sektoru žádný kapitál, následující graf je tedy spíš pro ukázku předchozího vývoje. Fluktuace zisků od exitu (počátek roku 2020) je daná kurzovým pohybem CZK/EUR.

Výkon dluhopisového PF

Zatímco v začátcích dluhopisového investování jsme zkoušeli i české korporátní dluhopisy, což bych v současnosti každému nováčkovi v podstatě s univerzální platností zakázal, od počátku roku 2020 následovala rotace do státních proti-inflačních dluhopisů. A nemůžeme si to vynachválit.

První procentuální pokles výkonnosti (květen 2018) je z důvodu diskontování ceny dluhopisu nakoupeného v půlce roku. Státní dluhopisy znamenaly zpočátku sice pokles úroku, ale díky úplně jinému rizikovému profilu jsme do nich mohli nalít mnohem více peněz – absolutní výnosy silně narostly. A dnes “díky” inflaci rostou i ty relativní.

V současnosti držíme následující mix emisí státních dluhopisů:

Výpočet nárůstu hodnoty dluhopisového PF je jen orientační – každý měsíc jeho výkon počítám z aktuálního meziročního růstu spotřebitelských cen. Ve skutečnosti je pro každou ze čtyř emisí státních dluhopisů je rozhodná jiná meziroční inflace. Jednou za kvartál ale hodnotu PF5 opravíme o skutečnou likvidační hodnotu účtu (vizte ty dva píky v r. 2022). V delším horizontu je vyhodnocení realistické.

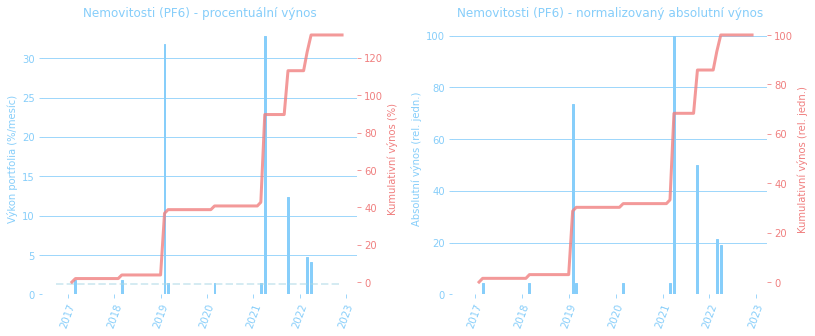

Výkon nemovitostního PF

Tenhle segment jsme zavedli spíš pro formu. Nevlastníme žádný byt, jenom zemědělskou půdu. Její ocenění děláme podle přímých nabídek, co nám chodí do schránky. Ty malé peněžní toky je pachtovné. V sekci portfolio uvidíte, že procentuálně tyhle investice nepředstavují žádný významný podíl majetku (<3%). Ale tak třeba časem.

Poslední nákupy

Tuto tabulku vedeme hlavně kvůli sobě, abychom na sebe měli bič a s železnou pravidelností každý měsíc nalili peníze do akciového segmentu (70% přebytku příjmů) a do konzervativního (dluhopisového) segmentu (30%) – i když se zrušenými státními dluhopisy nevím, co to teď přesně znamená. Zároveň věřím v transparenci, ukazuju prostě to, co s PF dělám, a nic neskrývám.

Rozlišujeme pravidelné investice, které bychom měli měsíčně dělat, abychom dosáhli predikce modelu níže, mimořádné investice, které postupně vkládají přebytečnou cash, reinvestice dividend, případně likvidace některých pozic. Čísla v závorkách u tickerů jsou nákupní ceny v denominované měně.

V září jsem pro pracovní shon nestihl investovat pravidelný vklad, dorovnáme to tento měsíc. Naopak jsem nahradil investici za srpen 😅

| Měsíc | Investice | Nákup/vklad | Odůvodnění/komentář |

|---|---|---|---|

| únor 2024 | Pravidelná do PF2 | SXR8 (488,03) | Pravidelný vklad |

| leden 2024 | Pravidelná do PF3 | QDVI (8,373) | US value akcie |

| prosinec 2023 | Pravidelná do PF3 | QDVI (8,305) | US value akcie |

| listopad 2023 | Pravidelná do PF5 | Dr. Max 8,50/28 (100) | Zvýšení výnosu konz. části PF |

| listopad 2023 | Mimořádná do PF5 | St. dluhop. 1,95/37 (74,70), St. dluhop. 3,50/35 (91,40) | Rebalancování k udržení 70:30 stavby, za prosinec |

| listopad 2023 | Pravidelná do PF3 | QDVI (7,688) | US value akcie |

| listopad 2023 | Mimořádná do PF2 | SXR7 (147,76), SXR8 (427,58), UST (57,29), AGED (5,74), XMME (45,86) | Větší vklad přebytečné cash |

| říjen 2023 | Pravidelná do PF3 | QDVI (7,464) | US value akcie |

| říjen 2023 | Pravidelná do PF2 | SXR7 (142,54) | Běžná investice do EU ETF |

| září 2023 | Mimořádná do PF2 | SXR8 (436,54) | Místo konzervativní investice |

| září 2023 | Pravidelná do PF3 | PFE (32,92), PPL (23,45), UPS (155,55), PEP (169,51), SPYW | Běžná investice, rebalancování |

| srpen 2023 | Mimořádná do PF3 | PRU (90,40), APD (284,98), SKT (22,92), VTR (41,76), EIX (69,75), MMM (98,68), BBY (74,84), ALB (186,76), TGT (124), MDT (84,15), TROW (107,49), KO (60,19), KR (46,84) | Realokace z prodejů ČEZ a CZ dividend, rebalancování divi akcií |

| srpen 2023 | Pravidelná do PF2 | SXR8 (424,75) | Běžná investice |

| červenec 2023 | Mimořádná do PF2 | SXR8 (433,64) | Místo konzervativní investice |

| červenec 2023 | Pravidelná do PF3 | PFE (37,33), PEP (190,20), UPS (188,11), OMC (84,07), TXN (184,69) | Rebalancování |

| červen 2023 | Pravidelná do PF2 | SXR8 (426,41) | Běžná investice přebytků |

| květen 2023 | Pravidelná do PF3 | PPL (26,14), WBA (29,86), LEG (31,38), TROW (108,62), JNJ (154,40) | Rebalancování |

| květen 2023 | Mimořádná do PF2 | XMME (45,94) | Namísto konzervativní části PF |

| květen 2023 | Likvidace v PF1 | ČEZ (1205) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| duben 2023 | Pravidelná do PF2 | XMME (45,22), UST (48,60) | Pravidelná do indexů |

| duben 2023 | Mimořádná do PF3 | CMI (234,80) | Místo konzervativní investice |

| duben 2023 | Likvidace v PF1 | ČEZ (1178) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| březen 2023 | Pravidelná do PF2 | SXR8 (384,61) | Běžná investice do indexů |

| březen 2023 | Mimořádná do PF3 | PRU (81,76), PFE (40,32) | Reinvestice divi, investice místo konzervativní složky |

| únor 2023 | Pravidelná do PF3 | T (19,22), KR (44,64), VZ (40,24), CMCSA (39,17), MTB (161,11), CSCO (47,68), VTR (51,34) | Pravidelné navyšování pozic v divi titulech |

| únor 2023 | Mimořádná do PF2 | SXR8 (398,94), XMME (48,01) | Kompenzace za neinvestování v lednu |

| prosinec 2023 | Pravidelná do PF3 | PRU (98,80), TGT (145,50), MDT (76,70), CSCO (47,20), VTR (45,18), MMM (118,76) | Navyšování pozic v divi titulech |

| prosinec 2022 | Likvidace v PF3 | LAZ (34,79), OGN (28,26), VFC (27,34) | Daňová optimalizace, likvidace neperspektivních pozic |

| prosinec 2022 | Mimořádná do PF2 | SXR8 (372,77), SXR7 (135,04) | Investice přebytků z prodejů |

| listopad 2022 | Pravidelná do PF2 | SXR8 (395,00) | Pokračujeme v akumulaci US. |

| říjen 2022 | Mimořádná do PF3 | TROW (102,33), WBA (33,62), LAZ (32,98), VZ (37,18), EIX (56,98), LEG (32,64) | V době nižších cen nakupujeme kvalitní firmy více. |

| říjen 2022 | Pravidelná do PF2 | SXR8 (381,42) | Americe v této krizi věříme nejvíc. |

| září 2022 | Pravidelná do PF2 | SXR8 (402,50) | Náhradní za srpen. |

| červenec 2022 | Pravidelná do PF3 | BBY (70,09), VFC (44,82) | Americký retail ve slevě s dobrou divi. |

| červenec 2022 | Likvidace v PF1 | ČEZ (1091), Moneta (83,28) | Snížení expozice na rizikovém trhu, rebalancování. |

| červenec 2022 | Mimořádná do PF2 | SXR8 (393,66), SXR7 (125,74), UST (46.995), AGED (6.118), XMME (47.903) | Realokace z prodejů ČEZu a Monety kvůli rebalancování a riziku. |

| květen 2022 | Mimořádná do PF1 | Moneta (79,20) | Spekulativní nákup pro účely povinné nabídky převzení ze strany PPF (k níž nedojde). |

| březen 2022 | Pravidelná do PF5 | Dluhopis Direct pojišťovny | Po delší době korp. dluhopis se slušným rizikem. |

| březen 2022 | Pravidelná do PF3 | TXN (180,20) | Expozice do technologií. |

| únor 2022 | Pravidelná do PF2 | SXR7 (130,38) | Nějak jsme kvůli válce neměli náladu nic speciálního vybírat. |

| leden 2022 | Reinvestice divi do PF1 | ČEZ (805) | Výběr se po vývoji v posledním roce pro nás ztenčil na ČEZ a KB. |

| leden 2022 | Pravidelná do PF2 | SXR8 (399,70), SXR7 (146,80) | Poklesy na indexech. |

| prosinec 2021 | Likvidace v PF2 | UIMR, EXS2, LYYA | Likvidace starých a neoptimálních ETF po 3letém testu. |

| prosinec 2021 | Pravidelná do PF2 | SXR7 (151,42) a XMME (52,93) | Nechtělo se nám vybírat divi akcii. |

| listopad 2021 | Pravidelná do PF3 | EIX (65,816) | Zvětšení expozice do utilit. |

| říjen 2021 | Pravidelná do PF3 | SPYW (22,755) | Nevěděli jsme co jiného, euro aristokrati stále nevyrostli |

| září 2021 | Reinvestice divi do PF3 | CMI (227,50) | Podhodnocené Industrials |

| září 2021 | Pravidelná do PF3 | VZ (54,30) | Telecomu máme málo, další T nechceme. |

| září 2021 | Náhrada za srpen do PF3 | OMC (72,99) | Mediální korpo ještě nemáme. |

| srpen 2021 | Pravidelná do PF3 | nic 🙁 | v procesu... |

| červenec 2021 | Pravidelná do PF3 | PRU (–) | Pojišťovací a správcovský aristokrat v dobré kondici za snesitelnou cenu |

| červen 2021 | Pravidelná do PF1 | Moneta (79,30) | Neodsouhlasení transakce s PPF |

| květen 2021 | Pravidelná do PF3 | MRK+OGN (75,70) | Zvýšení pozice ve pharma, rozumná cena, dobrá divi |

| duben 2021 | Pravidelná do PF1 | KB (659,60) | Stále se ještě tolik nezotavila z propadů |

| březen 2021 | Přebytky do PF5 | proti-inflační státní dluhopisy | |

| březen 2021 | Pravidelná do PF1 | ČEZ (548) | balancování PF |

| únor 2021 | Pravidelná do PF3 | PFE (34,88) | větší expozice do pharma, pod prodejním tlakem, divi ok |

| únor 2021 | mimořádná do PF2 | CEMU (130,04), CSPX (328,77), XMME (57,53) | plánovaný větší vstup do indexů |

| leden 2021 | pravidelná do PF3 | SPYW (21,48) | stále dobrá valuace evropských divi aristokratů |

| prosinec 2020 | pravidelná do PF2 | CEMU | balancujeme rovnoměrně ETFka na Evropu i USA |

| prosinec 2020 | reinvestice divi do PF3 | PPL (27,715) | reinvestice nasbíraných dividend |

| listopad 2020 | mimořádná do PF2 | CSPX (307,36), CEMU (117,48), RBOT (8,89) | plánovaný větší vstup |

| listopad 2020 | pravidelná do PF1 | ČEZ (472) | aby se pořád nenakupoval SP500 |

| říjen 2020 | pravidelná do PF2 | CSPX (290,38) | rutinní nákup ETF na SP500 |

| září 2020 | pravidelná do PF2 | CSPX (285,29) | rutinní nákup ETF na SP500 |

| srpen 2020 | mimořádná do PF1 | ČEZ (453) | reinvestice dividendy |

| srpen 2020 | pravidelná do PF3 | T (29,97), IBM (124,61), WBA (38,74) | akcie divi aristokratů s dobrou valuací |

| červenec 2020 | pravidelná do PF2 | SXR8/CSPX (278,24) | rutinní nákup ETF na SP500 |

| červen 2020 | mimořádná do PF3 | SPYW (20,9) | Evropa je stále nízko |

| červen 2020 | pravidelná do PF3 | PPL (28,65), LAZ (32,43) | nízké valuace, balancování titulů |

| květen 2020 | pravidelná do PF3 | KO (46,72), LEG (31,25) | nízké valuace, dobří aristokraté |

| květen 2020 | pravidelná do PF1 | MONETA (50,10) | reinvestice dividend O2 |

| duben 2020 | pravidelná do PF1 | KB (532) | nízká valuace, dobrá kapitálová pozice |

| březen 2020 | mimořádná do PF2 | SXR7, SXR8 | ETFka na SP500 a EU |

| březen 2020 | mimořádná do PF1 | ČEZ (427), MONETA (79,20) | Obecné výprodeje, vysoké divi výnosy |

| březen 2020 | pravidelná do PF1 | KB (735) | Obecné výprodeje, malá pozice v KB |

| únor 2020 | mimořádná do PF3 | MMM (157,85), WBA (51,14), CAH (51,34), T (37,15), PCBT (15,56), IRM (31,85), CMI (163,22), OZK (27,29), UPS (93,96), ADM (35,95) | Využití dvou poklesů v měsíci |

| únor 2020 | pravidelná do PF3 | SPYW (24,98) | Rozšiřování EU divi aristokratů |

| prosinec 2019 | mimořádná do PF3 | IBM (134,13), SPYW (24,14) | Hlavně rozšíření evropské expozice, IBM nenarostla |

| prosinec 2019 | pravidelná do PF1 | ČEZ (503) | Využití poklesu, dostavby se nebojíme, slibný výhled |

| listopad 2019 | mimořádná do PF3 | KO (53,38) | Níže platí i pro Coca-Colu, jen valuace je trochu vyšší; ale chceme robustnost |

| listopad 2019 | pravidelná do PF3 | PEP (135,29) | Robustní růst zisků u PepsiCo i přes krizi 2008, rozumná divi, valuace ok |

| říjen 2019 | mimořádná do PF1 | KB (783), Moneta (72,45), ČEZ (518), O2 (216,5) a Kofola (289) | Využíváme propadu na Pražské burze a výrazněji dokupujeme všechny naše pozice. |

| říjen 2019 | pravidelná do PF3 | JNJ (131,46), VTR (65,95) | Sektor necyklické spotřeby a zdravotnický REIT, oba v mírném propadu, zvyšujeme pozice |

| září 2019 | mimořádná do PF1 | O2 (216,50 a 218), Moneta (74,95), CEZ (523) | dividendové výnosy stále rostou, průměrujeme |

| září 2019 | pravidelní do PF3 | CAH (48,56) | Health care je defenzivní |

| červenec 2019 | reinvestice divi do PF1 | O2 (220,50) | Rebalancování PF českých akcií reinvesticí CZ dividend |

| červenec 2019 | mimořádná do PF3 | PPL (29,75), KR (22,23), LAZ (35,53) | Distributor a výrobce energie, řetězec supermarketů a investiční manažer |

| červenec 2019 | pravidelná do PF3 | JNJ (132,13) | Gigant v oblasti necyklické spotřeby, odolný v krizích, za fér cenu |

| červen 2019 | mimořádná do PF3 | SKT (16,06), IRM (30,93) a VTR (66,97) | První REITy v PF: outlety pod tlakem, rozjeté datové sklady a konzervativní zdravotnictví |

| červen 2019 | mimořádná do PF1 | O2 (216,50) | Lokální pokles k divi výnosu ~9,7%, doteď malá pozice s ohledem na výnos |

| červen 2019 | pravidelná do PF3 | 3M Company (MMM; 169,23) | Americký dividendový aristokrat, 60 let navyšování dividend, průmyslový a spotřební gigant, nízká valuace |

| květen 2019 | pravidelná do PF4 | vklad do platformy Mintos | Stále stabilnější inovující platforma, zatím nemáme obavy |

| květen 2019 | založení PF3 | T (31,18), IBM (134,40), PBCT (16,20), LEG (37,87), TGT (70,70), WBA (52,83), ADM (41,08), TROW (104,35), ALB (69,88), SPYW (23,15) | zakládající sada dividendových US a EU aristokratů, nízká valuace, slibný růst do budoucna, evropské akcie pomocí ETF |

| květen 2019 | mimořádná do PF4 | založení PeerBerry | Diverzifikace platformy k Mintosu, solidní review |

| květen 2019 | výběr z PF4 | likvidace Twina | Výběr zbytku peněz kvůli neuspokojivé finanční situaci platformy |

| duben 2019 | pravidelná do PF1 | Moneta (73,20) | vysoký výnos, lokální pokles ocenění |

| duben 2019 | mimořádná do PF1 | KB (868), O2 (249), ČEZ (531,50) | ČEZ a KB s růstovým potenciálem, O2 vysoký divi výnos |

| duben 2019 | výběr z PF4 | likvidace Twina | Výběr poloviny peněz kvůli nepěkné finanční situaci platformy, zbytek stále zainvestovaný |

| březen 2019 | pravidelná do PF4 | vklad do Mintos |

Finanční nezávislost

FI je pro nás způsob, jak se popasovat s časovým rozkladem hodnoty peněz. Je to pro nás důvod peníze mít, vydělávat a nějak je zhodnocovat. Doufáme, že nás FI rozhoupe udělat kariérní změny, které nám umožní prožít život taky ještě trochu jinak a… troufaleji.

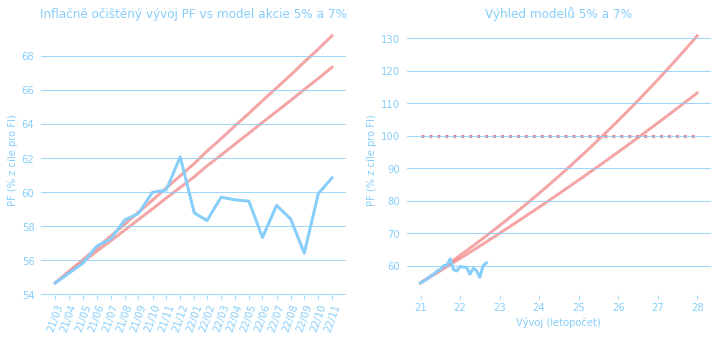

Srovnání růstu hodnoty PF vůči modelu uvažující zhodnocení na úrovni 5% a 7% nad inflaci. Vše vůči poměrně velkorysému finančnímu cíli. Jak vidíme, začátek roku 2022 je prostě špatná kombinace vysoké inflace a poklesu PF. Inflace přidává do tohoto grafu dodatečnou volatilitu, takže to asi bude krasojízda. Nechme se od života překvapit.

Wow, uvodni myslenka tak krasne rezonuje nejenom s investovanim … jako vzdy, diky moc!

Dík, jsem rád, že se líbí 😉