Pokud dlouhodobé investování myslíte vážně, určitě vás už strach ze ztracených dekád na kapitálových trzích postihnul. Akcie dlouhé roky nerostou, indexy jdou do strany, nebo růsty stíhají pády, takže po deseti, dvaceti letech zůstanete s investicí „na svém“ a nebo ještě ztratíte. A toto se stane přesně v okamžiku, kdy chcete portfolio začít spotřebovávat a odejít do důchodu. Jak už to ale bývá s každým strachem, nejlépe je postavit se mu přímo a zhmotnit si skutečná rizika. Často pak zjistíme, že strach byl zbytečný a jen nás brzdil. Pojďme se o to pokusit dnes na dlouhé historii akciových trhů.

Článek si můžete přečíst i ve zkrácené verzi publikované v Hospodářských novinách (otevřený link).

Když okolo roku 2011, v těžkých krizových časech, zaplnila světová média očekávání další ztracené dekády pro globální, americkou, ale i českou ekonomiku a kapitálové trhy, mnohým se tajil dech.

Jenže věci se nakonec měly stát jinak a globální i české HDP vesele rostlo a do roku 2021 nabobtnalo podobně jako za dekádu předcházející. Index firem pražské burzy se zhodnotil včetně dividend víc než dvakrát, americké akciové trhy pak téměř pětkrát a světové akcie jim dýchaly na záda. Krátce řečeno investorskou hantýrkou: zlatá tučná léta desátá.

Jakkoli jako investoři můžeme souhlasit s tvrzením vlivného amerického ekonoma E. Solomona, že “jediná funkce ekonomických predikcí je, aby astrologie vypadala hodnověrně”, situaci nám to neulehčuje. Naopak: nevědět, kdy dekáda bez tržních výnosů přijde, je ještě horší a možná právě proto jde o tak častý strašák dlouhodobých investorů.

Zkusme se mu ale postavit vybaveni historickými fakty. A to bez horoskopů.

Nemilosrdný obrázek Ve Vatě

Ztracené dekády a obava z nich mají i svou podstatnou světlou stránku. Tím, že nás zneklidňují, nás investory nutí k přemýšlení, neustálé vnitřní revizi a kritice našeho investičního přístupu. Proto jsem rád, když investoři dostávají prostor v médiích a ukazují svoji strategii, jak se s fenoménem vypořádat. Jejím kritickým zhodnocením se pak všichni cvičíme v investičním řemesle.

Nedávno jsme se se ztracenými dekádami setkali například Ve Vatě, kde investor Martin Müller ukazoval dvě investičně „ztracená“ historická období na indexu S&P 500 (inflačně neočištěném a bez započtení dividend). Závěr vyzníval v neprospěch standardního „pasivního“ přístupu kup a drž a otevíral otázku vhodnosti exotičtějších strategií (jako časování trhu na základě sezónních variací) nebo přímo tradingu, a to na modelové situaci investora ve věku kolem padesátky, který už má do důchodu blízko a taková nadcházející ztracená dekáda by mohla jeho důchodové plány silně zasáhnout.

Téma Martinova příspěvku mě zaujalo a přimělo problématiku trošku prohloubit a podívat se na ní z více stran. Možná totiž nakonec nebude ten trading a exotika pro obranu proti ztraceným dekádám ani potřeba. A jak víme, čím jednodušší je naše investování, tím pravděpodobněji dosáhneme očekávaného cíle.

Skutečnější, ještě nemilosrdnější obrázek

Nejprve, Martin má pravdu v tom, že ztracené dekády v historii akciových trhů skutečně existovaly, a nepopírejme, že vypadaly hrozivě. My si to budeme ilustrovat na americkém akciovém trhu, který má dlouhou historii a pro nějž prof. R. J. Shiller z Yale University připravil kompozitní index sahající až do konce předminulého století. Na grafice níže vidíme jeho verzi se započtením a reinvesticí vyplácených dividend a po očištění o americkou inflaci. Jeho hodnota tedy představuje skutečný reálný růst hypotetické jednorázové investice do koše akcií největších amerických firem a je popisuje studovanou situaci lépe.

Od roku 1871 můžeme pozorovat čtyři delší období, během kterých takový dlouhodobý investor získal jen mizerné výnosy: první dvě spojené s burzovními panikami a světovými válkami, další dvě pak často uváděná 70. léta americké stagflace (stagnace ekonomiky doprovázené vysokou inflací) a počátek nového milénia po splasknutí dotcom bubliny, následované velkou recesí. Nejdelší horizonty, během kterých náš hypotetický investor stále ještě své investice reálně nezhodnotil (tedy investicí sotva porazil inflaci), jsou v grafice vyznačeny pruhy a průměrně dosahovaly délky téměř 18 (!) let.

Takový obrázek dokáže znejistit i zkušeného dlouhodobého investora. Vždyť ono to na první pohled vypadá, že akciové trhy skoro polovinu historie jen stagnovaly, šly tak nějak do strany. Co když něco podobného opravdu přijde deset, dvacet let před očekávaným odchodem do důchodu? Není ona ta konvenční strategie kup a drž nakonec tváří v tvář této realitě docela nezodpovědná? Konec konců, jak naznačuje investor Martin Ve Vatě?

Začněme tím, že se nezastavíme v půli cesty a tento vývoj ještě pořádně zanalyzujeme. Prezentovaná grafika toho totiž má v sobě obsaženo daleko víc a může nás dokonce naučit, jak ztraceným dekádám efektivně čelit. Neexoticky, jednoduše a v souladu s osvědčenými principy. Předvybral jsem pro vás tři jednoduché metody.

Metoda první: nedělat vůbec nic

Nejprve je si třeba uvědomit, že skutečně ztracené dekády potkaly dlouhodobé investory historicky jen velmi zřídka. Ač to tak při pohledu na úvodní graf vůbec nevypadá. Vezměme si 10letý investiční horizont, zřejmě ten nejkratší, jaký se dá pro držení akcií doporučit, a otestujme hypotetickou jednorázovou investici na jednu dekádu započatou v každý měsíc akciové historie. Jak ukazuje graf a také tabulka níže, pouze asi 3% případů skončila po 10 letech v nominální ztrátě (bez započtení inflace). A pouze v desetině případů se nepodařilo akciovou investicí inflaci porazit. 90% případů vyneslo investorům víc než požrala inflace, většině z nich výrazně více. Připomeňme si, že samotný cíl poražení inflace není něco úplně samozřejmého, jak nás poučily poslední covidové roky.

Trochu překvapivá ojedinělost výskytu těchto “ztracených” investic vychází z toho, že investor se musel strefit přímo do počátku ztracené dekády nebo do několika málo dalších okamžiků. Výsledkem jsou velmi úzká “okna smůly” (v grafice označená pruhy), trvající většinou několik málo let. Vezmeme-li do úvahy, že většina z nás, investorů, neinvestuje jednorázově jednou za život, ale alespoň trochu průběžně (nebo nejlépe dollar-cost-averaging za použití průběžného příjmu), velmi pravděpodobně okno smůly zasáhne, když už, tak jen menší část jeho investic. Proto možná většina z čtenářů dojde k závěru, že problém v zásadě neexistuje a není třeba dělat žádná opatření.

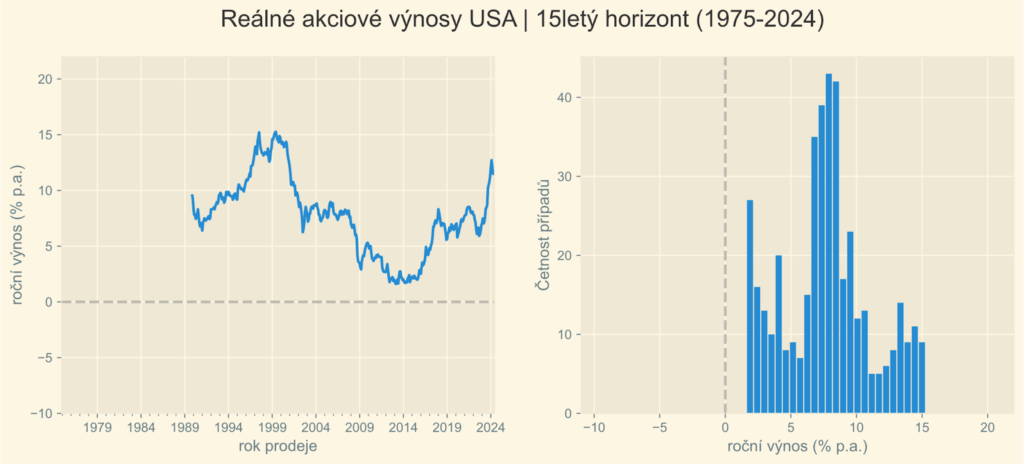

Metoda druhá: čekat trochu déle

Situace popisovaná výše je ve své podstatě poměrně extrémní, protože 10letý akciový investiční horizont není úplně na jedničku s hvězdičkou. Naopak jeho prodloužení alespoň o pět let dokáže divy: v historii amerických akciových trhů se při 15letém investování nikdy nestalo, že by investor přišel nominálně o peníze, a nešťastných případů, kdy investice nepokryla alespoň inflaci, ubylo více než dvakrát. Při 20letém horizontu už inflaci výnosově pokryl i ten nejméně šťastný případ. Včetně všech i těch nejhorších ekonomických krizí, válek a bublin, při nejhorším možném načasování.

Grafika nám ale mezi řádky ukazuje ještě něco: čím delší horizont jsme zvolili, tím pravděpodobněji jsme dosáhli průměrných výnosů (na amerických akciových trzích asi 7% ročně nad inflaci). Rozptyl výnosů se na sloupcových grafech krásně smrskává k této střední hodnotě, což je okamžik, kdy srdce matematiků jistě plesá, protože jde o (téměř) ukázkový příklad zákonu velkých čísel, respektive jeho geometrickou variantu 😉

Na této metodě je příjemné také to, že k prodloužení investičního horizontu se můžeme rozhodnout v průběhu investování. Když se prostě trhům intenzivně nedaří a my si to můžeme dovolit, může být dobrý nápad na nich kapitál ještě pár let nechat. V investiční hantýrce: vysedět to.

Metoda třetí: diverzifikovat

Naše uvažované případy jsou nicméně stále příliš negativní a nerealistické. Ve skutečnosti není tolik investorů, kteří by měli veškerý svůj investiční majetek v jediné třídě aktiv, jako jsou americké akcie. Obvykle tvoříme portfolia rozkročená mezi různé segmenty ekonomiky i geografické oblasti, zahrnujeme dluhopisy, ale také třeba nemovitosti. Někdo tam zařazuje i svou rezidenční nemovitost.

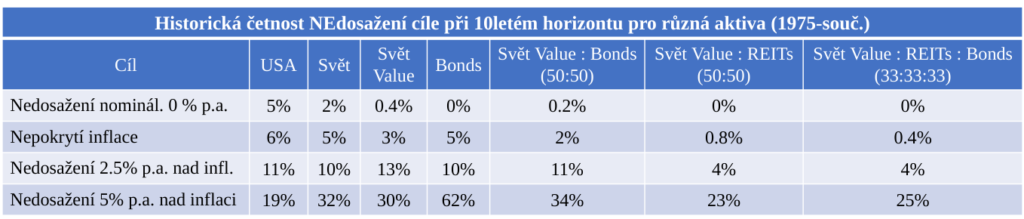

Pomocí jen malé diverzifikace šlo v historii i s krátkým 10letým horizontem negativní scénáře velmi dobře potlačit. Jak ukazuje tabulka níže, od roku 1975 (od kdy jsou data k dispozici) až do současnosti dokázalo výrazně srazit riziko nominální i reálné ztráty jednoduché zařazení světových, ideálně hodnotových, akcií. Dále dodatečným přidáním dluhopisů v poměru 50:50, případně ještě zařazením nemovitostí pomocí REIT akcií, jsme mohli v tomto historickém období prakticky vyrušit jakoukoli šanci na ztrátu kapitálu i po započtení inflace. Připomeňme, že i tato aktiva jsou uvažována vč. reinvestice dividend a kupónů a opravena o americkou inflaci a jejich vývoj v čase najdete v Bonusech pod článkem (stejně jako ukázku klouzavých 10, 15 a 20letých výnosů na amerických akciích od roku 1975).

Podobně jako u prodlužování investičního horizontu, i diverzifikace často přináší do portfolia ochranu před extrémy: před velkou smůlou, ale i velkým štěstím na celkové výnosy. Tímto “očesáním” černých i bílých labutí se opět navracíme k průměru – v tomto případě ale k průměru očekávaných hodnot výnosů všech tříd aktiv, které jsme nakombinovali. Zařazením dluhopisů tedy platíme za tuto ochranu menším celkovým ziskem portfolia, jak hezky dokládá tabulka výše, kde široce diverzifikované portfolio mělo sice nulovou šanci na špatný výsledek, ale zároveň bylo trochu méně pravděpodobné dosáhnout velkorysého výnosu 5% ročně nad inflaci než u amerických akcií.

Zažít ztracenou dekádu se jen tak nepodaří

Samozřejmě, jednou ta ztracená dekáda tržních nevýnosů přijde: může začít tento rok stejně jako za 15 let. Podstatné ale je, že historie ukazuje, že ani ty nejhorší tržní období nedokázaly v naprosté většině zodpovědných investičních portfoliích napáchat tragické škody a nepokrýt alespoň inflaci. Pomocí diverzifikace, jen mírného prodloužení investičního horizontu a průběžného investováním šlo jejich efekt potlačit na zanedbatelné minimum a zahnat je do podobně nepravděpodobných koutů životních náhod jako jsou fatální autonehody (bohužel okolo 0.5% během vašeho života v ČR).

Zažít skutečně investičně ztracenou dekádu se tak portfoliím dlouhodobých kapitálových investorů nejspíš jen tak nepodaří.

A to i těm s horšími horoskopy.

Bonusy

Bonusové materiály, které se do článku nevešly:

Napsat komentář