Co jiného než výprodeje na kapitálových trzích donutí člověka zvednout hlavu nad každodenní rutinu a ohlédnout se za minulým rokem, kdy byl svět jenom částečně v nepořádku, srovnat ho s dneškem a výhledem do světa budoucího? Tak to pojďme udělat, dokud si ještě udržujeme chladnou hlavu.

Oh, life…

Útlý román Pán much z padesátých let od nobelisty Williama Goldinga vypráví o křehkosti demokracie, svůdnosti autokracie a rozkladu významu slov jako původu nenávratného společenského rozklížení a porozumění. Skupina mladých kluků ztroskotá na opuštěném ostrově, kde vše začíná jak v lehké dobrodružné „Verneovce“. Kluci v čele s nejstarším z nich, Ralphem, podnikají výpravy do nitra pralesa a konají demokratické porady kolem ohně, kterému Ralph předsedá. Velmi rychle ale čtenář pochopí, že tento román bude temný. Je to strach z příšer a samoty, která v chlapcích zažehne touhu po úniku z reality, úniku do snových světů, fikcí, ve kterých si lze příšery naklonit vybudováním totemů s nabodnutými tlejícími hlavami kanců.

Jakkoli se kluci dál schází a rokují kolem ohně, jakkoli každý mluví, všichni už ví, že ta slova nic neznamenají. Argumenty se už nehledá pravda ani se neřeší problémy tohoto ostrova – například jak se z něj dostat –, ze slov se stal nástroj manipulace a ovládnutí. A Ralph bohužel moc dobrou rétorikou nevyniká. Jakkoli mu jde o dobrou věc, o co nejrychlejší záchranu všech a udržení civilizace v nich, ocitá se v koutě a svého tvrdého a výmluvného soka, Jacka, nestíhá. Při jedné ze slovních bitev s ním mu hlavou zněly známé vokály R.E.M.:

That’s me in the corner

That’s me in the spotlight

Losing my religion

Trying to keep up with you

And I don’t know if I can do it

Oh, no, I’ve said too much

I haven’t said enough

Už tehdy se ukázalo, že v těchto divokých diskuzích u ohně, během nichž je pravda jenom beztvará hmota, vyhrává v očích kluků ten, kdo má na své straně více strachu a kdo je ochotný zajít dál, mimo představitelný rámec věcí. A kdo je svými argumenty blíže totemu s tlející hlavou, kolem které se rojí neustále víc a víc otravných much.

Tak se Jack brzy stává neomezeným vládcem ostrova a pokorným služebníkem Pána much. A protože vyprázdněnými slovy se už bránit nedá a svaly zbývajícím demokratům nestačí, Pán much ovládne mozky všech a vše, co si kluci přivezli z civilizované Anglie, zanikne. Ralph, naháněný po pralese během krvavého lynče, si schovaný v podrostu zbědovaně uvědomí, že po selhání demokracie je jedinou budoucností tyranie much.

Ne, Pán much není Verneovka. A já na něj musím od konce roku pořád myslet.

Popularizační maraton

Oh, life…, it’s bigger,

bigger than you, Donald.

Než se dostaneme k samotným muším úvahám nad portfoliem v nové éře, pojďme nejdřív do článku přimíchat trochu idealismu a ohlédnout se krátce za výpravami, které jsem minulý rok uskutečnil do popularizace investování. Pokud vás zrovna tohle nezajímá, klikněte si v obsahu na Kap. 2.

V lednu 2024 vyšel podcast Vojty Žižky, kde jsme mluvili o efektu průběžných poplatků v penzijkách a dalších podílových fondech oproti nízkonákladovým řešením. Nešlo jen o teoretizování, srovnávali jsme reálné produkty a ukazovali, že levnější investování je možné. Odezva lidí mě vážně těšila a otevřela plno zajímavých diskuzí.

Snažil jsem se, aby témata pracně otevřená u Vojty hned nezapadla. V průběhu jara a léta tak vzniklo pár rozhovorů – pro Deník E15 a pro Czech Crunch (a ještě jeden) o problematice FIRE a nízkonákladovém investování. Dlouhodobé investování jsme probírali v podcastu u Petra Plecháče a filosofii za finanční nezávislostí v podcastu HN Money Penny. Protože jsem nervák a rád přicházím pokaždé s něčím trochu novým, znamenalo to několik dní příprav na každý výstup.

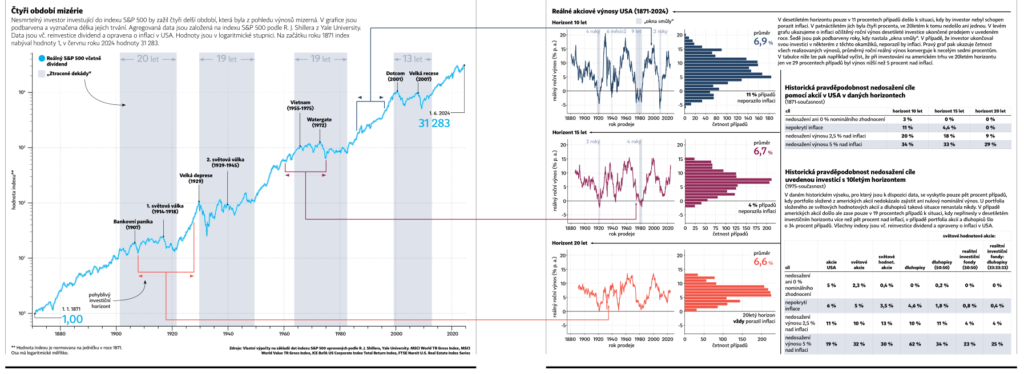

Pokračoval jsem také v psaní analýz pro Hospodářské noviny. Asi mě znáte, trvá mi věčnost doladit článek tak, abych s ním byl spokojený. Redaktoři to také se mnou neměli snadné: dvoustránkové grafy musely být vysázeny přesně, musely projít několika iteracemi, a do článků jsme také vložili poznámkový aparát. Vznikly tak analýzy o stavbě portfolia a historické pravděpodobnosti ztracených dekád. Na svůj blog jsem za tu dobu stačil umístit jen dva články – energii vysály tyto aktivity mimo web.

Bylo-li léto volnější, podzim přišel s novou úrovní intenzity. Nejprve přednáška na konferenci Hospodářských novin (slidy) o fenoménu FIRE, potom o budoucnosti financí na panelové diskuzi (podklady) České bankovní asociace. Následovala přednáška na konferenci NextGen (slidy) o investiční psychologii nastupující generace, o finanční nezávislosti na Money Makeru, o fintechovém investování na Business snídani E15 a nakonec o roli nákladů při investování na konferenci XTB (slidy). O FIRE jsem pak ještě mluvil s Jakubem Dvořákem v jeho podcastu a o ztracených dekádách v podcastu Petra Novotného.

Na přelomu roku jsem na podcast šel do magazínu Pro ženy, což bylo hodně zajímavé, protože jsem měl možnosti mluvit k lidem mimo finanční a investiční bublinu. Pasivní investování jsem zmínil v novoroční anketě Ve Vatě a přednášet jsem jel velmi ranním spojem do Zlína na Univerzitu Tomáše Bati (slidy). Akademická půda mi udělala dobře a cítil jsem se zase trochu „mezi svými“. Na Hospodářkách mi vyšla velmi dlouho připravovaná a mnohokrát přepisovaná analýza o dopadu poplatků na investování a míře úspor díky používání ETF, což bylo také hlavní téma v podcastu Ve Vatě. Následovala emotivnější diskuze (jen pro silnější nátury) na LinkedIn vedená Petrem Borkovcem, majitelem sítě a banky Partners, což byl zajímavý exkurz do myšlenkového světa tohoto českého miliardáře. Po takových výměnách – a že jich pár během tohoto roku bylo (např. moje odpověď) – si vždycky říkám, jestli tohle mám pořád ještě zapotřebí. A proč to dělám. Proč to dělá pan Borkovec, chápu. Proč to dělám já, …

I thought that I heard you laughing,

I thought that I heard you sing,

I think I thought I saw you try

V součtu ale byl popularizační maraton minulého roku příjemný a plný zajímavých názorů a šikovných lidí. Naučil mě zvládání nového typu stresu, ukázal něco o vztahu pravdy a slov ve financích a umožnil mi také nahlédnout za druhou stranu skleněné čočky, která bývá ve video technice. Takže jakkoli byl rok vysilující a ne vždy úplně lehký, jsem vděčný, že byl. 🙂

A teď už od idealismu k investiční realitě.

Portfolio v Trumpově éře

Těžko mluvit o portfoliu a nezačít posledními dny, kdy se trh snaží akceptovat novou realitu trumpovského chaosu, tentokrát kolem cel a architektury globálního obchodu. Podívám se na situaci dvěma pohledy: aktuálním a krátkodobým, potom s ohledem na delší horizont, který mě rozrušuje trochu víc.

Lokální, statistický a technický pohled

Akciové trhy, zde reprezentované indexem S&P500, v průměru zažijí korekci (pokles o 10–20%) každé dva roky, medvědí trh (pokles o 20–30%) každých 7 let a každých 12 trhy krachnou a maximální pokles přesáhne 30%. U dravějších indexů typu Nasdaq nebo Russell 2000 je to ještě častěji. To je cena za dlouhodobou návratnost akcií. Kdyby trhy tuto vlastní kolísavou povahu neměly, jen těžko by měly typické nadstandardní výnosy. Tento „ornament“ není vada na kráse, ale funkční a nezbytná součást dynamického investování.

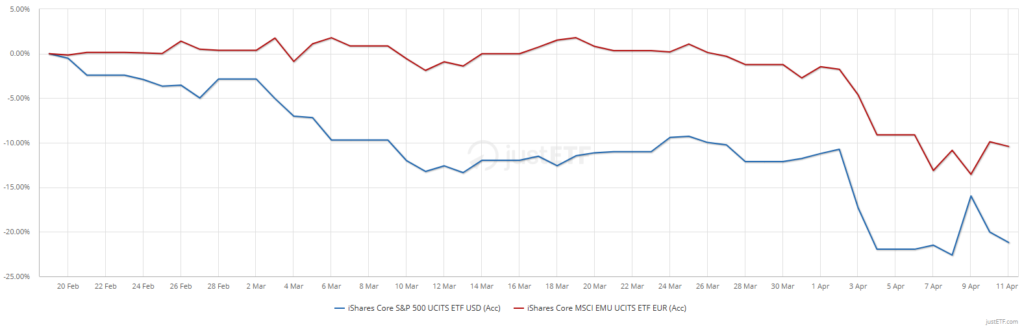

Jakkoli s tím mnozí od začátku počítáme, statistika je něco jiného než reálné prožívání. Index S&P 500 je od svých maxim z půlky února k dnešnímu dni níž o víc než 12%, v okamžiku největšího propadu ovšem atakoval kumulativní propad o 20% (v dolarovém vyjádření). Moje zahraniční ETF investice jsou na tom obdobně – užitečnou diverzifikaci do Evropy, která se propadla cca o polovinu méně (v EUR vyjádření, graf níže), „kompenzuje“ pokles dolaru vůči CZK. Ten po dlouhé době nezafungoval jako přirozený hedge proti poklesům: strach na trzích nevede investory k návratu kapitálu z mezinárodních trhů zpět do bezpečnějších USA, tentokrát je to naopak. Úplně stejná nestandardní logika ovládla i US dluhopisy, které nefungovaly jako bezpečnější přístav pro kapitál z prodávaných akcií, ale padaly také (což prý nakonec donutilo Trumpa trochu se cly zvolnit).

Celkové portfolio jsem k dnešnímu dni nevyhodnocoval (kompletní pohled k 1. 4. najdete v následující kapitole), ale předpokládám, že poměrně velká expozice do státního dluhu ČR a trhů mimo USA a dolar částečně tyto poklesy omezí, ale zázraky se dít nebudou.

V každém případě se ze statistického hlediska neděje nic nevídaného. Těmto tržním procesům se nedá moc efektivně investičně bránit a pokud by je neprovázelo něco, co může vypadat na fundamentální změnu investiční krajiny, asi bych se sázel, jestli bude trh zpět na původních valuacích za rok, nebo dříve. Jenže bohužel dost možná provází…

Globální, strategický pohled

Všichni asi cítíme, že se právě děje něco poměrně ojedinělého. Světový hegemon, nemá-li nějaký ultrageniální plán, se dobrovolně střílí do vlastní nohy a vrávorat budou všichni, kteří se ho drželi za ruku. A nikdo neví, jestli se hodlá střílet i nadále. Představa, že vnitřní problémy spojené se strukturální chudobou USA vyřeší agresivní merkantilismus a ekonomické recepty z 19. století, je šokující hlavně v tom, že ji americká demokratická společnost a instituce umožňují tak rychle a v podstatě bez tření realizovat. Samozřejmě nikdo – a to absolutně nikdo, nejspíš bohužel včetně prezidenta Trumpa a jeho týmu – netuší, jak se situace bude vyvíjet a kam až může gradovat. Jasné už teď ale je, že USA přišla o nezanedbatelnou část své globální reputace a dlouho pěstovanou solidnost a predikovatelnost – a to bez ohledu jednoho či dvou kroků zpět v Trumpově bezhlavé jízdě. Ve hře jsou bezprecedentní daně na zahraniční kapitál, další a permanentní cla, zpřetrhání zásadních zavedených obchodních řetězců, omezení funkce dolaru jako mezinárodní a rezervní měny, vážně míněné snahy o zajištění 3. Trumpova funkčního období, nebo stažení z NATO a zboření poválečné bezpečností architektury v době, kdy mají Rusko a Čína největší apetit.

Consider this

Consider this – the hint of the century

Consider this – the slip

Předpoklad, že americká aktiva si zaslouží nadstandardní ocenění vůči ziskům z důvodu nejrobustnějšího a regulovaného trhu s tradicí, globální ekonomicko-vojensko-kulturní dominanci, představa, která se ještě před rokem jevila dobře opodstatněná, může dostat pěkně na frak. Dopad návratu ocenění P/E na úrovně okolo 16 by při různých ekonomických scénářích vedly ke kvazi-permanentnímu poklesu cen o 20–40%. Postupná ztráta pozice USD jako světové měny č. 1 by další ztráty jenom prohloubila.

Samozřejmě nic z toho neříká ani trochu, co bude. Nicméně pravděpodobnosti těch nepříjemných, okrajových scénářů se podle mě od Nového roku dost navýšily. Nikdy nezáleží jen na pravděpodobnosti, ale jak každý statistik i hráč potvrdí, rozhodující je pravděpodobnost × sázka (tzv. očekávaná hodnota). I méně pravděpodobný scénář, který by napáchal mnoho škod, je třeba brát obdobně vážně jako variantu, která je sice mnohem pravděpodobnější, ale paseky tolik nenadělá.

Oh, what if all these fantasies come

Flailing around

Now I’ve said too much

Co to znamená pro nás?

Chci-li, aby mé portfolio zůstalo „stejné“ i v investičním kontextu, který se proměnil, musím jej změnit také. Asi tak nad situací uvažuju. Nechci opouštět nastavenou dlouhodobou strategii, ale rizikové faktory se prostě změnily, jak je popsáno výše, a s nimi se i portfolio posunulo k většímu riziku. Na stole jsou tedy dvě možnosti: akceptovat vyšší rizikovost, nebo provést úpravu. Na řádcích níže si zkusím svoje úvahy trochu zformátovat.

TL;DR: nebudeme měnit základní strukturu 70:30 dynamických a konzervativních aktiv; budeme víc investovat do EU oproti USA; zvažujeme zařazení zlata a možná nemovitosti na hypo; zkoumáme možnost překlopit část ETF na SP500 do EUR-hedgovaného ETF na tentýž index

TL;DW (too long; didn’t write): otevíráme nového brokera, SAXO Bank přes ČS; při propadech si lépe uvědomujeme cenu peněz a často si koupíme něco dražšího pro radost, psychologicky lepší než to nechat vypařit; budeme si pořizovat kocoura (ragdolla); z mého turné po českých nemovitostních FKI zatím nemám závěr, je to minimálně dramaticky náročnější investice k vyhodnocení než se zdá a často i investorům prezentuje

Jaké jsou tedy myslitelné varianty úprav?

(1) Změna poměru akcie : dluhopisy. Investiční horizont, který před sebou máme, je dlouhý – doufejme 40+ let. Výběrová fáze investičního cyklu se z finančního pohledu poměrně dost podobá fázi akumulační, jde téměř o zrcadlový obraz téhož, proto je chyba ji nepočítat do celkového investičního horizontu (fondy životního cyklu a typické poučky o zkonzervativňování portfolia při odchodu do důchodu připravují investory zbytečně o hodně peněz skoro bez přidané hodnoty). V tomto horizontu je současný poměr akcií vs. dluhopisů na úrovni 70:30 naopak možná až příliš konzervativní. Nám to ale emocionálně vyhovuje, díky českým státním dluhopisům se máme o co mentálně opřít v turbulencích a zlepšuje nám to vyvážení měnové expozice. Zároveň takto složená portfolia stále poměrně dobře performují při dlouhodobých výběrech. Proto zde nebudeme měnit nic.

(2) Zařazení nové, málo korelované třídy aktiv. Asi nejsložitější otázka, protože kromě zlata pro nás zahrnuje i nekonečnou otázku nad expozicí do fyzického vlastnění nemovitosti na hypotéku. Moje vlastní modelování „výhodnosti“ takového assetu oproti akciím dává odpověď, že není jasného rozhodnutelného vítěze, jakkoli se všude tvrdí opak. Systém je exponenciální a závisí extrémně na odhadu parametrů, jejich i nejmenší změnou lze docílit jakéhokoli výsledku. ?♂️ Takže se otázka zužuje na úvahu, zda nám tato diverzifikace a hedge vykoupí problémy spojené s obstaráváním této části PF. Pořád nad tím uvažujeme, problém má asi tisíc rovin vč. geopolitické a tak zatím závěr není.

Pokud jde o zlato, má příjemnou malou korelaci vůči dluhopisům i akciím, takže do úvahy přichází. Zároveň modelování jeho role na reálných datech mě zatím moc nepřesvědčilo: snížení volatility o 1% znamenalo snížení ročního výnosu o víc jak 0,3% p.a. Ale přiznávám, že jsem tomu moc času nevěnoval, takže toto je ještě rozhodně na stole a snad brzy přijdu s nějakým postojem.

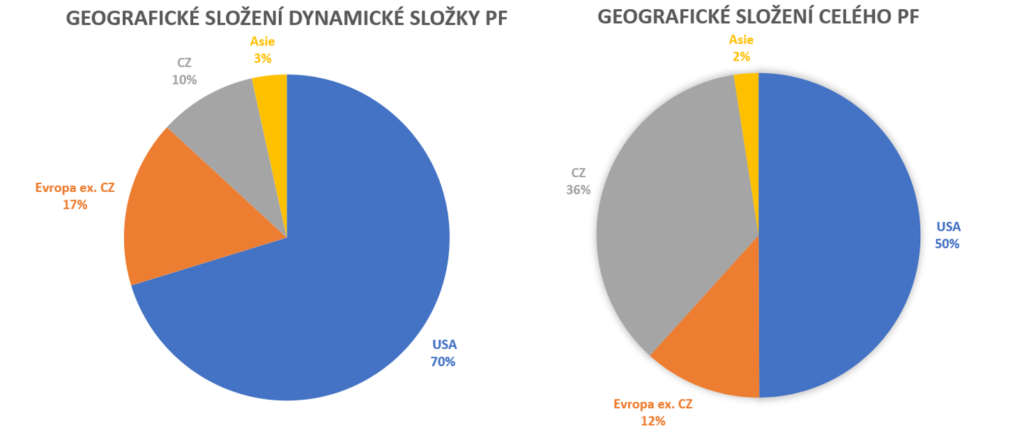

(3) Změna geografického rozložení. Hlavně jde o poměr USA vs. EU a zbytek světa. Myslím, že z tohoto pohledu není PF nějak silně diverzifikačně zanedbané, do USA jsme exponovaní na cca 50%, což je i za současné situace snesitelné. Ale rozhodli jsme se dalšími i většími vklady postupně podpořit EU stranu ještě víc.

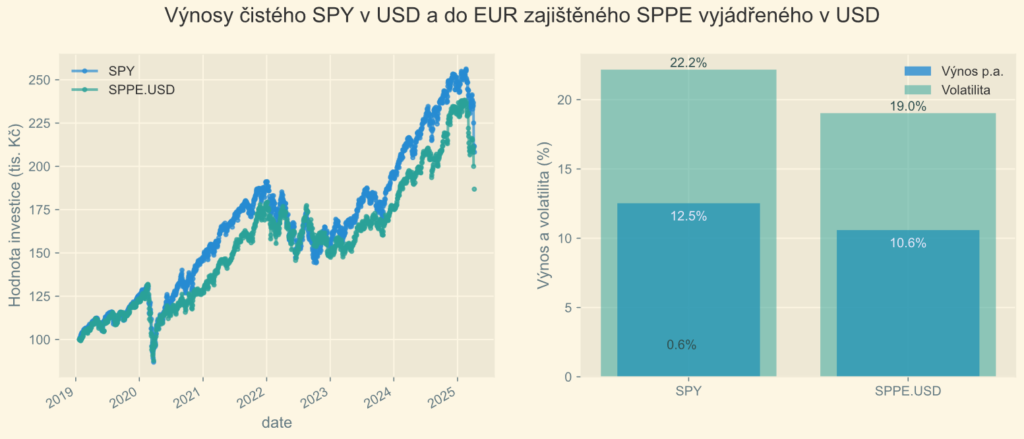

–(4) Změna měnové expozice. Citlivost portfolia na kurz k dolaru na úrovni 50% není tragédie, ale v současné situaci nás trápí i tak. Prozkoumáváme možnost postupného snižování expozice do USD pomocí do EUR hedgovaných ETF na americké indexy. Nabízí se např. ticker SPPE na S&P 500 s poměrně nízkým TER. Byla by to nejjednodušší realizace kurzového zajištění, vše ostatní je prostě otrava (možnosti hezky zpracoval Jakub z Rozbitého prasátka). Zatím jsem si udělal jen jednoduché srovnání tohoto ETF s americkým SPY; po odstranění zajištěného kurzového vývoje páru USD/EUR na SPPE bychom měli dostat stejný vývoj, odlišný jen kvůli nákladům na hedge, jejich neefektivitě a další technických faktorům. Výsledek rychlého pokusu vidíte níže.

Berme to prosím ještě s rezervou, strávil jsem nad tím opravdu jenom pár chvil. Ale vyzkoušel jsem srovnání i s jinými EUR-hedge ETF na SP 500 se stejným výsledkem. Můj závěr zde je, že buď něco dělám špatně, nebo je nákladovost na úrovni 2% p.a., což mi přijde až nereálné. Tento nástroj tedy ještě musím prozkoumat a pochopit tento rozpor, pak dám vědět, jak jsme se rozhodli.

A teď už k portfoliu samotnému.

Jak si portfolio vedlo?

Za celý rok 2024 naše celé PF zvýšilo hodnotu o 15,7% (přepočteno do CZK). Od začátku roku 2025 do konce března je výnos záporný, –0.6% (poslední trumpovské dny započtené nejsou, hezké to samozřejmě nebude).

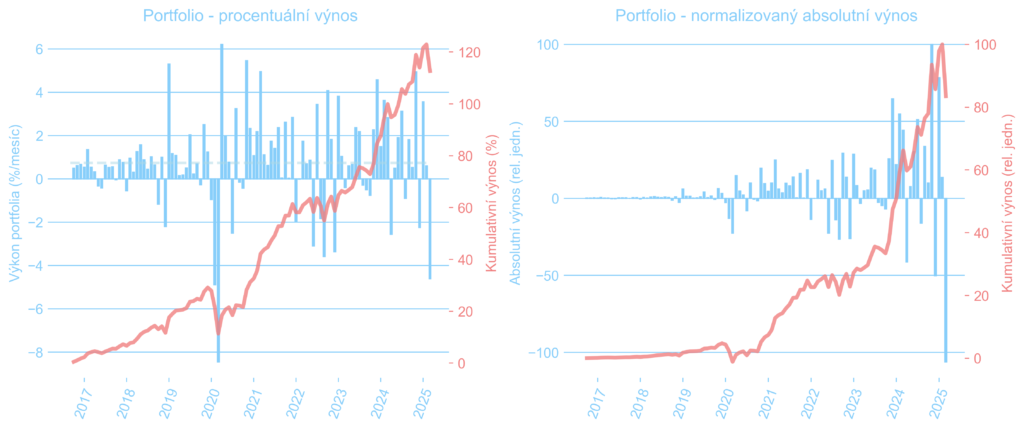

Vývoj celého PF za 7+ let od počátku mapování vidíme na obrázku níže. Vlevo je zhodnocení podkladových aktiv, které dosahuje 113%, tedy 9,3% ročně. Vpravo pak absolutní výnosy, jejich celkový nárůst a příslušný vnitřní výkon okolo 11% ročně (bere v potaz časování trhu a vklady). Vidíte, že jenom březen přinesl portfoliu největší pokles v absolutním vyjádření od založení (je to logické, PF je stále větší). Roční volatilita za poslední čtyři roky je okolo 7% (MSCI World má 16%).

Výkon akciových PF

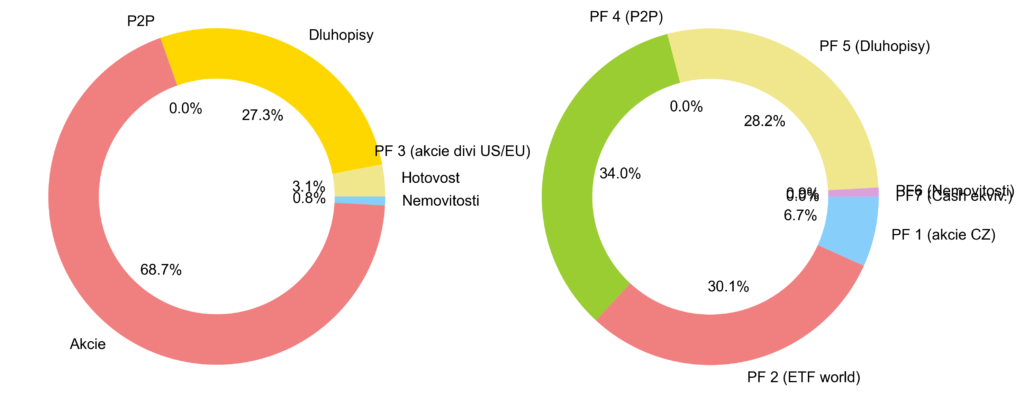

Možná přehlednější než samotná čísla jsou rozklady grafů pro jednotlivá subportfolia PF1–7, pokrývající naše různé akciové zaměření. Rychlé info o aktuálním rozložení PF do těchto složek ilustrují následující koláče (podrobnější, ale ne zcela aktuální strategii najdete v sekci Portfolio).

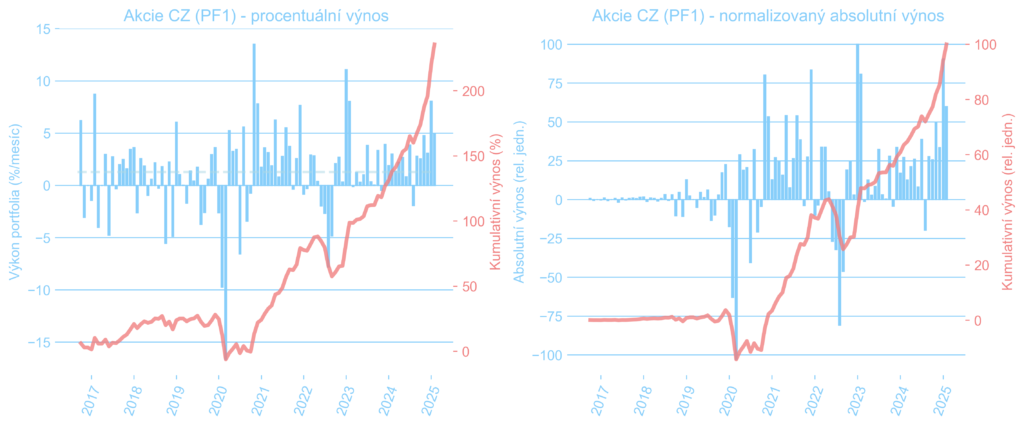

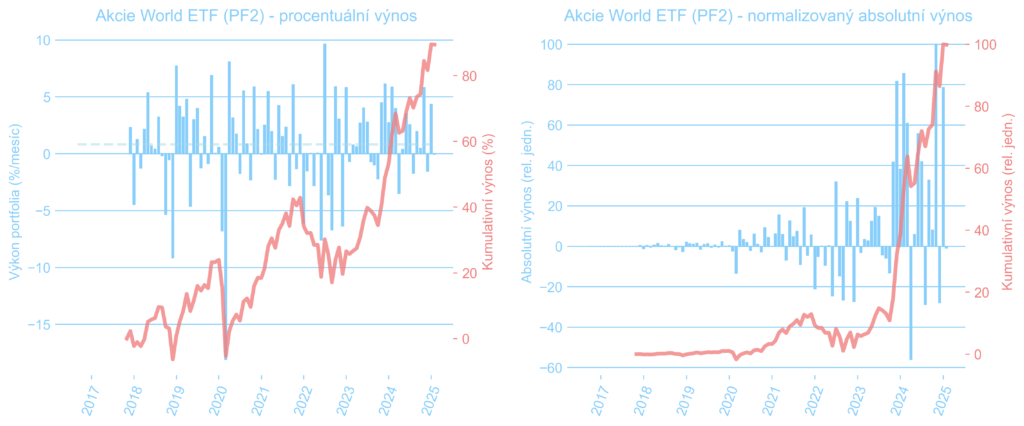

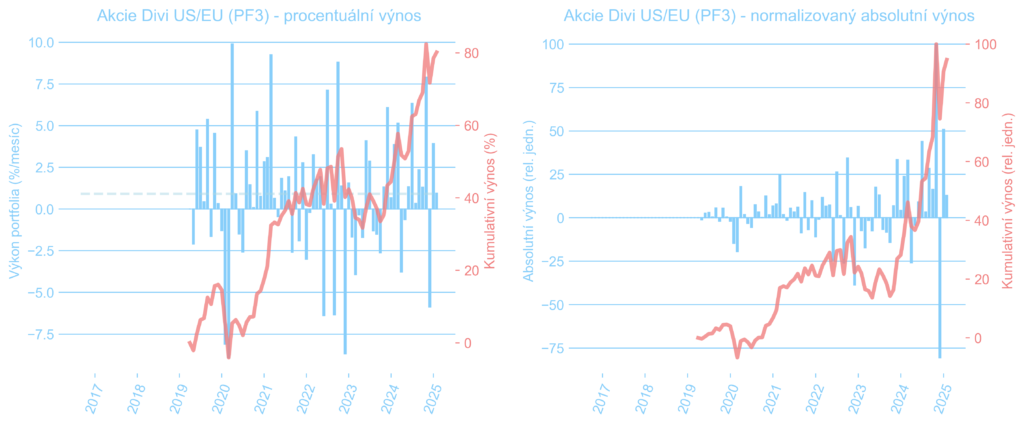

Grafy níže pak zase ukazují vývoj všech tří akciových sub-portfolií: české akcie (PF1), světové akcie prostřednictvím ETF (PF2) a americké a evropské dividendové akcie vlastněné přímo i přes ETF (PF3). Můžeme si všimnout, že růstové akcie, obsažené významně v PF2, se chovaly v letech 2022 a 2023 opačně, než hodnotové akcie z PF3. Když jedny byly pod silným tlakem, ty druhé měly tendenci posilovat. Takto se snažíme snižovat kolísavost celkového PF, které se posčítá do docela rozumné volatility a příjemného, i když možná ne tak rychlého, kontinuálního růstu.

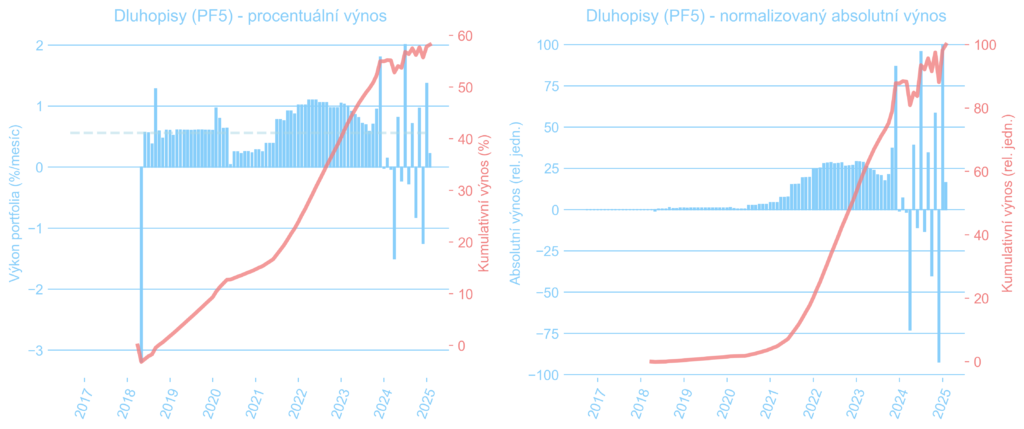

Výkon dluhopisového PF

Dluhopisové sub-portfolio se skládá především ze státních dluhopisů ČR. Důvodem je velká bezpečnost těchto investic, expozice do CZK a také relativně zajímavé výnosy: máme proti-inflační dluhopisy, které si hodláme nechat do splatnosti, chránící část PF před jakoukoli inflací, dále jsme nedávno nakoupili standardní dluhopisy ČR s výnosem do splatnosti ~4,5% p.a. S oběma typy bondů jsme moc spokojeni.

Kromě těch státních máme i pár českých korporátních. Zde ale upozorňuju, že tyto dluhopisy je třeba mimořádně pečlivě vybírat a omezit se např. jen na ty obchodované na pražské burze, nebo distribuované kvalitní společností s velmi dobrým renomé či bankou (např. Wood & Company, J&T banka, velké české banky…). Přehled všech vlastněných dluhopisů najdete v sekci portfolio.

První procentuální pokles výkonnosti (květen 2018) je z důvodu diskontování ceny dluhopisu nakoupeného v půlce roku. Státní dluhopisy znamenaly zpočátku sice pokles úroku, ale díky úplně jinému rizikovému profilu jsme do nich mohli nalít mnohem více peněz – absolutní výnosy silně narostly. Posléze „díky“ inflaci vyrostly i ty relativní. Významný nárůst ke konci roku 2023 je způsoben pohybem ocenění standardních státních dluhopisů, což je při očekávání klesajících sazeb ČNB standardní chování.

Poslední nákupy

Tuto tabulku vedeme hlavně kvůli sobě, abychom na sebe měli bič a s železnou pravidelností každý měsíc nalili peníze do akciového segmentu (70% přebytku příjmů) a do konzervativního (dluhopisového) segmentu (30%). Zároveň věřím v transparenci, ukazuju prostě to, co s PF dělám, a nic neskrývám. Čísla v závorkách u tickerů jsou nákupní/prodejní ceny v denominované měně.

| Měsíc | Investice | Nákup/vklad | Odůvodnění/komentář |

|---|---|---|---|

| duben 2025 | Pravidelná do PF3 | SPYW (24,43) | |

| duben 2025 | Mimořádná do PF2 | SXR7 (177,56) | Vklad v poklesu do Evropy pro zvýšení expozice mimo USA. |

| březen 2025 | Pravidelná do PF3 | SPYW (26,60) | |

| březen 2025 | Pravidelná do PF2 | SXR7 (198,16) | |

| únor 2025 | Pravidelná do PF3 | QDVI (10,08) | |

| únor 2025 | Pravidelná do PF2 | SXR8 (613,86) | |

| leden 2025 | Pravidelná do PF3 | QDVI (9,87) | |

| leden 2025 | Pravidelná do PF2 | SXR8 (618,81) | |

| prosinec 2024 | Pravidelná do PF3 | QDVI (9,49) | |

| prosinec 2024 | Pravidelná do PF2 | SXR8 (614,77) | |

| listopad 2024 | Mimořádná do PF5 | St. dluhop. 1,95/37 (78,65) | Bonusy do státních dluhopisů ČR |

| říjen 2024 | Pravidelná do PF3 | QDVI (9,31) | |

| říjen 2024 | Pravidlená do PF2 | SXR8 (571,87) | |

| září 2024 | Pravidelná do PF3 | QDVI (9,03) | Pravidelný vklad |

| září 2024 | Pravidelná do PF2 | SXR8 (544,22), SXR7 (177,88) | Pravidelný vklad |

| srpen 2024 | Mimořádná do PF3 | QDVI (8,81) | Vklad bonusů |

| srpen 2024 | Pravidelná do PF2 | SXR8 (505,90) | Pravidelný vklad |

| červenec 2024 | Pravidelná do PF3 | QDVI (9,08) | |

| červenec 2024 | Pravidelná do PF2 | SXR8 (548,34) | Pravidelný vklad |

| červen 2024 | Pravidelná do PF3 | QDVI (8,59) | |

| červen 2024 | Pravidelná do PF2 | SXR7 (173,66) | Evropa už dlouho nebyla |

| květen 2024 | Pravidelná do PF3 | QDVI (8,59) | Hodnotové akcie US |

| květen 2024 | Pravidelná do PF2 | SXR8 (511,49) | SP500 |

| duben 2024 | Pravidelná do PF3 | QDVI (8,87) | Hodnotové akcie US |

| duben 2024 | Pravidelná do PF2 | SXR8 (509,26) | Pěkně pravidelně |

| březen 2024 | Pravidelná do PF3 | QDVI (8,74) | Hodnotové akcie US |

| březen 2024 | Pravidelná do PF2 | SXR8 (501,14), AGED (6,56) | Pravidelný vklad |

| únor 2024 | Pravidelná do PF2 | SXR8 (488,03) | Pravidelný vklad |

| leden 2024 | Pravidelná do PF3 | DQVI (8,37) | Hodnotové akcie US |

| leden 2024 | Pravidelná do PF3 | QDVI (8,373) | US value akcie |

| prosinec 2023 | Pravidelná do PF3 | QDVI (8,305) | US value akcie |

| listopad 2023 | Pravidelná do PF5 | Dr. Max 8,50/28 (100) | Zvýšení výnosu konz. části PF |

| listopad 2023 | Mimořádná do PF5 | St. dluhop. 1,95/37 (74,70), St. dluhop. 3,50/35 (91,40) | Rebalancování k udržení 70:30 stavby, za prosinec |

| listopad 2023 | Pravidelná do PF3 | QDVI (7,688) | US value akcie |

| listopad 2023 | Mimořádná do PF2 | SXR7 (147,76), SXR8 (427,58), UST (57,29), AGED (5,74), XMME (45,86) | Větší vklad přebytečné cash |

| říjen 2023 | Pravidelná do PF3 | QDVI (7,464) | US value akcie |

| říjen 2023 | Pravidelná do PF2 | SXR7 (142,54) | Běžná investice do EU ETF |

| září 2023 | Mimořádná do PF2 | SXR8 (436,54) | Místo konzervativní investice |

| září 2023 | Pravidelná do PF3 | PFE (32,92), PPL (23,45), UPS (155,55), PEP (169,51), SPYW | Běžná investice, rebalancování |

| srpen 2023 | Mimořádná do PF3 | PRU (90,40), APD (284,98), SKT (22,92), VTR (41,76), EIX (69,75), MMM (98,68), BBY (74,84), ALB (186,76), TGT (124), MDT (84,15), TROW (107,49), KO (60,19), KR (46,84) | Realokace z prodejů ČEZ a CZ dividend, rebalancování divi akcií |

| srpen 2023 | Pravidelná do PF2 | SXR8 (424,75) | Běžná investice |

| červenec 2023 | Mimořádná do PF2 | SXR8 (433,64) | Místo konzervativní investice |

| červenec 2023 | Pravidelná do PF3 | PFE (37,33), PEP (190,20), UPS (188,11), OMC (84,07), TXN (184,69) | Rebalancování |

| červen 2023 | Pravidelná do PF2 | SXR8 (426,41) | Běžná investice přebytků |

| květen 2023 | Pravidelná do PF3 | PPL (26,14), WBA (29,86), LEG (31,38), TROW (108,62), JNJ (154,40) | Rebalancování |

| květen 2023 | Mimořádná do PF2 | XMME (45,94) | Namísto konzervativní části PF |

| květen 2023 | Likvidace v PF1 | ČEZ (1205) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| duben 2023 | Pravidelná do PF2 | XMME (45,22), UST (48,60) | Pravidelná do indexů |

| duben 2023 | Mimořádná do PF3 | CMI (234,80) | Místo konzervativní investice |

| duben 2023 | Likvidace v PF1 | ČEZ (1178) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| březen 2023 | Pravidelná do PF2 | SXR8 (384,61) | Běžná investice do indexů |

| březen 2023 | Mimořádná do PF3 | PRU (81,76), PFE (40,32) | Reinvestice divi, investice místo konzervativní složky |

| únor 2023 | Pravidelná do PF3 | T (19,22), KR (44,64), VZ (40,24), CMCSA (39,17), MTB (161,11), CSCO (47,68), VTR (51,34) | Pravidelné navyšování pozic v divi titulech |

| únor 2023 | Mimořádná do PF2 | SXR8 (398,94), XMME (48,01) | Kompenzace za neinvestování v lednu |

| prosinec 2023 | Pravidelná do PF3 | PRU (98,80), TGT (145,50), MDT (76,70), CSCO (47,20), VTR (45,18), MMM (118,76) | Navyšování pozic v divi titulech |

| prosinec 2022 | Likvidace v PF3 | LAZ (34,79), OGN (28,26), VFC (27,34) | Daňová optimalizace, likvidace neperspektivních pozic |

| prosinec 2022 | Mimořádná do PF2 | SXR8 (372,77), SXR7 (135,04) | Investice přebytků z prodejů |

| listopad 2022 | Pravidelná do PF2 | SXR8 (395,00) | Pokračujeme v akumulaci US. |

| říjen 2022 | Mimořádná do PF3 | TROW (102,33), WBA (33,62), LAZ (32,98), VZ (37,18), EIX (56,98), LEG (32,64) | V době nižších cen nakupujeme kvalitní firmy více. |

| říjen 2022 | Pravidelná do PF2 | SXR8 (381,42) | Americe v této krizi věříme nejvíc. |

| září 2022 | Pravidelná do PF2 | SXR8 (402,50) | Náhradní za srpen. |

| červenec 2022 | Pravidelná do PF3 | BBY (70,09), VFC (44,82) | Americký retail ve slevě s dobrou divi. |

| červenec 2022 | Likvidace v PF1 | ČEZ (1091), Moneta (83,28) | Snížení expozice na rizikovém trhu, rebalancování. |

| červenec 2022 | Mimořádná do PF2 | SXR8 (393,66), SXR7 (125,74), UST (46.995), AGED (6.118), XMME (47.903) | Realokace z prodejů ČEZu a Monety kvůli rebalancování a riziku. |

| květen 2022 | Mimořádná do PF1 | Moneta (79,20) | Spekulativní nákup pro účely povinné nabídky převzení ze strany PPF (k níž nedojde). |

| březen 2022 | Pravidelná do PF5 | Dluhopis Direct pojišťovny | Po delší době korp. dluhopis se slušným rizikem. |

| březen 2022 | Pravidelná do PF3 | TXN (180,20) | Expozice do technologií. |

| únor 2022 | Pravidelná do PF2 | SXR7 (130,38) | Nějak jsme kvůli válce neměli náladu nic speciálního vybírat. |

| leden 2022 | Reinvestice divi do PF1 | ČEZ (805) | Výběr se po vývoji v posledním roce pro nás ztenčil na ČEZ a KB. |

| leden 2022 | Pravidelná do PF2 | SXR8 (399,70), SXR7 (146,80) | Poklesy na indexech. |

| prosinec 2021 | Likvidace v PF2 | UIMR, EXS2, LYYA | Likvidace starých a neoptimálních ETF po 3letém testu. |

| prosinec 2021 | Pravidelná do PF2 | SXR7 (151,42) a XMME (52,93) | Nechtělo se nám vybírat divi akcii. |

| listopad 2021 | Pravidelná do PF3 | EIX (65,816) | Zvětšení expozice do utilit. |

| říjen 2021 | Pravidelná do PF3 | SPYW (22,755) | Nevěděli jsme co jiného, euro aristokrati stále nevyrostli |

| září 2021 | Reinvestice divi do PF3 | CMI (227,50) | Podhodnocené Industrials |

| září 2021 | Pravidelná do PF3 | VZ (54,30) | Telecomu máme málo, další T nechceme. |

| září 2021 | Náhrada za srpen do PF3 | OMC (72,99) | Mediální korpo ještě nemáme. |

| srpen 2021 | Pravidelná do PF3 | nic 🙁 | v procesu… |

| červenec 2021 | Pravidelná do PF3 | PRU (–) | Pojišťovací a správcovský aristokrat v dobré kondici za snesitelnou cenu |

| červen 2021 | Pravidelná do PF1 | Moneta (79,30) | Neodsouhlasení transakce s PPF |

| květen 2021 | Pravidelná do PF3 | MRK+OGN (75,70) | Zvýšení pozice ve pharma, rozumná cena, dobrá divi |

| duben 2021 | Pravidelná do PF1 | KB (659,60) | Stále se ještě tolik nezotavila z propadů |

| březen 2021 | Přebytky do PF5 | proti-inflační státní dluhopisy | |

| březen 2021 | Pravidelná do PF1 | ČEZ (548) | balancování PF |

| únor 2021 | Pravidelná do PF3 | PFE (34,88) | větší expozice do pharma, pod prodejním tlakem, divi ok |

| únor 2021 | mimořádná do PF2 | CEMU (130,04), CSPX (328,77), XMME (57,53) | plánovaný větší vstup do indexů |

| leden 2021 | pravidelná do PF3 | SPYW (21,48) | stále dobrá valuace evropských divi aristokratů |

| prosinec 2020 | pravidelná do PF2 | CEMU | balancujeme rovnoměrně ETFka na Evropu i USA |

| prosinec 2020 | reinvestice divi do PF3 | PPL (27,715) | reinvestice nasbíraných dividend |

| listopad 2020 | mimořádná do PF2 | CSPX (307,36), CEMU (117,48), RBOT (8,89) | plánovaný větší vstup |

| listopad 2020 | pravidelná do PF1 | ČEZ (472) | aby se pořád nenakupoval SP500 |

| říjen 2020 | pravidelná do PF2 | CSPX (290,38) | rutinní nákup ETF na SP500 |

| září 2020 | pravidelná do PF2 | CSPX (285,29) | rutinní nákup ETF na SP500 |

| srpen 2020 | mimořádná do PF1 | ČEZ (453) | reinvestice dividendy |

| srpen 2020 | pravidelná do PF3 | T (29,97), IBM (124,61), WBA (38,74) | akcie divi aristokratů s dobrou valuací |

| červenec 2020 | pravidelná do PF2 | SXR8/CSPX (278,24) | rutinní nákup ETF na SP500 |

| červen 2020 | mimořádná do PF3 | SPYW (20,9) | Evropa je stále nízko |

| červen 2020 | pravidelná do PF3 | PPL (28,65), LAZ (32,43) | nízké valuace, balancování titulů |

| květen 2020 | pravidelná do PF3 | KO (46,72), LEG (31,25) | nízké valuace, dobří aristokraté |

| květen 2020 | pravidelná do PF1 | MONETA (50,10) | reinvestice dividend O2 |

| duben 2020 | pravidelná do PF1 | KB (532) | nízká valuace, dobrá kapitálová pozice |

| březen 2020 | mimořádná do PF2 | SXR7, SXR8 | ETFka na SP500 a EU |

| březen 2020 | mimořádná do PF1 | ČEZ (427), MONETA (79,20) | Obecné výprodeje, vysoké divi výnosy |

| březen 2020 | pravidelná do PF1 | KB (735) | Obecné výprodeje, malá pozice v KB |

| únor 2020 | mimořádná do PF3 | MMM (157,85), WBA (51,14), CAH (51,34), T (37,15), PCBT (15,56), IRM (31,85), CMI (163,22), OZK (27,29), UPS (93,96), ADM (35,95) | Využití dvou poklesů v měsíci |

| únor 2020 | pravidelná do PF3 | SPYW (24,98) | Rozšiřování EU divi aristokratů |

| prosinec 2019 | mimořádná do PF3 | IBM (134,13), SPYW (24,14) | Hlavně rozšíření evropské expozice, IBM nenarostla |

| prosinec 2019 | pravidelná do PF1 | ČEZ (503) | Využití poklesu, dostavby se nebojíme, slibný výhled |

| listopad 2019 | mimořádná do PF3 | KO (53,38) | Níže platí i pro Coca-Colu, jen valuace je trochu vyšší; ale chceme robustnost |

| listopad 2019 | pravidelná do PF3 | PEP (135,29) | Robustní růst zisků u PepsiCo i přes krizi 2008, rozumná divi, valuace ok |

| říjen 2019 | mimořádná do PF1 | KB (783), Moneta (72,45), ČEZ (518), O2 (216,5) a Kofola (289) | Využíváme propadu na Pražské burze a výrazněji dokupujeme všechny naše pozice. |

| říjen 2019 | pravidelná do PF3 | JNJ (131,46), VTR (65,95) | Sektor necyklické spotřeby a zdravotnický REIT, oba v mírném propadu, zvyšujeme pozice |

| září 2019 | mimořádná do PF1 | O2 (216,50 a 218), Moneta (74,95), CEZ (523) | dividendové výnosy stále rostou, průměrujeme |

| září 2019 | pravidelní do PF3 | CAH (48,56) | Health care je defenzivní |

| červenec 2019 | reinvestice divi do PF1 | O2 (220,50) | Rebalancování PF českých akcií reinvesticí CZ dividend |

| červenec 2019 | mimořádná do PF3 | PPL (29,75), KR (22,23), LAZ (35,53) | Distributor a výrobce energie, řetězec supermarketů a investiční manažer |

| červenec 2019 | pravidelná do PF3 | JNJ (132,13) | Gigant v oblasti necyklické spotřeby, odolný v krizích, za fér cenu |

| červen 2019 | mimořádná do PF3 | SKT (16,06), IRM (30,93) a VTR (66,97) | První REITy v PF: outlety pod tlakem, rozjeté datové sklady a konzervativní zdravotnictví |

| červen 2019 | mimořádná do PF1 | O2 (216,50) | Lokální pokles k divi výnosu ~9,7%, doteď malá pozice s ohledem na výnos |

| červen 2019 | pravidelná do PF3 | 3M Company (MMM; 169,23) | Americký dividendový aristokrat, 60 let navyšování dividend, průmyslový a spotřební gigant, nízká valuace |

| květen 2019 | pravidelná do PF4 | vklad do platformy Mintos | Stále stabilnější inovující platforma, zatím nemáme obavy |

| květen 2019 | založení PF3 | T (31,18), IBM (134,40), PBCT (16,20), LEG (37,87), TGT (70,70), WBA (52,83), ADM (41,08), TROW (104,35), ALB (69,88), SPYW (23,15) | zakládající sada dividendových US a EU aristokratů, nízká valuace, slibný růst do budoucna, evropské akcie pomocí ETF |

| květen 2019 | mimořádná do PF4 | založení PeerBerry | Diverzifikace platformy k Mintosu, solidní review |

| květen 2019 | výběr z PF4 | likvidace Twina | Výběr zbytku peněz kvůli neuspokojivé finanční situaci platformy |

| duben 2019 | pravidelná do PF1 | Moneta (73,20) | vysoký výnos, lokální pokles ocenění |

| duben 2019 | mimořádná do PF1 | KB (868), O2 (249), ČEZ (531,50) | ČEZ a KB s růstovým potenciálem, O2 vysoký divi výnos |

| duben 2019 | výběr z PF4 | likvidace Twina | Výběr poloviny peněz kvůli nepěkné finanční situaci platformy, zbytek stále zainvestovaný |

| březen 2019 | pravidelná do PF4 | vklad do Mintos |

Tolik k vyhodnocení portfolia za poslední půlrok a už teď se těším na to dubnové 🙂 Asi si doma budeme muset předtím otevřít láhev a odehnat mouchy, které se nám tu nějak poslední dobou začaly slétávat…

Every whisper

Of every waking hour

I’m choosing my confessions

Trying to keep an eye on you

Like a hurt, lost and blinded fool, fool

No, Ralphe, díky, ale nevím, jestli mě to víc uklidňuje, nebo rozrušuje. Každopádně jsem už i já řekl příliš 🙂

Napsat komentář