Interactive Brokers ztrácí pro Evropany vysokou garanci. Co dál?

Vystoupením Velké Británie z EU ztratily brokerské společnosti registrované v této zemi licenci k poskytování služeb pro Evropany. Pro klienty Interactive Brokers to bohužel znamená konec významné americké garance SIPC brokerských účtů do půl milionu dolarů, kterou nahrazuje evropské schéma se stropem 20 tisíc EUR. Pro mnoho investorů je to nemilá zpráva a zjišťují, že řešení budou nesnadná. V tomto článku situaci shrneme, zamyslíme se nad významem garancí a nastíníme možnou cestu ven.

Svůj básnický rozhovor s Arthurem Rimbaudem začíná Karel Kryl ve svých Zbraních pro Erató známým Arthurovým citátem: “Svůj kapitál mám k dispozici a bude mi uvolněn, kdykoli budu chtít.” Naopak poslední verše básně připomínají, že “žiješ-li ve strachu, zmizerníš ten střípek věčnosti, jež bůh ti poskytl k životu.” Oba básníci to samozřejmě mysleli jinak, ale my si v těchto hláškách můžeme najít ukázku typických protichůdných myšlenek v mysli přemýšlivějšího retailového investora. 🙂 Na jednu stranu si uvědomuje, že celý svůj kapitál odevzdal do správy jedné nebo několika firmám a že jeho uvolnění zpět do jeho rukou je jen jeho nárok, ale ne jistota, a na druhou stranu tuší, že sžíráním se tímhle principiálním investičním rizikem svůj život kvalitnějším neudělá. A to má být přece smysl investování. Vyhodnocování a kontrola rizika spojeného s brokery a investičními účty je už prostě součást boje mezi armádou starostí a radostí, které člověku investování přináší.

Bylo to tušit už krátce poté, co Británie opravdu z EU odešla bez naděje na dohodu. Interactive Brokers (IB) jsme si ale přesto zakládali s logikou z předchozího článku v zádech: potřebujeme dalšího brokera na diverzifikaci a zároveň se výrazně hodí takový, co má štědřejší (a hlavně funkční, jak ukazuje vyrovnání klientů Lehman Brothers) kompenzační schéma než to evropské (20 tisíc EUR). Ti z vás, co jste také jeho klienty, jste jistě dostali mail, ohlašující přesun investičního účtu z UK do jedné z jejich nových poboček v Irsku, Lucembursku nebo Maďarsku (nás Čechy skoro jistě čeká ta poslední možnost). Odpověď na mojí okamžitou otázku Co bude s SIPC garancí? následovala ve FAQ na jejich stránkách:

Pád garančního plnění z půl milionu USD na 20 tisíc EUR je nepříjemný. Jak jsem zjistil, nejen pro nás, ale také plno dalších investorů diskutujících na redditu, Mustachian Post, českém P2P fóru (ve více tématech) a jinde. Jelikož tento článek plánuji jako kratší update toho předešlého, pojďme mých pár úvah a řešení projít svižnějším tempem.

Kdy je velikost garance věcí k řešení?

Tady je potřeba udělat jasno v nepřehledném mentálním terénu. Obecně se v diskuzi nad bezpečností velkých brokerů objevují různé postoje od velice benevolentních (“Neumím si pád velkého brokera představit, jen ztrácíte čas.”) až po velmi konzervativní (“Je to sakra podstatné téma, bro.”). Všechny tyto názory můžou být velmi opodstatněné, záleží na kontextu.

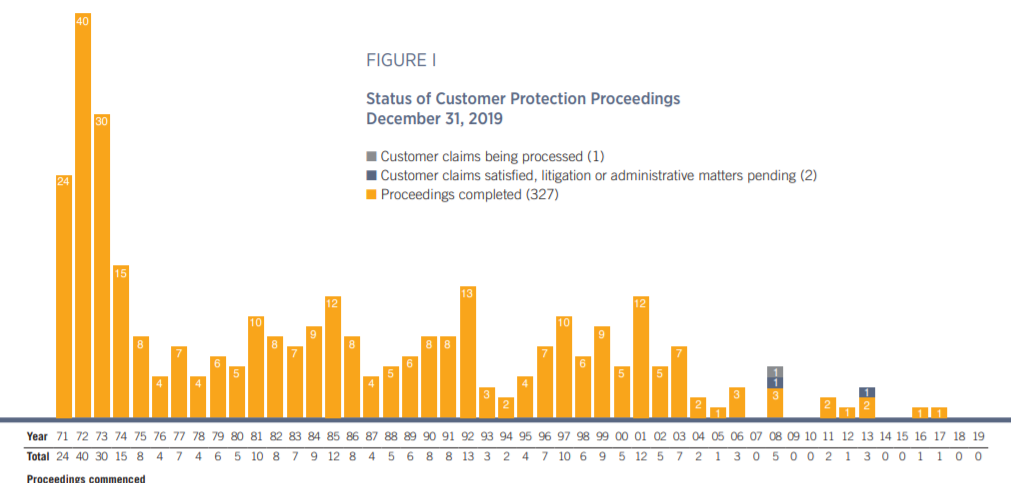

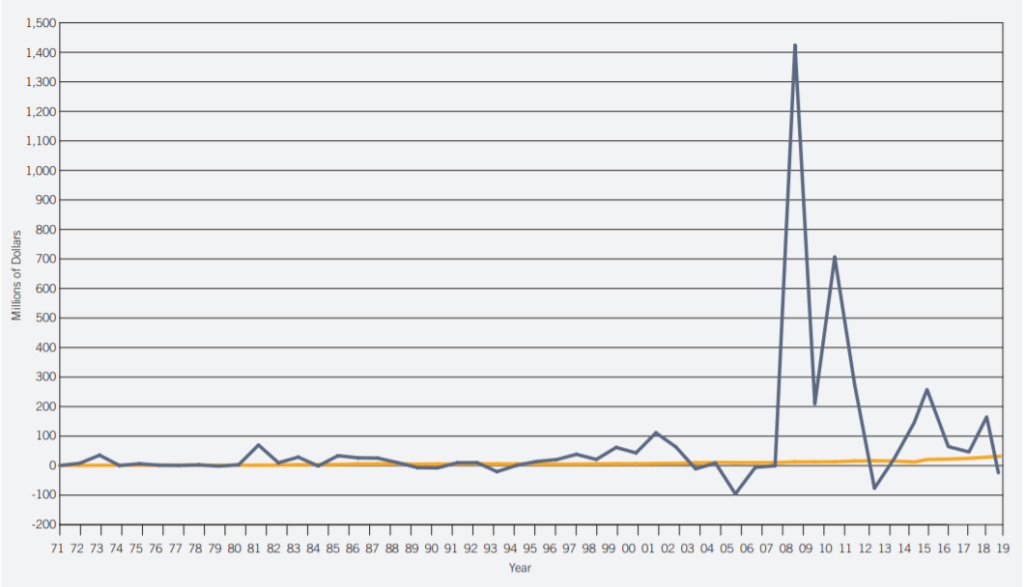

Budeme se teď bavit o velkých, zavedených a seriózních brokerech (o žádných jiných by dlouhodobý investor neměl ani uvažovat). Všechny tyto firmy jsou silně regulované, auditované a drží odděleně aktiva klientů od svého businessu. Jde opravdu o relativně bezpečný terén. Podobně jako letecká přeprava. Létání by byla velmi riziková činnost, pokud by nebyla tak extrémně regulovaná. Proto je let na Floridu bezpečnější záležitost než jízda po D1 z Prahy do Havlíčkova Brodu. Ale přesto letadla padají. Stejně tak i brokerské společnosti a investiční banky padají a zanechávají po sobě klientům, státům nebo kompenzačním schématům mnoho škod. Podíváme-li se do reportu SIPC, hlavního kompenzačního schématu v USA, za rok 2019, skoro každý rok je nějaký případ k sanování:

Sice klesající tendence, ale stále skoro každý rok nějaké případy. A to i bankroty velkých a zavedených hráčů (Lehman Brothers, MF Global nebo Bernard L. Madoff Investment Securities). Zároveň objem plnění občas nehezky exploduje, např. v krizi z roku 2008, ale i pozdější roky:

Výsledkem je, že riziko neschopnosti brokera vrátit můj kapitál nedokážu já osobně nijak vyhodnotit. A to mě trochu znervózňuje. Co ale vyhodnotit lze, je dopad takové neschopnosti na investora. Onen kontext.

Investor s kapitálem v několika desítkách tisíc euro je pravděpodobně s evropským garančním limitem 20 tisíc EUR v klidu. Ztráta bude kompenzována z velké části. Navíc se dá čekat, že investor s takovým investičním účtem bude mít i jiný kapitál alokovaný jinde. Nemovitost, bankovní vklady, ale třeba i dobrou práci, rozumný státní důchod a děti 🙂 Ztráta z pádu brokera by byla bolestivá, ale život by se nezhroutil.

Představme si ale opačný pól: mladého investora, co opravdu usiluje o zmiňovaný FIRE. Američané odchází do finančního důchodu při dosažení účtu cca 1 milion USD. Řekněme, pro jednoduchost, že náš český FIREista dosáhl na 1 milion EUR, sekl s prací a věnuje se skládání oper a vedení kroužku českých amatérských astronautů. Celý, nebo skoro celý jeho kapitál je v koši titulů u jednoho brokera. Garance postihuje jen 1/50 z portfolia. Ztráta 98% portfolia by pro něj byla devastující a jeho život by se radikálně změnil. Musel by si najít co nejlépe placenou práci, aby dohnal a zajistil snesitelný státní důchod. Musel by se přestěhovat do velkého města, platit vysoký nájem (nemovitost nevlastní), připadal by si asi jako dvacátník na začátku své finanční cesty. Takový investor se na riziko pádu brokera dívá úplně jinak, je spojené s existenční otázkou.

A pak je tu ten šedý prostor mezi oběma póly, ve kterém se najde plno investorů. Jak ti se na to dívají? Není to snadné rozhodnutí. Zmíněný benevolentní postoj říká: riziko je malé a jsou tu větší rizika, konzervativní postoj tvrdí: mám v sázce příliš mnoho, i malé riziko mě zneklidňuje. Jsou to dvě misky stejných vah. Nevyhodnotitelné závaží rizika vlevo a hypotetická představa budoucího života vpravo. No potěš 😀

Mitigace rizika aneb tak snad něco dělat de, ne?

Řešení jsou dvě a to celkem klasická a bezbolestná (bolestivá je jen ta rozvaha a osobní rozhodnutí). Diverzifikace a dostatečná garance. Nejlépe kombinace obojího.

Diverzifikace, tedy rozprostření portfolia mezi více brokerů, je časem ověřený přístup. Nejen že ředíte případnou ztrátu, pokud by se s jedním brokerem něco stalo, ale také zvyšujete souhrnnou garanci pro váš kapitál – limity se vztahují jen na jednu danou firmu nebo účet. Kombinací třeba tří největších uznávaných evropských brokerů můžete zvýšit garanci na 60 tisíc EUR. Zároveň tím řešíte nepříjemnou situaci, kterou garance sama vyřešit nedokáže: pokud broker váš majetek nebude schopný vydat, sanace je běh na velmi dlouhou trať (například kauzy z pádu Lehman Brothers z roku 2008 se [téměř] kompletně vypořádaly až tento rok). Pokud s penězi z investičního účtu počítáte, třeba pro finanční důchod, jste v kaši.

Ještě jedna poznámka k diverzifikaci. Představte si, že najednou vlastníte 125 mil. korun a chcete si je jenom vložit na bankovní účet. Opravdu byste si jenom došli do Monety zřídit osobní účet a všechno nahráli tam a šli se v klidu vyspat? Jde o stejný poměr vůči pojištění vkladů jako ten milion dolarů na investičním účtu Degira v příkladu výše. Diverzifikace je přirozená věc a neměla by se podceňovat ani u brokerů.

Přidat k diverzifikaci i dostatečnou garanci může být problém. Pokud máte portfolio výrazně přes 100 tisíc EUR (dobře ty!), otevírání účtů v EU asi není tou cestou. Zbývá vám pouze poohlédnout se jinde. Například Švýcarsko má garanční limity vyšší – Swiss Financial Market Supervisory Authority vyžaduje ručení do výše 100 tisíc CHF (~ 92 tisíc EUR)! Na druhou stranu Swissquote je relativně drahý špás, teda Spaß. Británie reguluje trh pomocí Financial Conduct Authority na 85 tisíc liber, tedy podobnou garanci za nejspíše i rozumnější poplatky. No a Amerika je kapitola sama pro sebe.

Náhradní US broker, co umí vše?

Hledání náhrady za IB bylo jako hledání sv. grálu. Naprostá většina amerických brokerů (tedy s vysokou SIPC garancí 500 tisíc USD), umožňující otevření účtu i evropským klientům (a že jich není moc), nabízí přístup jen na US trh. Pokud chcete investovat do ETFek, nákup těch amerických vám zakazuje regulace EU a evropské zase nenabízí broker. Navíc bývá značný problém s levným převodem peněz z EU nebo CZ, protože dolary. Touto selekcí tedy vypadly známé společnosti jako Tradestation, TastyWorks, Charles Schwab, FirstTrade nebo ChoiceTrade.

Některé jiné mezinárodně působící společnosti nabízejí účty u svých poboček mimo US a tedy i jejich garanční schéma – např. zmíněný Interactive Brokers (nově EU) nebo Tradestation Global, introducing broker pro IB (doposud UK, nově nejspíš EU).

! Update, 25. 11. 2020 ! Diskutující pod tímto článkem (Moneyo a Petr, díky!) přišli na to, že broker uváděný níže sice opravdu umožňuje otevření účtu z ČR, ale bohužel od ledna 2021 snižuje pro Evropany garance na 20 tisíc EUR. Je to nejspíš kvůli IB, který poskytuje technickou realizaci obchodů. Možnosti, jak situaci řešit, se tedy dál zredukovaly – zůstává nám široká diverzifikace přes mnoho brokerů, nebo zkusit ještě brokera TradeStation, který by měl stále umožňovat nákupy amerických ETF pro evropské klienty. Ale otázka je, jak dlouho a zda je to vůbec pravda. Pokud byste měli nějaký postřeh k této zapeklité problematice, určitě neváhejte se podělit.

Když už jsem přijímal porážku, narazil jsem na Zacks Trade (recenze). Jako jediná společnost splňuje všechna kritéria a zatím jsem nenašel žádný větší problém. Posuďte sami:

- regulace na US trhu, členství v SIPC, garance 500 tisíc USD akcie (250 tisíc USD cash)

- nabízí přístup na světové trhy, přesněji 72 burz a 13 000 ETFek (srovnej 78 a 13 000 u IB)

- snesitelná poplatková struktura – přibližně 2× (US akcie) až 3× dražší (Německo) než IB; pro dlouhodobého investora to není nejpodstatnější parametr*

- žádný poplatek za neaktivitu (inactivity fee) – na rozdíl od IB (10 USD/měs. při PF < 100 tisíc USD), 1 výběr měsíčně zdarma (jako IB)

- snadný převod peněz i z Čech v CZK – využívají struktury od IB, takže třeba CZK nebo EUR se posílají na bankovní účty v Čechách nebo SEPA platbou v rámci EU

- ačkoli nenabízí Forex, lze směňovat měny za rozumné kurzy (ale přiznám se, že jsem to nestudoval, protože se dají nahrát rovnou eura)

- realizace tradů pomocí struktur od IB

* Uvěďme příklad německé burzy XETRA. Zacks účtuje za nákup 0.3% z objemu, minimálně 12 EUR. Zní to docela hrozivě, například Lynx má 0.1%, min. 6 EUR, Degiro i IB jsou ještě levnější. Ale je třeba uvažovat v dlouhodobém trendu. Pokud nakoupíte za 4000 EUR a více, pak poplatek roste proporčně velikosti nákupu. Pokud akcii nebo ETFko nakoupíme, držíme 10 let a poté prodáme, celkový náklad na komisi je 0.6%, tedy ~0.06% ročně. Při držbě 20 let je to jen ~0.03%. Jakákoli fluktuace směnného kurzu nebo TER ETFka mívá dramaticky větší dopad.

Samozřejmě, najdou se i problematické body jako nekótování na burze nebo nevlastnění bankovní licence. A nenabízejí Forex, CFD, Futures, Crypto – což je tedy v mém pohledu spíš výhoda 😉 Tak jako tak, neříkám, že je to nutně broker snů, ale prozatím v mých očích má šanci situaci řešit. Ještě to chce trochu projít, ale vypadá to, že jsme našli našeho 4. brokera. A vám to snad dalo nějakou inspiraci 🙂

Pozn. pod čarou: Dostal jsem od vás pár mailů s dotazy, jestli jsem přestal psát blog. Nemám v úmyslu blog nijak rušit, ale nějak se mi nedostávalo času a upřímně – energie zapisovat rozmyšlené věci na web. Investování je holt “pasivní” a někdy mě to trochu dohání. Tak snad se tu brzy objeví chystaný článek o investicích do realit 🙂

Já mám tedy jako hlavního brokera Tastyworks a naopak využívám levných nákupů a vklady dělám jen 2x-3x ročně. Jinak by to chtělo aktualizovat nákupy do portfolia, byl jsem docela zvědavej 😉

Zdar, Tastyworks je určitě super na americké akcie, bohužel nenabízí vstup na evropské burzy a ETF. Jinak aktualizace PF je v procesu 🙂

Popravde jsi me trochu znejistil. Stale jsme veril evropske regulaci a ze zainvestovane penize v akciich jsou u brokera vicemene v bezpeci. Asi bych si mel nastudovat, co se delo, kdyz nekde padal broker.

Pro CR akcie to je prece jen snazsi, centralni depozitar. Mozna zvatim, zda jednou za cas neudelat investici pres nejakou ceskou banku, tem prece jen vcelku verim.

Prece jen otvirat pro kazdych 20k noveho brokera je vcelku otravne. 🙂

Neber to tak, že bych tvrdil, že peníze u brokera nejsou v bezpečí. Otázka je, jak velké to bezpečí je v porovnání s tím, co máš v sázce. Po krizi v r. 2008 se zvyšovalo zajištění vkladů u bank z důvodu, aby lidi bankám víc věřili. Brokeři mají zajištění v Evropě výrazně nižší, přestože někteří rozhodně nemají reputaci velkých bankovních domů. Situaci kolem pádu brokerů a tím, jaký vztah má k problematice uskladnění akcií v centrálním depozitáři, jsem rozebíral v minulém článku. Obdoby centrálních depozitářů jsou ve všech státech, rozdíl je v tom, zda jsou akcie na sběrném účtu brokera u depozitáře, nebo na individuálních klientských účtech u depozitáře. Pokud máš např. Master účet u Fio (pro dividendy nemusíš do banky), pak je situace identická jako třeba u amerických akcií nakupovaných přes Degiro. Viz třeba můj komentář na P2P fóru.

Zdravím, na druhou stranu pokud bych mel přes FIO vyjednané ukládaní akcii u depozitare (centralni depozitar papiru) tak jsem v pohodě ne?

Jen mam pocit že se to tyka pouze ceskych akciich. Nejsem jsi jisty.

Jak se to vezme. Já to tak třeba mám, české akcie jsou evidované u depozitáře na mé jméno. Takže v případě krachu Fio je majetek zřetelněji oddělený (tvrdí to i sama Fio banka zde v odstavci III.6). Ale například před zpronevěrou tě to neuchrání. Vždy máš s brokerem podepsanou smlouvu o tom, že může dělat operace tvým jménem – nakupovat a prodávat pro tebe akcie.

Mimochodem, pokud se mluvi o vyuzivani blockchainu na kazdou blbost, tak zrovna tady by se to hodilo vcelku dost. 🙂

Jo, úplný souhlas. Z toho mála, co o block-chainu vím, tak potvrzování transakcí a vlastnictví titulů na kapitálových trzích je opravdu uvažované jako možné smysluplné využití téhle technologie. Zpráva např. zde nebo zde.

Zackstrade bohužel neakceptuje zákazníky z Česka. Zkoušel jsem se registrovat a bohužel.

Tak to je velmi nepříjemná a důležitá zpráva. Podle všeho to mělo fungovat, ale registrovat jsem se ještě nezkoušel.

Naopak zkouším teď tastyworks a vypadá to dobře. Založit účet lze bez problémů z Česka, poplatky za nákupy vlastně nulové, deposity zadarmo. Problém trochu je s výběry, ty jsou pro international za $45.

Díky za info, na americký akcie určitě super!

Ja to dnes řešil se Zackstrade a účet otevřít jde, ale bohužel budou od ledna také nabízet pojištění jen 20 000 eur. Je to také prostě opět Interactive Brokers. Šel bych do Tastyworks, ale bohužel obchoduji pres firmu a firemní účet u nich založit nejde. Účet už mám hodně velký, tak nevím jak to vyřešit.

Díky! To je podstatné zjištění – přidal jsem update do článku. Upřímně, už také nevím, jak to řešit, vypadá to, že se budeme muset s malým krytím asi smířit a přidat ho mezi rizika investování. Na rozdíl od některých investorů, já tohle riziko považuju za důležité zohledňovat.

Zkoušel jsem se registrovat u Zacks Trade teď v lednu 2021. Po zadání residence Czech Republic to napíše: “The selected residence is not accepted by this broker”.

Snažím se najít potenciální náhradu za IB hlavně pro možnost levné měnové konverze (včetně možnosti poslat si někam jinam nejen CZK, ale i USD nebo EUR, což např. Degiro neumožňuje). Na IBCE (Maďarsko) mi vadí hlavně zvýšené riziko, že dříve nebo později tam může nastat nějaký černý scénář, pro který sebevyšší příslib plnění nic neřeší. Rád bych si IB dlouhodobě nechal jako levnou “směnárnu”, ale bohužel nutnost držet tam buď nad $100k, nebo platit $120 ročně za neaktivitu, je problém. Jako možné řešení mě napadl Lynx, ale nevím, jestli by mi umožnili založit u IBIE (tedy v Irsku) nový účet a případně si tam pozice přesunout, abych je nemusel prodávat a danit. Zatím o žádném jiném brokerovi s podobně výhodnou měnovou konverzí nevím. I XTB je pro mě zklamání s jejich 0.5% poplatkem.

Ano, situace je nepříznivá. Jako dobrá náhrada za IB by mohli být nějací jeho introducing brokeři, kromě Lynx jde o levnější variantu TradeStation Global, ale otázka je samozřejmě, pod jakou pobočku IB by vás zařadili. Navíc otevírání účtů tam je teď na čas omezeno, jak jsou zmatky kolem Brexitu. Ale já dalšího brokera budu otevírat právě TSG.

OK, díky za tip.

LYNX používám. Pokud vím tak všichni jejich klienti jsou pod IBIE

Tema me zaujalo, ale priznam se, ze bych ocenil trochu vysvetleni. Neni mi to jasne. Zkusim otazku zjednodusit pouze na muj pripad. Penize investuji pouze do akcii, resp. ETF fondu. Neuvazuji zadne financni derivaty jako CFD, forex ani jine “divoke” transakce.

Ziju v domneni, ze prostredky u brokera jsou v podstate techto dvou typu. Neco jineho jsou penize aka hotovost na investicnim uctu, ktere slouzi k realizaci samotnych obchodu. A neco jineho jsou jiz uskutecnene nakupy, ve kterych je hodnota urcena poctem akcii a jejich cenou.

Na jaky typ prostredku se podle vas vztahuje zmineny limit 20 tisic EUR?

Podle moji interpretace se limit vztahuje pouze na hotovost, ne oboji. Tzn. pro sebe jsem to prelozil na nasledujici: limit by me trapil v pripade, ze bych hodlal drzet vetsi objemy hotovosti primo na investicnim uctu brokera. V mem pripade na investicnim uctu drzim pouze cast hotovosti, zbytek udrzuji v bance v CR, kde je podle meho kryti do 100 tisic EUR (opravte me, pokud si to pamatuji spatne).

Tim samozrejme neodporuji, ze je z jinych duvodu, dulezite se zamyslet mit vicero brokeru. Pripad podvodu ze strany brokera, kdy by chtel pouzit moje prostredky z realizovanych obchodu take pro jednoduchost neuvazuji.

PS: Dekuji za blog. Sveho casu mi pomohl si utridit myslenky.

Podle mě se limit a garance vztahuje na neschopnost brokera a uschovatele cenných papírů dostát svých závazků ke klientovi. Ten závazek spočívá ve vydání hotovosti a cenných papírů, které pro klienta spravuje. V případě kolapsu brokera je většinou vše ok, jak peníze, tak akcie jsou drženy na sběrných účtech uschovatele. Nicméně je to právě broker, kdo pro klienta s akciemi i hotovostí manipuluje. Může je tedy hypoteticky zneužít, zastavit, nebo zpronevěřit. Garance se vztahuje na celý majetek, který svěřujete brokerovi do správy (tj. akcie i hotovost). Názor, že garance se vztahuje jen na hotovost, je mezi lidmi častý, ale je to nějaký hoax či co, protože všechny oficiální dokumenty mluví docela jasně (podívejte se třeba na odkazy v mých dvou článcích).

Mimochodem, pokud by garance byla jen na peněžní prostředky, nedávala by skoro žádný smysl. Většina majetku klientů u brokera je přece v cenných papírech. A akcie jsou stejně zneužitelné, odcizitelné jako peníze.

Mate pravdu. Lepe jsem prostudoval dokumenty ochrany. Limity se vztahuji pro cely “ucet cennych papiru”.

A prave ono pripadne zneuziti ze strany brokera z toho dela vetsi problem. Prilis jsem to tim zjednodusil.

Ad mimochodem) Garance na financni prostredky by mela take svuj smysl. Cast hotovosti se da drzet u brokera pro rychlejsi realizovani obchodu pri poklesech, napr. Cim vetsi investor tim vetsi hotovost. Takze, i kdyz chapu, ze vetsina portfolia to neni, tak nejaka cast to byt muze a ochrana mi prijde dulezita i zde. Samozrejme prit se, zda je ten smysl nejaky ci skoro zadny, nemusime.

Kazdopadne dekuji za postrceni spravnym smerem.

Pokud by to nekoho zajimalo a pokud jsou povolene odkazy v komentaruch, tak pro muj pripad jsem nasel dobre popsane info zde:

https://www.lynxbroker.cz/media/dokumenty/Protection-of-clients-funds-and-securities-version-07012020_CZ_final-cistopis.pdf

Není zač, on tenhle terén je opravdu matoucí. A díky za zdroj, hodí se!

Také řeším diverzifikaci Brokera… nemáte někdo zkušenost?

https://www.tradestation.com/ eventuálně https://www.tradestation-international.com/global/ – to je odnož IB

Osobní zkušenost ne, ale TSG je dobrá varianta pro získání služeb IB bez poplatku za neaktivitu. TS je ryze americký broker a má s tím spojené komplikace (obtížně se tam dostávají peníze, velký inactivity fee, pokud uděláš méně než 5 obchodů ročně).

Tak uz je k mani FAQ k presunu IBUK uctu do IBEU.

https://ibkr.info/node/3587

V tom FAQ se mimo jine presne pise, ze uz nebude fungovat SIPC ale Hundarian Investment Protection Fund. Neni tam sice limit pouze 20,000EUR, jak bylo avizovano ale 100,000EUR kryti. Nutno ale rict, ze 100 % je kryta pouze castka asi 2,700EUR a cokoli nad to az do tech 100,000 je kryte pouze 90 %.