FIRE! Do důchodu ve 40, nebo dřív

Finanční nezávislost, kapitálová renta, finanční důchod, pasivní příjem pokrývající životní náklady, život z dividend nebo prostě rentiérství. To jsou pojmy, které se často spojují s hnutím FIRE. Tento životní přístup ale obsahuje mnohem víc než jen investování na předčasný důchod. Pojďme se podívat, jestli je ta finanční nezávislost podle FIRU opravdu možná, co vlastně znamená a jestli či proč o ni usilovat.

FIRE je bezesporu jedním z těch opravdu zajímavějších fenoménů Mileniánů (pokud je ti pod 35, jsi to ty). Zkratka znamená Financial Independence, Retire Early, tedy Finanční Nezávislost, Časný Důchod. Obdobně po 20 sekundách na Googlu na vás vypadne hláška: “FIRE je ve zkratce o extrémním setření, investování a odchodu z práce ve 40.” 😕

Většina komentářů, článků a názorů na FIRE se zastavuje přibližně tady. No, upřímně řečeno, podle výše zmíněného bych se FIRU taky spíš vyhnul, možná by mě to i trochu znechucovalo a ani by mě nezajímalo, jestli je to blbost nebo ne. Stačí se trochu přinutit a dát tomu trochu víc času než přetlakoví youtubeři nebo finanční bulvár a vaše představa se může docela posunout. Podle mě FIRE charakterizuje spíš tahle hláška:

Práce je mnohem zábavnější, když za ni nedostáváš zaplaceno.

Parafráze Mr. Mustache

Dobře, tolik k počáteční motivačce. Tak si tedy pojďme projít, co tím myslím a také proč jsem se po dopsání článku rozhodl tenhle citát raději změnit 😉

Obsah

FIRE není pro každého, ale pro mnoho ano

Hlavní bariéra, pokud začnete číst o FIRU, spočívá v tom, že jedni vám tvrdí, že finanční nezávislosti, tedy stavu, kdy vám pasivní příjmy pokrývají všechny životní náklady a vy nemusíte aktivně pracovat, může dosáhnout každý, ti druzí zas, že se k němu reálně přiblíží jen opravdu vysokopříjmoví lidé. Pravda je samozřejmě někde uprostřed. Finanční nezávislost, alespoň částečnou a za 20 let, může získat nemalá část české střední třídy.

Životní přístup lidí usilující o FIRE se skládá ze tří ingrediencí:

- Musíte spotřebovávat méně, než kolik vyděláte.

- Přebytky musíte rozumně a disciplinovaně investovat.

- Musí vám to být příjemné.

Můžeme si udělat rychlý závěr: 1. nemám 200 litrů měsíčně, 2. nerozumím investicím, 3. setření a příjemné? – takže sorry jako. Zamyslíme se nad tím blíž.

“Nemám 200 litrů měsíčně.”

Na první pohled to opravdu vypadá, že musíte patřit do vysokopříjmové skupiny, protože čím větší přebytky, tím rychleji získáte důchod, a kdo jiný na to má prachy než IŤáci a zazobanci. Vtip je v tom, že nejde o absolutní příjmy, ale o to, jakou část platu ušetříte. Pokud vám to, co normálně měsíčně utratíte, vydá na příjemný život, ať už je to 10 nebo 100 tisíc, a stále vám něco zbývá, máte nakročeno ke splnění bodu 1.

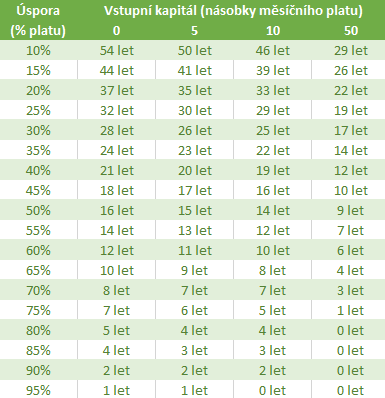

Samozřejmě záleží, kolik vám zbyde. Následující tabulku jsem spočítal pro různé měsíční úspory a vstupní kapitál v násobcích měsíčního platu, který chcete do portfolia přihodit, abyste FIRE uspíšili. Zkuste si najít svůj vlastní případ, za jak dlouho můžete dosáhnout FIRU.

Tabulka je spočítaná pro 5% cashflow výnos (dividendy, kupóny, úroky) s totálním zhodnocením portfolia 5% nad inflaci ročně a výběr v důchodu na úrovni cashflow, což je velmi realistické nastvení a zanechává velký prostor pro chybu. Vyplývá z toho například, že pokud ušetříte polovinu příjmů a přihodíte jednorázově 5 platů, máte FIRE za 15 let; pokud vám zbývá čtvrtina příjmů, ale nemáte nic našetřeno, dosáhnete důchodu až v opravdu důchodovém věku (ale budete k tomu mít státní důchod 🙂 ). Naopak pokud ušetříte dvě třetiny příjmů, tak do důchodu můžete jít za méně než 10 let, podle dodatečného kapitálu.

K podobným závěrům se dostává i Mr. Mustache na svém slavném FIREovském blogu, kterého jsem citoval v úvodu. A nebo si můžete udělat daleko sofistikovanější, těžkotonážní výpočet na stránkách níže.

Jak jste se mohli přesvědčit sami, hlavní parametr není výše platu, ale spíš poměr náklady/příjmy. Vše je samozřejmě mnohem jednodušší, pokud dokážete vydělávat hodně, zároveň vás ale jen lehce nadprůměrný příjem z hry o FIRE nediskvalifikuje.

“Nerozumím investicím.”

Na cestě k FIRU nemusíte být investiční génius. I když to tak nevypadá, investiční strategie není jádro FIRU, ty obtížné body jsou 1. a 3. Pravidelnost investic měsíčních přebytků vybízí k účinnému průměrování cen, mnoho lidí z hnutí to proto prostě neřeší a cpou peníze do nízkonákladových širokých ETF. Tato “pasivní” investiční strategie se stejně statisticky ukazuje jako jedna z nejúčinnějších, tak proč si zaměstnávat mozek něčím, o čem se přemýšlet ani tolik nemusí.

“Šetření není příjemné.”

Tohle je asi věc, která se mi na FIRU líbí nejvíc. Jde o životní přístup, ne o nějaký plán, jak zbohatnout a začít si užívat. Šetření a sebeomezení, které si nastavujeme podle bodu 1., není krátkodobé šílenství, během kterého je třeba zatnout zuby a přečkat ho. FIRE totiž designuje váš důchod na stejnou částku jako tu, se kterou při “šetřící” fázi musíte vyjít. Kdo by si tedy dobrovolně vybíral takový struggle na celý život? Jenom ten, kdo dokázal přepnout z nezřízeně konzumního života na skromnější. A to je ta pravá podstata FIRU. Uskromnění jako cesta k větší svobodě. FIRE odměňuje nikoli ty, kdo nekřesťansky vydělávají nebo kdo od malička radikálně investují, FIRE odměňuje ty, kdo dokáží být v dnešním rozežraném světě skromní.

Můžeme si vzít nás jako příklad. My jsme v režimu FIRE snad odjakživa a vděčíme za to asi naší výchově. Většina našich kamarádů a známých by utratila 100% našich měsíčních příjmů a asi by se nad tím ani nepozastavili. Nám místo toho přebývá 75%. Kolikrát o tom přemýšlíme společně, proč tomu tak je. Dostaneme se k tomu, že my si nekupujeme značkové oblečení a boty, ale většinou to z diskontů, nechodíme tak často do restaurací a místo toho si vaříme ze základnějších surovin (což bývá zábava a je to kvalitnější), nekupujeme si po cestě do práce kafe, protože si ho můžeme udělat doma nebo v práci, elektroniku si kupujeme, když se ta stará rozbije a nejde opravit. Ve výsledku tento vzdor konzumu přináší povznesení a radost, kterou nepochopí nikdo, kdo se ho dobrovolně částečně nevzdal. 🙂

Nehrajte si s ohněm! Kritika FIRU

FIRE se jako každý veřejně zformulovaný životní přístup dočkal řady kritiky. Mnoho z protiargumentů se váže k předchozím bodům a vychází buď z nedostatečného pochopení podstaty, nebo z nekompatibilnosti s centrální tezí o skromnosti (stačí si vyhledat “FIRE movement” na youtube a uvidíte rozhořčení lidí nad tím, jak si může někdo dovolit nechtít nový iphone nebo netoužit po sportovním/luxusním autě). A některé postřehy se samy vyvrací protipříklady z existující praxe, například námitka, že FIRE je jenom pro lidi, kteří (ještě) nemají děti (versus jeden příklad za všechny).

Z těch oprávněných kritik mě na světových fórech nejvíc zaujaly tyto tři:

- Spotřebovávání kapitálových investic na důchod bylo reálně testováno na klasicky na 20–30 let, nikoli na třeba na 60. Jak si můžete být finančně jistí, že vše bude fungovat i ve vašem věku, kdy už chyby v úvaze nijak nenapravíte?

- Odchod do důchodu například ve 40 letech je problematický lidsky. Ztrácíte pocit užitečnosti, kontakt s lidmi, nudíte se.

- Takový předčasný odchod z pracovního procesu je nemorální. Člověk by měl přispívat společnosti a produkovat nadhodnotu, dokud reálně může.

“Portfolio se po 60 letech zhroutí!”

Tohle je zajímavé, protože srdéčko každého statistika zaplesá. Tohle se přece dá historicky prozkoumat. Akcie jsou tu už dost dlouho na to, aby se na vše udělal back test.

Já ho tedy nakonec nedělal, poučil jsem se z předchozích výpočtů, které byly sice zábavné, ale stály mě strašného času. Na internetu lze najít opravdu seriózní interaktivní studie, kde si vše můžete prozkoumat a nastavit na svůj případ. Nejzajímavější se mi jevila historická analýza přes roky 1871 až do současnosti:

Na základě závěrů této analýzy pak autor extrapoloval chování vašeho hypotetického portfolia na celé dlouhé období FIRU:

Po našem prozkoumání si děláme závěr, že při rozumném a nepřepjatém nastavení finančního plánu by vše mělo vyjít s velkou rezervou.

“Odejdeš z práce a unudíš se!”

Ano, je to trochu parafráze na Viktora Dyka: opustíš-li mne, nezahynu, opustíš-li mne, zahyneš. Ale má to něco do sebe. Už jen proto, že statisticky naprostá většina lidí, kteří dosáhli FIRU, jsou velmi pracovití a po “odchodu” do důchodu stále pracují. Pracují většinou méně, s menším stresem, mají víc času na své blízké a dělají jen to, co opravdu chtějí.

Dokonce i hlavní persona hnutí, Mr. Mustache, v jedné ze svých přednášek říká větu, kterou jsem citoval na začátku článku. Pokud nepracujete pro peníze, pracujete pro smysl a pro zábavu. Pokud začnete být v práci nešťastní nebo přestane dávat smysl, můžete okamžitě zmizet, aniž byste si lámali hlavu. Nikdo vás přece neplatí, nemůže si tedy ani nárokovat loajalitu s nějaké instituci. Může se namítnout, že tohoto se dá dosáhnout i bez FIRU, prostě jen dobrou volbou pracovní pozice. Nemůžu než souhlasit a máte-li to tak, pak jste opravdu šťastný člověk 🙂

“Práce je morální povinnost!”

To je asi nejzajímavější argument, protože je vlastně úplně filosofický. Co a čemu jsme vlastně dlužni? Na a2larmu vyšel nedávno zajímavý článek o roli práce v současném životě. Shrnuje mnoho rizik, kterým jsme ve světě orientovaném na výkon vystaveni. A jsou to rizika relevantní. V nemálo z nich jsem se bohužel také našel.

Ale naše úvahy mohou jít ještě dál. Koncept práce v novém světě se filosoficky rozebírá už velmi dlouho. A nemyslím tím teď éru světa bez práce, která bude ležet na bedrech robotů, ale něco daleko původnějšího:

Člověk tu není pro práci, ale práce pro člověka.

Erich Fromm: Obraz člověka u Marxe

Původně jsem totiž začínal článek tímhle citátem, ale pak jsem od toho upustil – nechtěl čtenáře investičního blogu děsit tím Marxem. Ono je to ale bohužel trochu absurdní. Abychom se přiblížili Marxově humanistickému pojetí práce, která člověka povyšuje, emancipuje a vysvobozuje z pout rutinnosti a bezesmyslnosti, musíme se nejprve stát kapitalisty.

A nebo si počkat na robotickou revoluci. A nebo ještě lépe na Star Trek. Jak ale ukazuje tabulka z úvodu článku, ten FIRE bude asi rychlejší.

Děkuji za článek,

v podstatě čtu a hledám dost podobné věci. 🙂

Každopádně čeho se já bojím? Že dochází ve světě k velký změnám a že jsou důvody, proč prostě neočekávat výnosy, které dosahovaly akcie během posledních 100 let.

Pokud je k dispozici tolik kapitálu, že je cena peněz na mezibankovním trhu (EONIA) záporná, pokud nevěříme tomu, že stát (a dlužníci) má motivaci normalizovat tuto situaci, tak možná můžeme nabýt dojmu, že se cosi mění a že dlužníci možná budou mít navrch.

Nebyla spousta ekonomického růstu kryta rostoucí populací? Je jen otázkou času, kdy produktivní populace přestane přibývat.

Nejsem na křižovatce toho, jak moc se vlastně cítí lide dobře, když konzumují? Přijde mi, že v mém okolí se mění trochu nálada. Nový automobil není důvodem k úctě… A ty kola jsou proti nim tak levná. 🙂

Spousta starých a výdělečných odvětví jde do kopru. Banky a automobilky za dvacet let budou vypadat úplně jinak. Jasně, vznikají nové obory, ale stejně se docela bojím společenského posunu a disrupce, která nastane v důsledku slušně vycvičené neuronky. Už teď toho jde automatizovat mnohem víc než si normální člověk umí představit.

Zjevně se přebytek kapitálů odráží ve hmotných věcech (reality), asi není důvod, aby se odrážel i do akcií. Přece jen pokud máme aktivum, které nese alespoň něco, tak to je mnohem lepší než průměrný státní dluhopis.

Pardon za odkazy nepodložené poznámky. A rozumím, že nejistotu měli vždy všichni. Pěkný den.

Ahoj volnicko,

obavy k investování asi patří a každá doba má své fatální problémy. Od světových válek, hrozeb nukleární zimou po revoluce v ekonomikách. Aktuální monetární plánování mi takové vrásky nedělá – jeho absence vedla k ještě brutálnějším výkyvům ekonomiky. Automatizaci považuju za zdroj nové přidané produktivity se silou proměnit nejen zavedené ekonomické myšlení, ale také společnost a naše pojetí práce. Ale nepřijde mi, že by se kvůli tomu měly velké světové společnosti výrazně znehodnotit. Proč by měly?

Naopak jestli mě něco trápí, je to ekologický vývoj. Tahle síla má totiž podle mě amplitudu, která může tenhle svět úplně převrátit. V investování tyto scénáře neuvažuju, jakkoli se zdají být aktuální, protože se s tím z pohledu investora stejně nedá nic dělat. Lepší práci než investice pro svoje peníze stejně nemám.

Křivka akcií za poslední roky tvarem připomíná bublinu…. Osobně bych na akcie moc nesázel. Aspoň ne teď když jsou na vrcholu. P2p půjčky jsou daleko jistější. A doplnil bych to stříbrem. Za 40 let by mohlo mít velkou cenu.

Franto, děkuju za komentář i investiční tip. Ať se ti investice daří. 🙂

Ahoj Franto, každý to vidí jinak. Já věřím tomu, že právě investice do akcií – tedy firem je z dlouhodobého hlediska (min.10,15 let) tím nejlepším co můžeš se svými financemi udělat.

Proč to funguje 100 let a bude fungovat dalších 100 let je v tom, že tu jsou lidi – populace, která kupuje výrobky a služby těch firem, jejichž akcie si můžeme koupit. Jasně, těžko odhadnout jestli tu nějaká firma bude i za 10 let nebo 40 let a její akcie budou výše než dnes, ale když vsadis na průměr- tedy ideálně S&P500, nemůžeš šlápnout vedle, zvlášť za těch 40 let je to bomba v případě složeného úročení.

A je to vidět u W.Buffetta : v investicích je důležité být uvnitř kruhu a tím kruhem je těch 500 nej firem v USA, kde sazis na celou Ameriku nebo si vyber ETF, kde budeš sázet na celou Evropu . Každému co vyhovuje více.

P2P mohou fungovat jako doplněk, také něco mám, ale firmám věřím více. Dokud budou lidi, budou tu firmy pro jejich potřeby.

Zlato a stříbro minimálně, negeneruji žádný zisk a dlouhodobě jejich výnosnost je slabá.

BTC je ruleta, když si ji chceš zahrát, máš možnost. Buď padne červená nebo černá.

Ahoj Skejwi, díky za skvělý článek. Máš tam špatný odkaz na a2larm. Chybí ti na začátku URL “h”. Správný odkaz => http://a2larm.cz/2019/10/kdyby-se-zivot-tocil-jen-kolem-prace-stal-by-vubec-za-to 😉

Díky! Opraveno 🙂