Ohlédnutí za rokem 2025, za tím zlým i dobrým, co investičně přinesl. A kromě výkonnosti našeho portfolia se podíváme i za důvody, proč byla na blogu letos tak malá aktivita.

Podzim nad hlavou a kůra stromů je mokrá, až je problém se udržet. V dálce tiše hřmělo, ale bylo to víc tušení, než ozvěny skutečného. Toto známé nehybné napětí ve vzduchu, klidná předzvěst čehosi, mi svíralo žaludek. Ale Jim se samozřejmě smál. Vždycky se smál, když vyprávěl vtipy, které sám vymýšlel. Čím pozdější večer, tím byly hloupější.

Seděli jsme na jedné větvi a já poslouchal jeho vtipy a občas se taky smál a občas mžoural k obzoru.

Můj finanční X mi často připomíná úvodní scény z románu Raye Bradburyho Tudy přijde něco zlého (Something wicked this way comes). Ke chlapcům hrajícím si v listopadový podvečer přijde prodavač hromosvodů a přesvědčuje je, že se blíží strašná bouřka a že potřebují jeho produkt, dřív než bude pozdě. Že dokáže předpovědět, do kterého domu blesk uhodí, a že cítí, že to bude právě ten Jimových rodičů.

Jakkoli Bradbury používá prodavače jako metaforu něčeho jiného, už se té představy asi nezbavím: že je (nejen česká) investiční mediosféra plná takových prodavačů, co potřebují bouřku, která nepřichází. Ať už tvůrců obsahu nebo tvůrců produktů, které jsou na schopnosti předpovídat údery blesku postavené. A tak i tentokrát přecházíme z roku 2025 do roku 2026 s pocitem v žaludku, že přece tudy někde musí přijít něco investičně zlého.

Stejně jako předchozí rok.

A rok předtím.

To zlé roku 2025.

Nechápejme se špatně: každý rok přinese něco „zlého“, jenom je to něco jiného, než se čekalo. Ostatně, jakkoli to nejde dokázat, všichni víme, že investiční predikce bankovních domů (pro rok 2026 čekají výnos 3–17%, můžete si vybrat) jsou ve skutečnosti financované mocným astrologickým lobby, aby horoskopy vedle nich nevypadaly tak nepřesně. Na příkladu cílových cen pro ČEZ se mi to před časem podařilo ukázat, a to za cenu až nesmyslného úsilí, které do toho už nikdy nemíním znovu vkládat 😀

To „zlé“ v roce 2025 přišlo ze strany, kde to opět nikdo nečekal, ale čekat jsme to měli všichni. Že by se USA snažili podlomením mezinárodního obchodu oslabit svoji roli ve světě, se jevilo mimo možnosti představitelného, dneska už ale takový svět akceptujeme. Svět, ve kterém závažná politicko-ekonomická iracionalita je dnes, na začátku roku 2026 něco docela normálního.

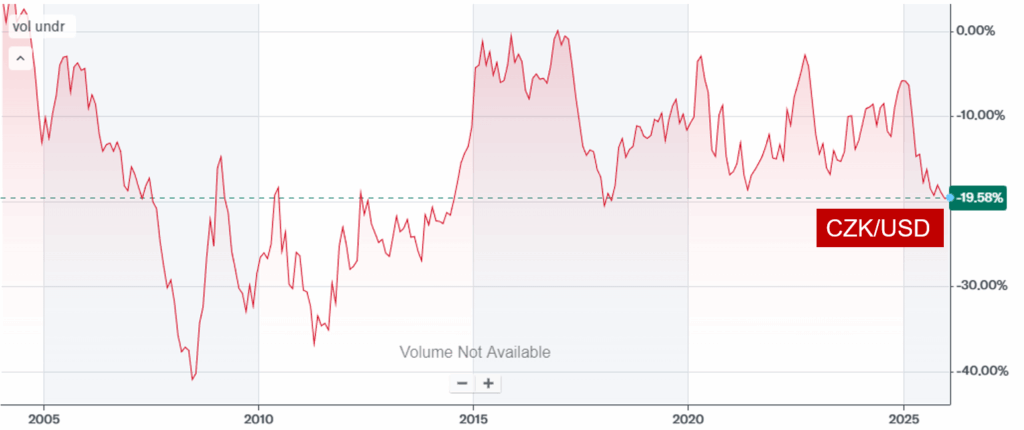

Dramatické oslabení dolaru v průběhu roku a možnost, že je tento nový stav na dlouhou dobu novým paradigmatem, mě na jaře docela rozhodily, jako asi mnoho z vás. Konec konců, rok 2025 vymazal přes 15% hodnoty portfolií exponovaných do USD. Byl to tak po dlouhých letech nový test emocí. V našem případě naštěstí nevyústil v žádnou dramatickou změnu portfolia nebo chování. Postupem roku jsme novými vklady a plánovanými odprodeji snížili přímou expozici do indexů USA ze 70% na 60% akciových investic, abychom snížili přímou vazbu na dolar. Zároveň plánujeme úvěr v EUR, kterým chceme posílit expozici do středoevropských měn.

V takových situacích je dobré vidět věci v širším kontextu. Za poslední dvě dekády udělal měnový pár USD/CZK hodně pohybů, mnoho z nich bylo i významnějších než to, co se stalo tento rok. Jasně, je to už významný posun, ale ne absolutně nevídaný. I kdyby šlo o permanentní oslabení dolaru vůči ostatním měnám, nejde (zatím) o extrémní drama, které by mělo šanci vymazat mnohaleté zisky.

Zároveň existuje i méně katastrofální pohled na dolarovou situaci: oslabení dolaru sice vedlo k depreciaci našich portfolií amerických společností, ale zároveň vytváří určitou konkurenční výhodu zboží a služeb, které s cenovkou s USD světu prodávají. Vyšší ziskovost může vést ke kompenzaci tohoto efektu – a podle základní investiční teorie také v globalizovaném světě vede (J. Siegel: Investice do akcií, běh na dlouhou trať). Samozřejmě zůstává otázka, zda ten svět zůstane globalizovaný.

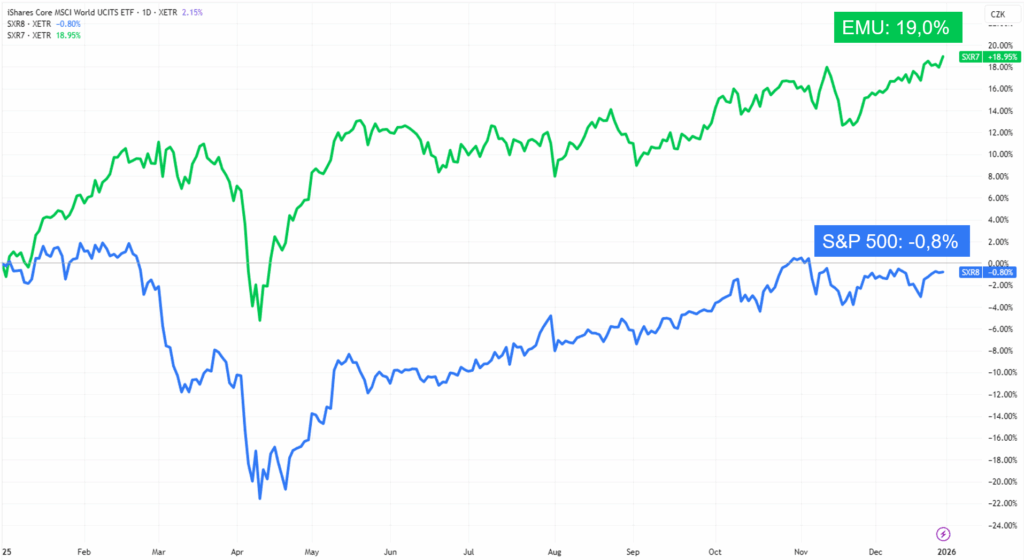

Protože další z investičně „zlých“ věcí, které s tím souvisí, je obecný Trump effect a jeho destabilizace globálního pořádku a klasického transatlantického předporozumění a souzvuku. Nejistoty nemají dlouhodobé investice rády, protože se mění zavedené pořádky a špatně se extrapoluje. Dobrou ukázkou tohoto efektu je snížení důvěry v americký investiční prostor a částečná rotace kapitálu k jiným oblastem, což hezky ukazuje výnos ETF evropský hospodářský prostor (EMU: 19% výnos v CZK) oproti ETF na S&P 500 (záporná nula v CZK), MSCI World by byl těsně nad Amerikou.

Obecně se proti nepředvídatelným efektům tohoto rázu dá bránit širší diverzifikací, ale všechny možné eventuality z logiky věci postihnout nelze. Našim akciovým investicím tedy trochu pomohla částečná expozice mimo USA (asi 30%, nyní asi 40%) – nesázeli jsme všechno na jednu indexovou kartu, obecně ale americký prostor opouštět nechceme, protože pořád musíme brát v potaz její dlouhodobý inovační potenciál.

To dobré roku 2025.

Uplynulý rok ale přinesl kromě těchto závažných, vnitřních proměn také mnoho pozitivního. Pojďme si trochu zklidnit hlavu pár obecnými momenty, které mi udělali investičně radost.

Odolnost trhů.

Při pohledu na graf vývoje hodnot hlavních indexů výše to vlastně vypadá, jako by se nedělo nic závažného v ekonomickém kontextu světa. Na to, že se dost možná začal proměňovat globální systém obchodu a politické vztahy mezi dlouhodobými ekonomickými póly světa, vlastně akcie skončily rok v průměru v plusu. Je to obdobný trend jako po otřesech s nástupem COVIDu a uzavření světového obchodu a narušení dodavatelských řetězců, stejně jako rychlá adaptace na inflační vlny po počátku války na Ukrajině.

Vše to naznačuje, že trh je stabilnější než hlásí spousta hlasitých kazatelů blížícího se rozkladu. Adaptace ekonomických procesů v období poměrně razantní změn je pro mě vlastně obdivuhodná a naplňuje mě jistým zdrojem klidu.

Od chvíle těsně před vypuknutím COVIDového propadu v únoru 2020 do současnosti, tedy za necelých 6 let, vynesla Čechovi investice do amerického trhu v české koruně a po zohlednění české inflace (!) 40% (5,9% ročně), do světového indexu 29% (4,5% ročně) a do Evropy 18% (2,9% ročně).

Pokud systematický, dlouhodobý rozmach ekonomik a kapitálových trhů nezastavilo dočasné uzavření průplavů, brutální inflace na základních komoditách ve vysokých desítkách procent, vysoká americká cla na všechno a na všechny, neoimperialismus velkých mocností, nebo uzavření populace v domácnostech na víc než rok, je to příklad mimořádné robustnosti.

Jasně, budoucí roky nám to ještě všechno můžou zpětně spočítat, ale tohle šlo říkat v každý moment historie. Já z toho celkově mám mírně pozitivní pocit.

České akcie.

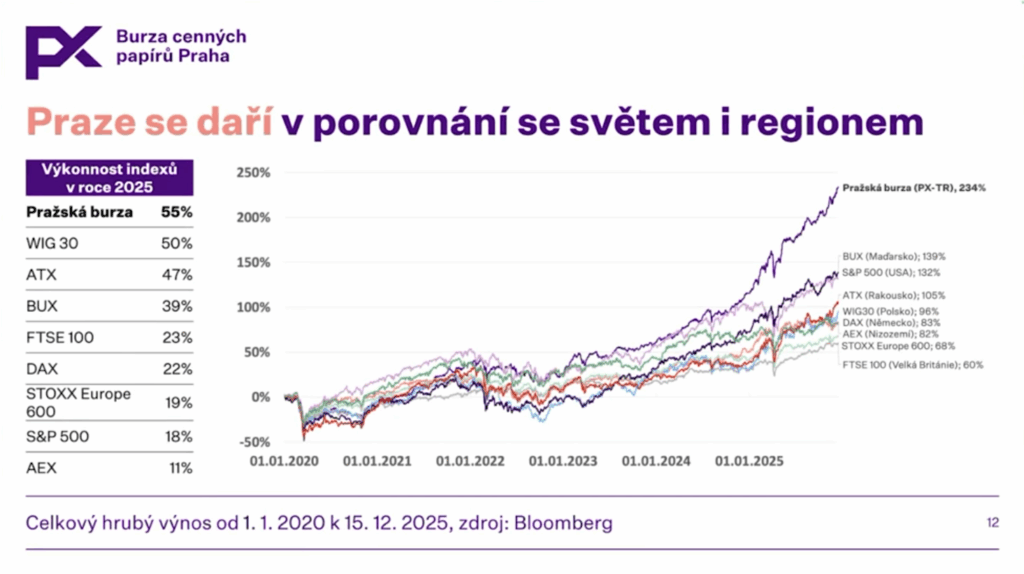

To, že české akcie v roce předvedly krasojízdu a doručily skvostných 55%, jste se asi díky silnému PR oddělení pražské burzy dozvěděli všichni a několikrát. I když musíme mít na paměti, že „index“ PX-TR je tvořen z více než 90% jen 5 (!) firmami – z toho 4 z finančního sektoru – a má tak blíž k vývoji akcie jedné firmy než celého diverzifikovaného indexu typu S&P 500, je srovnání s indexy zajímavé a ukazuje, že diverzifikace do českých akcií měla za poslední roky smysl. Pražské burze tento úspěch přeju, myslím, že si ho také dost odpracovala, a mám z toho radost.

Nicméně nezapomínejme, že pražská burza kvůli své malé velikosti v porovnání se světem a expozici do několika málo středně velkých firem trpí velkou citlivostí na vývoj ceny elektřiny (ČEZ) a ocenění bankovního sektoru (Erste, KB, Moneta, VIG). Proto jsme viděli od roku 2006 (spuštění PX-Total Return indexu) velmi dlouhé období bez výnosu prakticky až do 2021, tedy po dobu 15 let. Tento fakt jsem už v roce 2021 analyzoval. Nutno ale dodat, že od té doby se Praze velmi daří a za 4 roky dokázala tuto strašnou stagnaci docela kompenzovat.

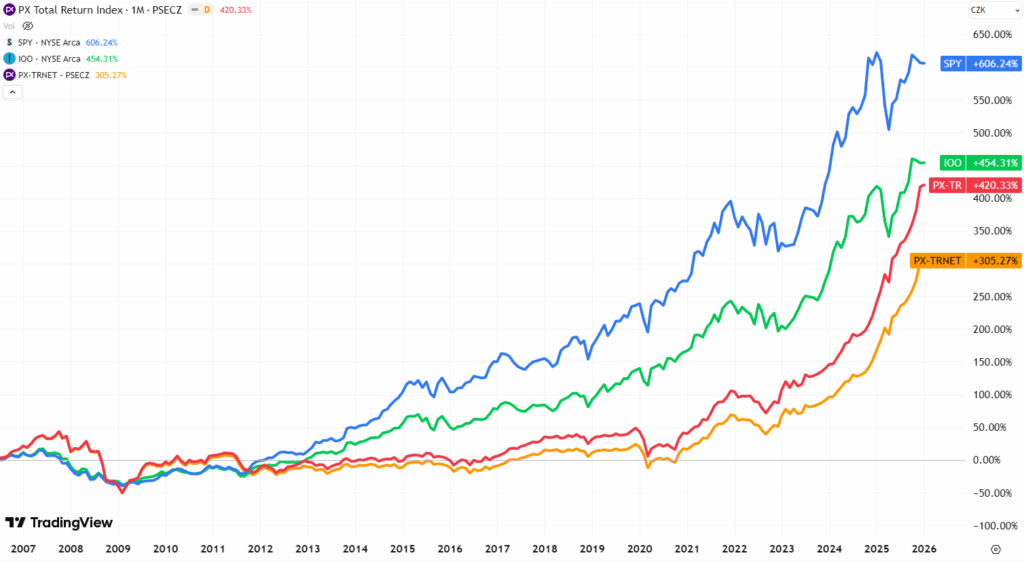

Níže vidíme srovnání vč. dividend a přepočtení do české koruny u ETF na americký S&P 500 (modrá, 606%), ETF na světové akcie (zelená, 454%) vs. české akcie bez daně z dividend (červená, PX-Total Return, 420%) a vč. daně (oranžová, PX-TRNET, 305%). ETFka uvádím bez daně, protože akumulační třídy (které nebyly od roku 2006 dostupné) umožňují se této dani efektivně vyhnout, u českých akcií to možné není (měli bychom brát v potaz oranžovou křivku).

My nadále udržujeme v českých akciích do 10% majetku. Dříve jsme byli exponovaní více, ale poslední roky jsme část pozic odprodali kvůli vlivu státu a přílišné velikosti jednotlivých akcií v majetku. Největší prodeje byly v polovině roku 2023, takže jak vidíte, ochudili jsme se o ten největší uplift českých akcií v historii 🙂 No, nedá se nic dělat, i toto je cena zodpovědné diverzifikace: směřování k průměru a osekání velmi záporných i kladných pohybů. V současnosti, kdy největší pozice (Moneta) dosahuje okolo 3,3% celého majetku, nám ale situace přijde příjemná.

AI.

Velmi pozitivní zprávou roku 2025 – i když už to začínalo být cítit předešlé roky – bylo potvrzení, že AI není jen dočasný módní výstřelek bez hlubšího dopadu, ale skutečný megatrend, který pravděpodobně změní tuto společnost způsobem podobným, jakým to udělal internet na přelomu milénia. To má silné implikace i pro nás investory, protože AI očekávání pohánělo růst tržní valuace mnoha zásadních firem a tím i světových indexů.

There has been a narrative out there that AI is coming for jobs, and that can create a lot of fear and anxiety for workers. We know that every time we have an industrial revolution, there are more jobs created than lost. [….] The challenge is not that there won’t be jobs. It’s that workers and their skills need to be quite different.

Carol Stubbings, Global Chief Commercial Officer, PwC UK

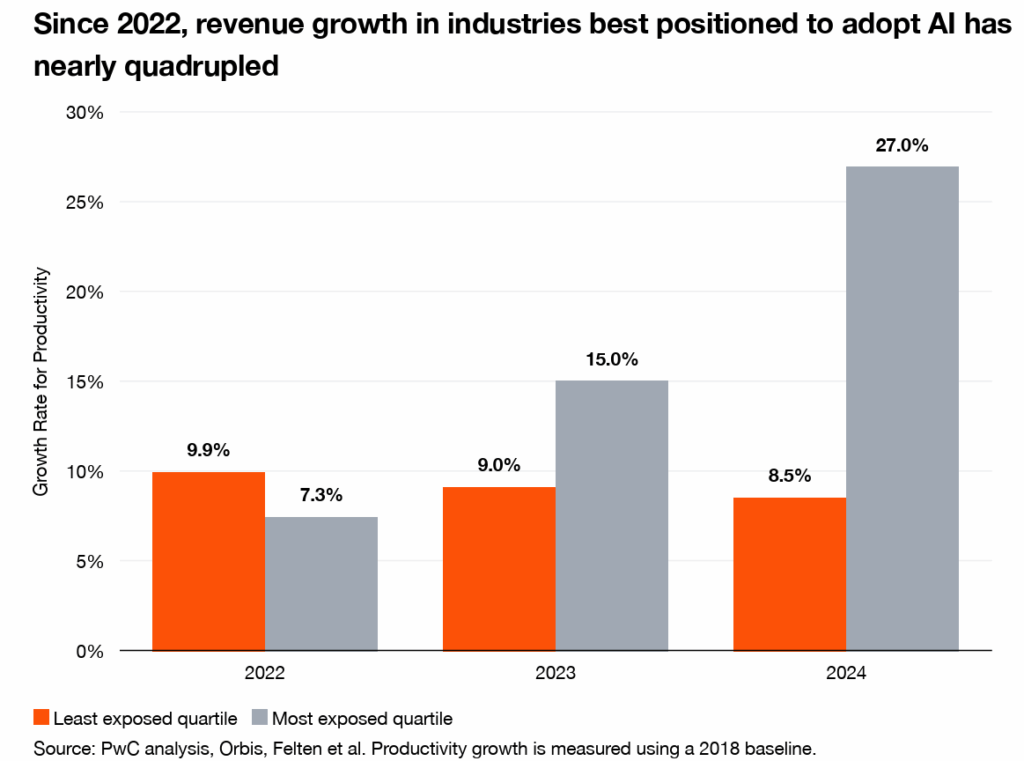

V roce 2025 vyšlo několik vážných studií o dopadu AI na ziskovost firem a produktivitu práce. Velmi zajímavá pro mě byla analýza PwC o vlivu AI na pracovní trh. Ta tvrdí, že růst produktivity, měřené jako růst tržeb na zaměstnance, se dramaticky zvýšil u firem, které využívají AI technologie nejvíce (Q1) a dosahuje trojnásobného růstu oproti těm, které ji využívají nejméně (Q4).

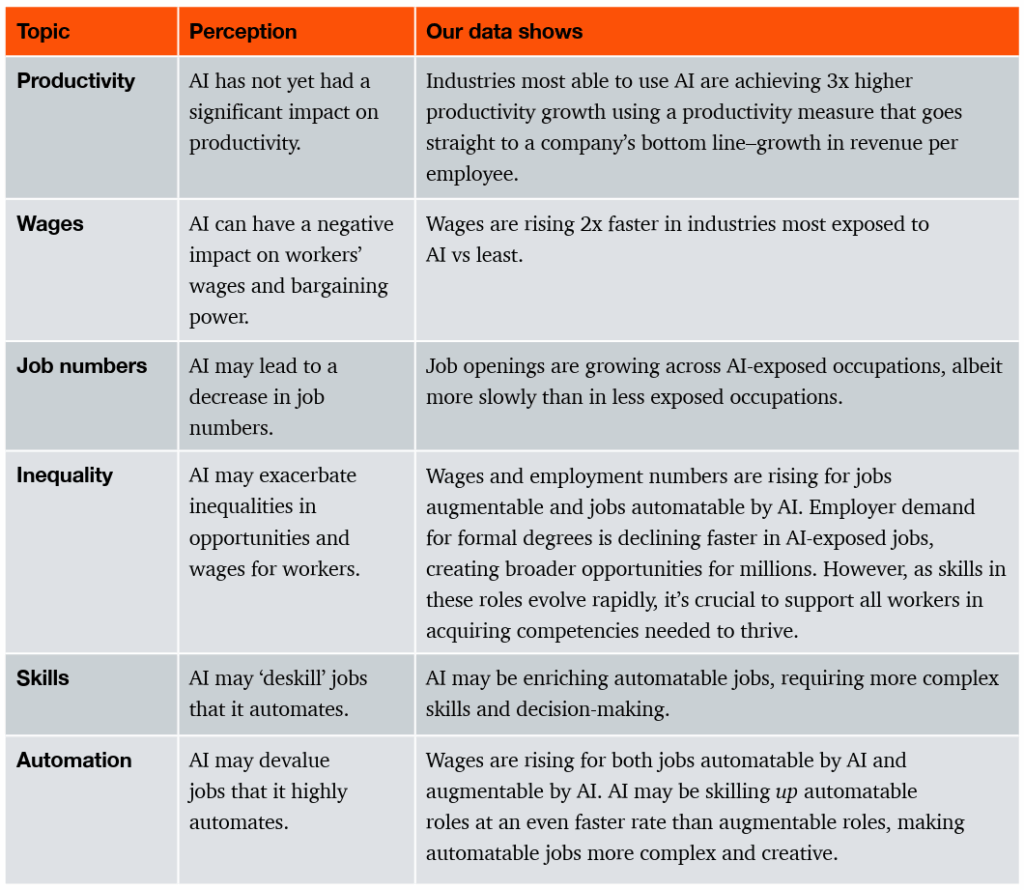

Analýzou tisíců typů pracovních pozic dospěli v PwC k přesvědčení, že mnoho mýtů kolem ohrožení trhu práce AI se ukazuje jako neplatných. To může řadu z nás uklidnit, ale má to také investiční konsekvence – je stále pravděpodobnější, že implementace AI modelů povede k vyšší prosperitě. Samozřejmě zde vynechávám otázku hrozby obecné AI pro naši civilizaci, která zůstává v mé mysli nepříjemně někde v pozadí.

Mýty, které PwC vyvrací, si můžete přečíst v tabulce níže:

Další studie tento pohled poměrně potvrzují. Za zmínku stojí velmi citovaná The state of AI in 2025 od McKinsey, která tvrdí, že většině firem, které se šetření účastnily, AI umožňuje přicházet s novými inovacemi s tím, že 39% firem reportuje jasný okamžitý dopad na zvýšení provozních zisků. Výroční studie Stanfordské univerzity shrnuje, že schopnosti generativních modelů rostou obřím tempem každý rok, velmi rychlou adopci těchto technologií v každodenním životě i podstatných odvětvích (medicína, doprava, …), cituje další studie dokládající silnou korelaci se zvyšující se produktivitou práce, dokládá, že AI modely se stávají stále levnější na natrénování a dostupnější pro nejširší veřejnost a malé podniky. Konkrétnější případová studie na dopad implementace MS 365 Copilot od Forrester zase reportuje ROI na úrovni několika stovek % takové investice a ušetření až 9 hodin práce na pracovníka měsíčně.

Jakkoli stále nelze vyloučit splasknutí nějaké AI bubliny z důvodu nesmyslného nacenění některých firem z oblasti AI, jisté už je, že budoucnost bude touto technologií určována a vítězové tohoto závodu získají hodně. Už i proto by mě nějaká ztracená dekáda kvůli přílišnému optimismu nad AI docela překvapila. AI už nyní generuje peníze a nejsou žádné známky vystřízlivění ze strany jejího využití.

Za mě skvělé zprávy pro nás všechny. Pokud potřebujete hromosvod, zde ho máte 🙂

Naše portfolio.

Aktuální metriky a vývoj našeho portfolia průběžně aktualizuju na speciální stránce, kde si vše můžete projít. Nyní se zaměřím jenom na obecnější vývoj.

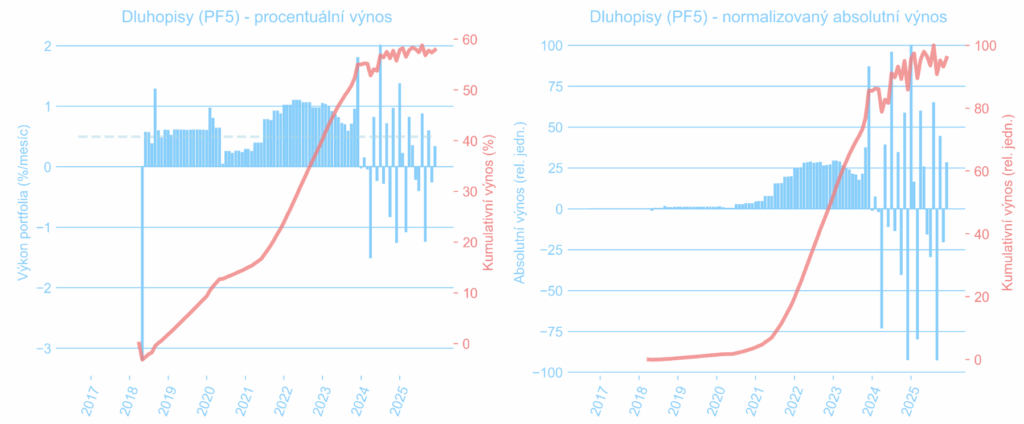

Vyjádřeno v CZK naše portfolio za rok 2025 zvýšilo hodnotu o 8,4% při zohlednění velikosti vkladů, podkladová aktiva narostla o 8,6%. To je o dost víc, než kolik vynesl americký S&P 500 (cca –1%). Vliv na to měla hlavně akciová diverzifikace do Evropy (+19%) a ČR (+52%), dluhopisům ČR samotným se moc nedařilo (+2%) – v nich máme ovšem uzamčený čistý výnos 4,5% ročně (~5,3% hrubý výnos) po dobu cca 12 let.

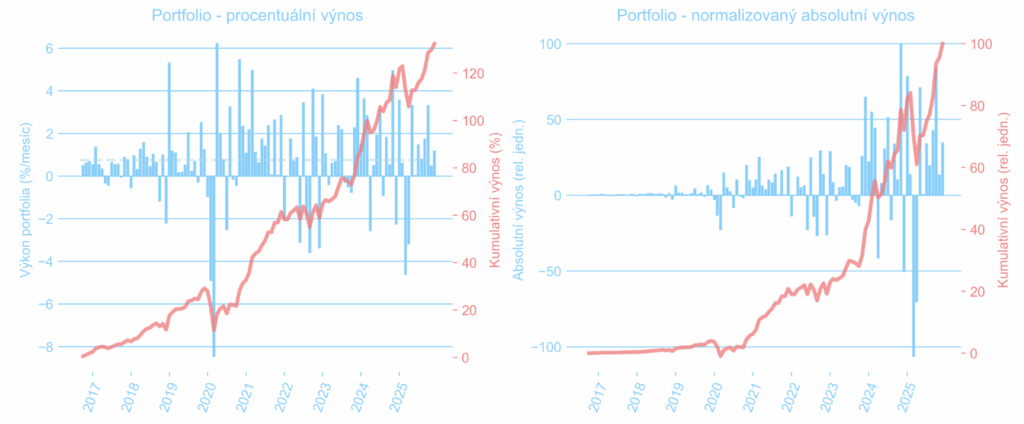

Od roku 2017 dosahuje portfolio reálného, inflačně očištěného výnosu 6,0% ročně (nominálně pak 11,2% p.a.), což překonává náš požadavek na 5% p.a. nad inflaci. Volatilita portfolia je 8%, což je výrazně pod kolísavostí akciových indexů (cca 18%). Asi třetinu majetku máme exponovanou čistě do české koruny, zbytek jsou světové měny. Současné portfolio umožňuje nekonečný výběr 3,5% ročně s navýšením o inflaci, což pokrývá s přehledem všechny naše roční výdaje. Portfolio nás tedy dobře uživí a splňuje tak svůj hlavní účel: osvobodit nás od nutnosti svojí prací vydělávat.

Vše tedy investičně vychází tak, jak jsme si předeslali. Nyní se můžeme podívat blíž na vývoj hodnoty celého portfolia. Graf níže ukazuje růst hodnoty podkladových aktiv (vlevo) a absolutní výnosy (vpravo, hodnota v násobcích Kč).

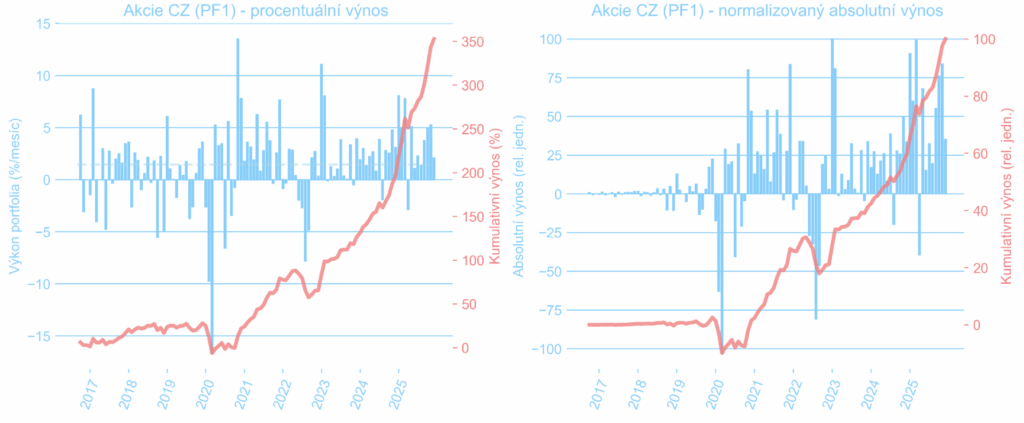

Když se podíváme výnosnost českých akcií, situace vypadá takto:

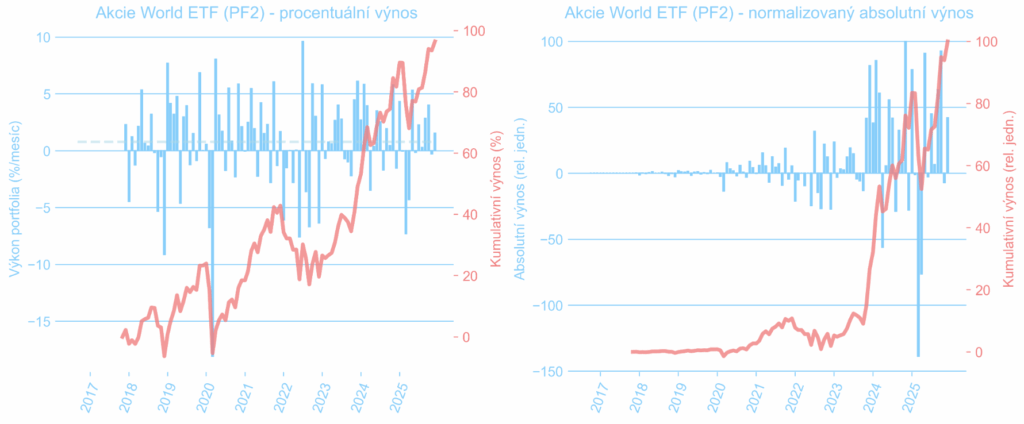

Světové akciové investice máme rozložené mezi standardní indexové investice a hodnotové americké akcie. Hodnota našich ETF na světové indexy se vyvíjela následujícím způsobem:

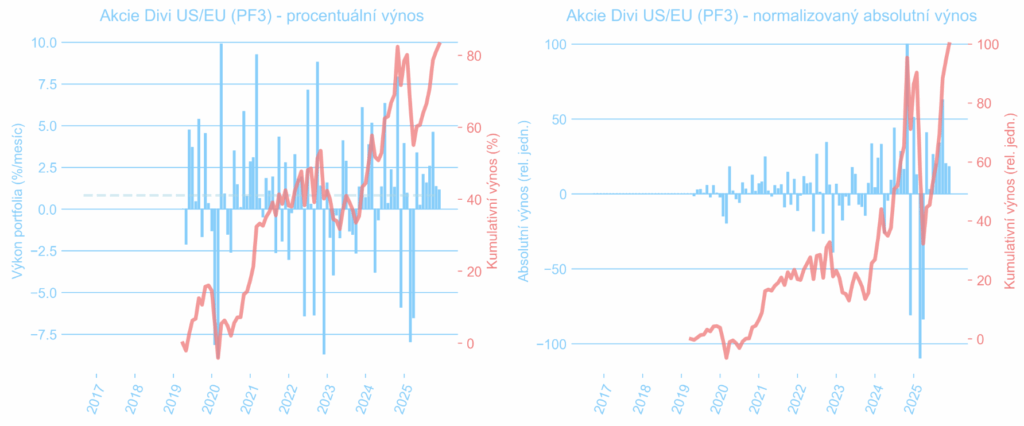

Zatímco naše investice do amerických hodnotových společností měly trochu pomalejší tempo, ale hezky vykrývaly propady indexů, např. v období COVIDu:

Na závěr přidejme vývoj našeho portfolia dluhopisů – zpočátku korporátní a státní proti-inflační, posléze standardní státní ČR:

Aktivity.

Když jsem se zpětně díval na blog, s hrůzou jsem zjistil, že jsem za rok 2025 publikoval jediný článek. To je děsivé s ohledem na to, že mi aktivity ve financích zkonzumovaly většinu volného času v tomto roce. Důvod je ten, že v podstatě všechna energie mířila mimo můj web do médií a přednáškových sálů. Rád bych tedy ty nejzajímavější akce v rychlosti prolétl, abych složil účty sám před sebou, že to bylo smysluplně vynaložené úsilí.

- Začátek roku jsem už shrnul v předchozím příspěvku, dominoval mu podcast na Seznam Zprávách a analytický článek pro Hospodářky o roli poplatků a následná veřejná diskuze na sítích s insidery poradenského businessu. Téma jsem pak rozpracovával později.

- V červenci jsem se spolu s Alešem Poklopem z Asociace penzijních společností a ekonomem Filipem Pertoldem účastnil debaty Ladíme Česko, kde jsme řešili, jak zreformovat penzijní spoření tak, aby začalo fungovat. Téma mě opět zaujalo a začal jsem intenzivně pracovat na studii pro CERGE-EI institut Akademie Věd, která by strukturální problémy penzijka ukázala rigorózně. Výpočetní maraton skončil na konci roku a studie bude publikována v průběhu příštího týdne.

- Během letních prázdnin jsem se účastnil podcastů v Cestě rentiéra a na Investičním webu o výběrových pravidlech z portfolia, tentokrát už pod vedením Michaely Novákové. Natáčeli jsme také s Jiřím Cimpelem 8-dílnou video knihu o pasivním investování, která by se měla na youtube objevit teď v lednu.

- S podzimem začala skutečná jízda. Začaly přípravy na každoměsíční natáčení podcastu Ve Vatě Markéty Bidrmanové na Seznam Zprávy – zatím jsme natočili 4 díly a je to opravdu intenzivní. Na každé natáčení si připravuju kupu výpočtů a analýz, znáte mě. Jeden z dílů byla také debata s Petrem Borkovcem s Partners a nezávislou poradkyní Michalou Janatovou. Vše doplňovaly konference Hodpodářských novin FIRE a Jiřího Cimpela a natáčení rozhovoru na TV Nova.

- V prosinci jsem dokončil analýzu pro CERGE, byl na pub kvízu SZ a pomohl se článkem pro slovenský deník SME. A připravoval se na natáčení lednové Vaty 🙂

Nicméně jsem si říkal, že spoustu materiálu jsem vytvářel pro jiná média, desítky grafů, spoustu textů, slidů a příprav a přitom nic se neobjevilo na webu u mě. Je to trochu škoda, vypadá to, jako by Skejwin byl mrtvý, ale já ve skutečnosti chrlím analýz a myšlenek víc, než kdy předtím.

Rád bych v tom udělal určitou změnu. Jako předsevzetí pro rok 2026. Musím se nějak donutit z každého výstupu jinam napsat i článek na blog. Jenom je trochu těžké. Ve spojení s mírně úžasnými objevy, které jsme s mými studenty udělali na poli ultrarychlého magnonového transportu v altermagnetech a které vyžadují vysokou úroveň pozornosti, a také mojí snahou o docenturu, se z toho stává poměrně obtížně řešitelná otázka priorit.

Vše vyjmenované mi totiž dává velký smysl a baví mě.

Ale to je i ten největší dar roku 2025. Možnost dělat věci, které mi – přes všechny ty komplikace a úsilí – dělají takovou radost.

A totéž přeju i vám, mým čtenářům, do roku 2026!

Protože tam, kde je smysl a radost, tam jen obtížně může přijít něco zlého. A přijde-li, jak nadevší pochybnost krásně doložil starý Ray, dá se mu tak lépe čelit.

Napsat komentář