Co je to investiční ticho? A jak se dařilo našemu portfoliu za červen až srpen? Nad tím se zastavíme v pravidelném vyhodnocení našich investičních snah.

Říká se, že investice potřebují ticho, tmu a čas. Problém nastává tehdy, když se jim do cesty připlete investor. Jeho mozek totiž potřebuje hluk a světlo a čas nemá.

Že se našim pravidelným a dlouhodobým investicím nejvíc daří, když jsou právě pravidelné a dlouhodobé, je celkem jasné. Pravidelnost a disciplína vkladů do již jednou rozmyšleného portfolia vyžaduje rozumné ticho, jakousi zvukovou izolaci od ruchu trhů tam venku, stejně jako tmu, ve které si můžou investice v klidu kolísat bez toho, aby se jejich majitel hrozil pokaždé, když (jednou denně) otevře svůj investiční účet a kontroluje velikost svého majetku. A s časem je to ještě jasnější: bez desítek let k dispozici se neprojeví naplno složené úročení, vytrácí se pravá síla investování a z investování se stává jen trochu lepší spoření.

Proč je ale tak těžké tyhle tři maličkosti našemu portfoliu dát?

Čas a jeho relativitu jsme zkoumali nedávno: hodnota peněz se s věkem snižuje a peníze se stále víc stávají pro investora nesnesitelně zbytečné. O tomto paradoxu investování přemítá asi můj nejdůležitější článek, jemně ho tedy připomínám 🙂

Trýzeň ticha a tmy naopak hezky ilustruje moje vlastní nedávná zkušenost. Před časem jsem se totiž začal zajímat o všímavost (mindfulness a mindfulness-based stress reduction), která jako svojí hlavní praktickou techniku používá meditaci. Když jsme se s kolegy v kurzu všímavosti dostali tak daleko, že jsme byli připraveni na celodenní seanci meditace, říkal jsem si, že to bude zábava.

Výsledek byl… intenzivní a „strašný“. Při jedné z nejčastějších forem meditace se člověk snaží odhlučnit svou mysl, něžně vyprovodit všechny myšlenky a všechny pravidelně navracející se myšlenky opět něžně vyprovázet. S dostatečným cvikem dokážete myšlenky zpozorovat už ve stavu jejich zrodu a s úsměvem je vypoklonkovat, ještě než se stačí rozvinout do něčeho konkrétního. A vaše mysl se obnaží od toho nejpřirozenějšího, co celý život měla. Od závoje myšlenek, o kterých jste si dlouho mysleli, že to jste vy.

A tady to začne být zajímavé. Deset patnáct minut je ok. Ale hodinová meditace je pro nováčka už jiná káva. Pozná totiž úplně nový, poměrně invazivní druh bolesti. Tichý vjem člověka, pokoušejícího se nadechnout se ve vakuu na vysoké orbitě Země. Prosebný výraz ve vodě otevřených očí mentálně tonoucího jen půl centimetru pod vodní hladinou. Panika mysli, která si myslela, že myšlenky potřebuje k životu jako plíce dýchání. Jenže nepotřebuje. Já existuje i bez nich.

Tento křest, který prožije každý adept meditace tak trochu po svém, vám pár věcí na vnímaní změní. Ale také pomůže pochopit, co znamená myšlenkový hluk, proč po něm mozek touží jako narkoman po jehle, a jak těžké je odolat tomu volání myšlenek.

Investorův mozek je stejný jako mozek nováčka v meditaci, jen o své celoživotní závislosti neví. A krmí se stále většími dávkami irelevantního hluku investiční mediasféry – SP500 má tu a tu historickou valuaci, value akcie jsou na tom tak a tak vůči growth akciím, koruna oslabí a pak posílí, Amerika jde do háje, equal-weighted SP500 je ta správná cesta, dluhopisy jsou citlivé na tlakovou výši, historicky během sudých dní v roce FED vyhlašuje holubičí politiku, skejwin zase tvrdí, že investice potřebují ticho… Cože?

Těšíme se z nových investičních myšlenek, snažíme se na ně nějak zodpovědně reagovat, nutně tím měníme už jednou rozmyšlené, stresujeme se portfoliem a nenecháváme investice v klidu. Přímo tak zhmotňujeme to, co vědci popisují jako behaviorální gap a připravujeme se zbytečně o značnou část možného výnosu (analýzy pro podílové fondy a ETFka). Přitom stačí tak „málo“: odvážit se, svléci se z hlučných investičních myšlenek a zjistit, že investor existuje i bez nich.

Jenže toto investiční ticho nepřijde samo a jeho nalezení je ultimátní cíl nás investorů. Musíme nejdřív zabořit hlavu půl centimetru pod hladinu podcastů, fin-twitteru a zábavného investičního zpravodajství. A otevřít oči. A vydržet.

A teď už jak si to naše doufejme tiché PF vedlo: 🙂

Jaké jsou naše investiční aktuality za poslední měsíce?

- Pokračujeme v pravidelných měsíčních vkladech všech přebytků do dynamické složky PF, abychom drželi poměr ke konzervativní části ~70:30.

- Kapitál z dubnových a květnových částečných prodejů ČEZu nám chvíli visel na investiční rezervě od Portu, kde chytal rozumný úrok (6,35%), ale v průběhu léta jsme ho alokovali do akcií (vizte tabulku níže).

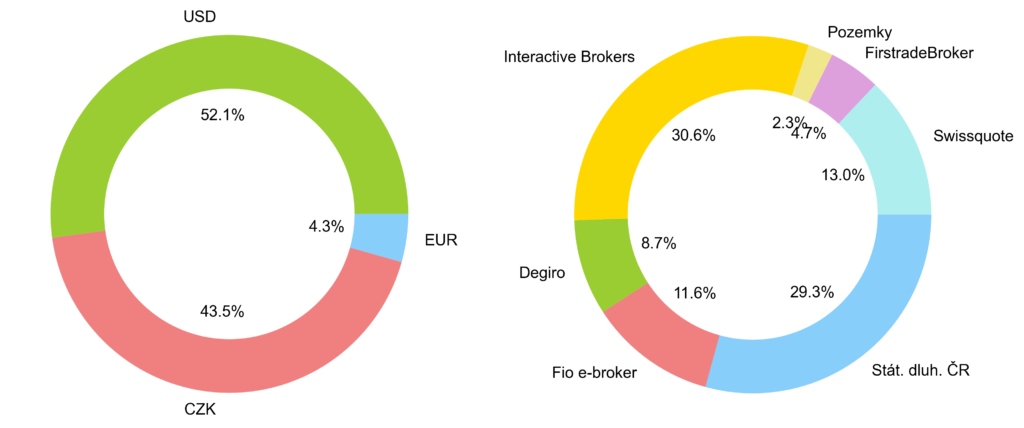

- Z důvodu pokračující diverzifikace mezi brokery jsme si otevřeli účet u evropské pobočky Swissquote se sídlem v Lucembursku. Výhodu vidíme v neexistenci poplatku za správu a kredibilitě této investiční banky. Na přelomu července a srpna jsme tam přesunuli celou SXR8 pozici (13% portfolia) z Interactive Brokers, kde si ale stále necháváme zbylou velkou část PF (31%). Více info v updatované stránce portfolio. Ke zkušenosti z této procedury ještě něco sepíšu, bude-li zájem.

A teď už k portfoliu samotnému.

Jak si vedlo celé PF?

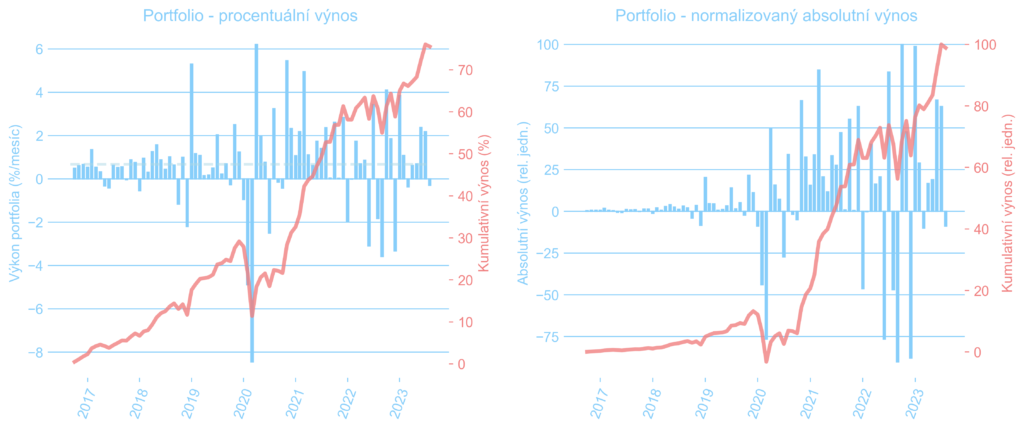

Za 3 měsíce červen-srpen zvýšilo PF hodnotu o 4,29% (vše vždy přepočteno do CZK), z toho červen 2,37%, červenec 2,18% a srpen -0,30%. Opět je vidět, jak důležité bylo letos neprošvihnout pár výkonných měsíců. Od začátku roku celé PF narostlo nominálně o 10,37%. PF odolávalo srpnovému tlaku ze strany světových indexů (-0,70%) a US divi akcií (-1,3%) díky střídmému růstu českých akcií (0,35%) a tradičně proti-inflačních dluhopisů (0,66%).

Významným problém zůstává inflace, která drtila a stále významně drtí majetek většiny investorů. Díky mírnému oslabení jejího tempa se podařilo dostat velikost PF do reálného růstu a opět se vlažně začínáme blížit k cíli (graf na konci článku). Vyhlížíme také trochu smutnou událost: dosažení nominálního cíle pro finanční nezávislost, když by nebylo inflačních let, v horizontu následujících měsíců. Samozřejmě je to jenom číslo, které není ničím než mementem toho, co mohlo být, ale není 🙂

Pokud máte rádi čísla, tak přikládám výpis z vyhodnocení přes různé parametry a sektory, vše vůči CZK.

=========================================================

Vnitřní míra výnosnosti portfolia (IRR MWRR): 9.5% p.a.

Průměrný výkon podkladových aktiv (TWRR): 8.5% p.a.

Roční volatilita za 1Y / 4Y (TWRR): 8.4% / 9.2% =========================================================

Aktuální měsíční/12m výkon vs. průměrný podkl. aktiv: -0.30% / 9.20% vs. 0.68%

Zhodnocení portfolia od založení (z IRR): 88.77%

Zhodnocení podklad. aktiv od založení (z TWRR): 75.53%

Majetek pocházející z výnosů (vč. bytu): 24.9% (35.0%)

Finanční nezávislost (vč. inflace): ~64%

=========================================================

Výkon složky: akt.m. / prům.m. (z IRR) / 12M / od založ. (z IRR) / Vol 1Y / Vol 4Y

Akcie celkem: -0.73% / 0.65% (0.72%) / 8.28% / 71.78% (83.08%) / 13.20% / 14.23%

P2P celkem: 0.79% / 0.29% (0.83%) / -8.62% / 27.09% (99.72%) / 6.47% / 7.28%

Dluhopisy celkem: 0.66% / 0.64% (0.79%) / 12.42% / 28.03% (37.00%) / 0.43% / 1.12%

Nemovitosti celkem: 0.00% / 1.03% (1.01%) / 0.88% / 134.24% (133.14%) / 0.84% / 15.23%

Cash ekviv. celkem: 0.00% / 0.40% (0.43%) / 5.03% / 5.73% (6.69%) / 1.98% / nan%

=========================================================

Výkon podsložky: akt.m. / prům.m. (z IRR) / 12M / od založ. (z IRR) / Vol 1Y / Vol 4Y

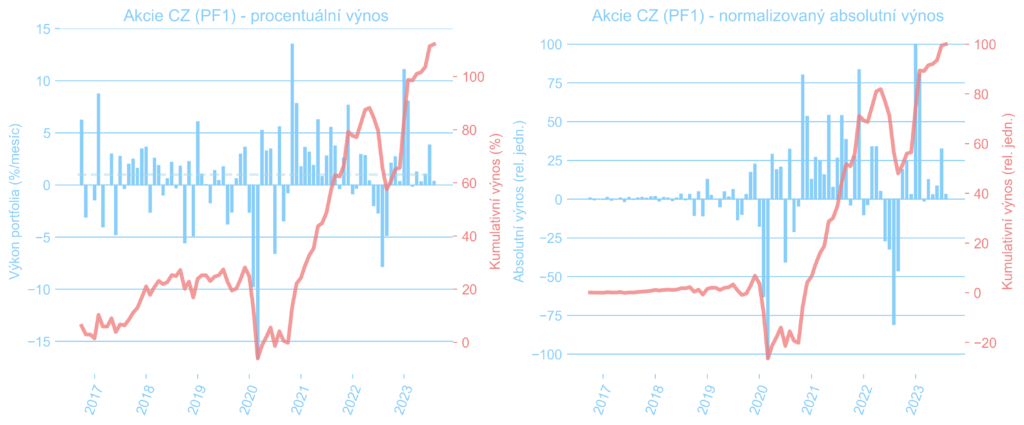

České divi akcie: 0.35% / 0.91% (1.10%) / 28.16% / 83.57% (150.50%) / 16.31% / 17.88%

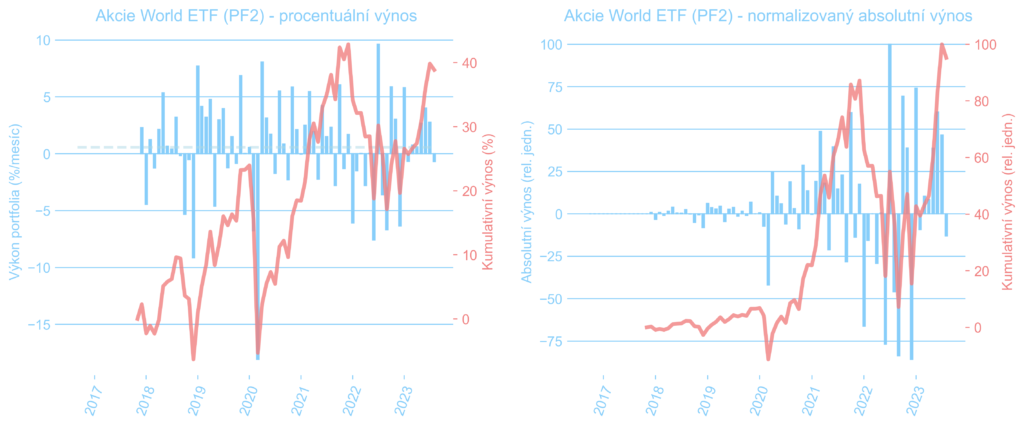

Světové ETF akcie: -0.70% / 0.48% (0.59%) / 10.65% / 40.24% (51.26%) / 14.30% / 16.99%

Světové divi akcie: -1.30% / 0.63% (0.46%) / -6.34% / 37.56% (28.34%) / 15.65% / 14.51%

Pozemky: 0.00% / 1.03% (1.01%) / 0.88% / 94.72% (133.14%) / 0.84% / 15.23%

Výkon akciových PF

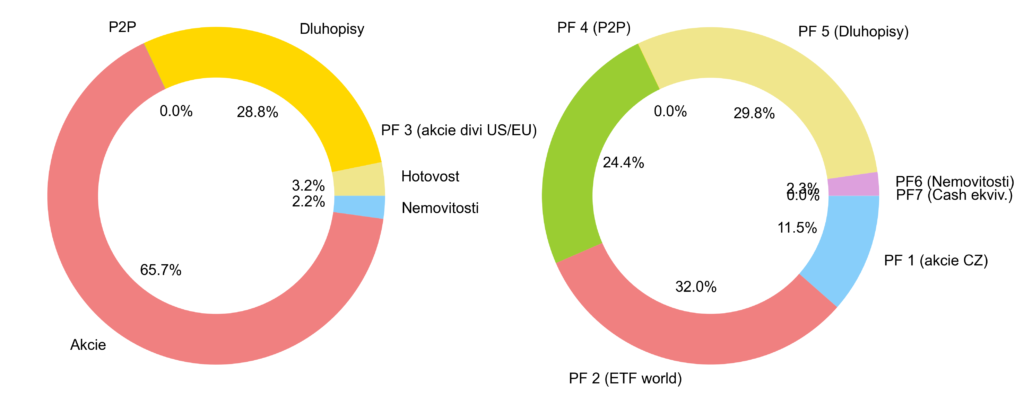

Možná přehlednější než samotná čísla jsou rozklady grafů pro jednotlivá subportfolia PF1–7, pokrývající naše různé akciové zaměření. Rychlé info o aktuálním rozložení PF do těchto složek ilustrují následující koláče (podrobnější, ale ne zcela aktuální strategii najdete v sekci Portfolio).

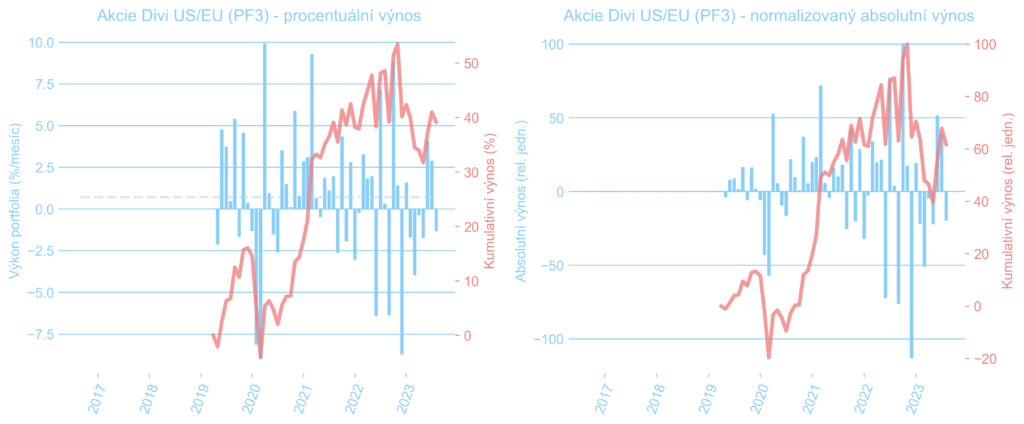

Grafy docela dobře ukazují, zatímco growth akcie (reprezentované v PF2) trpěly v roce 2022, letos jsou pod tlakem defenzivní akcie (PF3). Bližší info o dlouhodobém složení našeho mixu najdete na stránce portfolio. Srovnejte také relativní volatilitu jednotlivých segmentů – třeba takové PF2 a PF3 by se mi nechtělo vlastnit samostatně. Ale v mixu celkového PF to dělá příjemný, i když možná ne tak rychlý, celkem kontinuální růst.

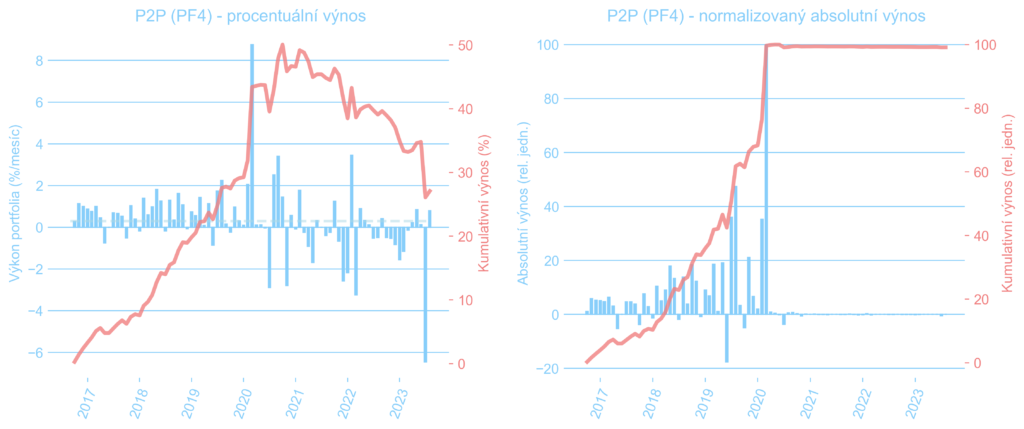

Výkon P2P a kreditního PF

V současnosti nemáme v tomhle sektoru žádný kapitál, následující graf je tedy spíš pro ukázku předchozího vývoje. Fluktuace zisků od exitu (počátek roku 2020) je daná kurzovým pohybem CZK/EUR.

Výkon dluhopisového PF

Zatímco v začátcích dluhopisového investování jsme zkoušeli i české korporátní dluhopisy, což bych v současnosti každému nováčkovi v podstatě s univerzální platností zakázal, od počátku roku 2020 následovala rotace do státních proti-inflačních dluhopisů. A nemůžeme si to vynachválit.

První procentuální pokles výkonnosti (květen 2018) je z důvodu diskontování ceny dluhopisu nakoupeného v půlce roku. Státní dluhopisy znamenaly zpočátku sice pokles úroku, ale díky úplně jinému rizikovému profilu jsme do nich mohli nalít mnohem více peněz – absolutní výnosy silně narostly. A dnes „díky“ inflaci rostou i ty relativní.

V současnosti držíme následující mix emisí státních dluhopisů:

Výpočet nárůstu hodnoty dluhopisového PF je jen orientační – každý měsíc jeho výkon počítám z aktuálního meziročního růstu spotřebitelských cen. Ve skutečnosti je pro každou ze čtyř emisí státních dluhopisů je rozhodná jiná meziroční inflace. Jednou za kvartál ale hodnotu PF5 opravíme o skutečnou likvidační hodnotu účtu (vizte ty dva píky v r. 2022). V delším horizontu je vyhodnocení realistické.

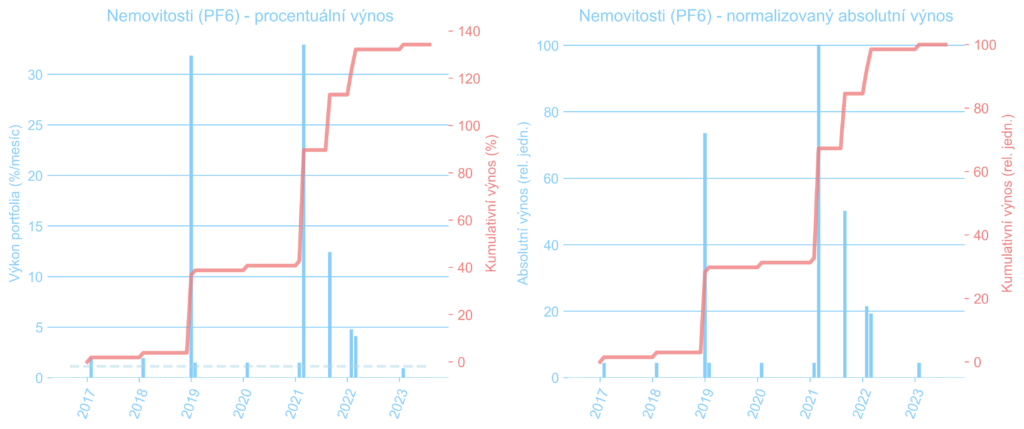

Výkon nemovitostního PF

Tenhle segment jsme zavedli spíš pro formu. Nevlastníme žádný byt, jenom zemědělskou půdu. Její ocenění děláme podle přímých nabídek, co nám chodí do schránky. Ty malé peněžní toky je pachtovné. V sekci portfolio uvidíte, že procentuálně tyhle investice nepředstavují žádný významný podíl majetku (<3%). Ale tak třeba časem.

Poslední nákupy

Tuto tabulku vedeme hlavně kvůli sobě, abychom na sebe měli bič a s železnou pravidelností každý měsíc nalili peníze do akciového segmentu (70% přebytku příjmů) a do konzervativního (dluhopisového) segmentu (30%) – i když se zrušenými státními dluhopisy nevím, co to teď přesně znamená. Zároveň věřím v transparenci, ukazuju prostě to, co s PF dělám, a nic neskrývám. Pokud se někdo chce inspirovat vyváženější strategií s cílem okolo 5% p.a. nad inflaci (v současnosti to samozřejmě možné není), tak se klidně inspirovat může. Berme to ale spíš jako ukázku principů, ne návod na konkrétní kroky.

Rozlišujeme pravidelné investice, které bychom měli měsíčně dělat, abychom dosáhli predikce modelu níže, mimořádné investice, které postupně vkládají přebytečnou cash nebo opravují nějaká opomenutí a chyby ? , reinvestice dividend, případně likvidace některých pozic. Čísla v závorkách u tickerů jsou nákupní/prodejní ceny v denominované měně.

| Měsíc | Investice | Nákup/vklad | Odůvodnění/komentář |

|---|---|---|---|

| duben 2025 | Pravidelná do PF3 | SPYW (24,43) | |

| duben 2025 | Mimořádná do PF2 | SXR7 (177,56) | Vklad v poklesu do Evropy pro zvýšení expozice mimo USA. |

| březen 2025 | Pravidelná do PF3 | SPYW (26,60) | |

| březen 2025 | Pravidelná do PF2 | SXR7 (198,16) | |

| únor 2025 | Pravidelná do PF3 | QDVI (10,08) | |

| únor 2025 | Pravidelná do PF2 | SXR8 (613,86) | |

| leden 2025 | Pravidelná do PF3 | QDVI (9,87) | |

| leden 2025 | Pravidelná do PF2 | SXR8 (618,81) | |

| prosinec 2024 | Pravidelná do PF3 | QDVI (9,49) | |

| prosinec 2024 | Pravidelná do PF2 | SXR8 (614,77) | |

| listopad 2024 | Mimořádná do PF5 | St. dluhop. 1,95/37 (78,65) | Bonusy do státních dluhopisů ČR |

| říjen 2024 | Pravidelná do PF3 | QDVI (9,31) | |

| říjen 2024 | Pravidlená do PF2 | SXR8 (571,87) | |

| září 2024 | Pravidelná do PF3 | QDVI (9,03) | Pravidelný vklad |

| září 2024 | Pravidelná do PF2 | SXR8 (544,22), SXR7 (177,88) | Pravidelný vklad |

| srpen 2024 | Mimořádná do PF3 | QDVI (8,81) | Vklad bonusů |

| srpen 2024 | Pravidelná do PF2 | SXR8 (505,90) | Pravidelný vklad |

| červenec 2024 | Pravidelná do PF3 | QDVI (9,08) | |

| červenec 2024 | Pravidelná do PF2 | SXR8 (548,34) | Pravidelný vklad |

| červen 2024 | Pravidelná do PF3 | QDVI (8,59) | |

| červen 2024 | Pravidelná do PF2 | SXR7 (173,66) | Evropa už dlouho nebyla |

| květen 2024 | Pravidelná do PF3 | QDVI (8,59) | Hodnotové akcie US |

| květen 2024 | Pravidelná do PF2 | SXR8 (511,49) | SP500 |

| duben 2024 | Pravidelná do PF3 | QDVI (8,87) | Hodnotové akcie US |

| duben 2024 | Pravidelná do PF2 | SXR8 (509,26) | Pěkně pravidelně |

| březen 2024 | Pravidelná do PF3 | QDVI (8,74) | Hodnotové akcie US |

| březen 2024 | Pravidelná do PF2 | SXR8 (501,14), AGED (6,56) | Pravidelný vklad |

| únor 2024 | Pravidelná do PF2 | SXR8 (488,03) | Pravidelný vklad |

| leden 2024 | Pravidelná do PF3 | DQVI (8,37) | Hodnotové akcie US |

| leden 2024 | Pravidelná do PF3 | QDVI (8,373) | US value akcie |

| prosinec 2023 | Pravidelná do PF3 | QDVI (8,305) | US value akcie |

| listopad 2023 | Pravidelná do PF5 | Dr. Max 8,50/28 (100) | Zvýšení výnosu konz. části PF |

| listopad 2023 | Mimořádná do PF5 | St. dluhop. 1,95/37 (74,70), St. dluhop. 3,50/35 (91,40) | Rebalancování k udržení 70:30 stavby, za prosinec |

| listopad 2023 | Pravidelná do PF3 | QDVI (7,688) | US value akcie |

| listopad 2023 | Mimořádná do PF2 | SXR7 (147,76), SXR8 (427,58), UST (57,29), AGED (5,74), XMME (45,86) | Větší vklad přebytečné cash |

| říjen 2023 | Pravidelná do PF3 | QDVI (7,464) | US value akcie |

| říjen 2023 | Pravidelná do PF2 | SXR7 (142,54) | Běžná investice do EU ETF |

| září 2023 | Mimořádná do PF2 | SXR8 (436,54) | Místo konzervativní investice |

| září 2023 | Pravidelná do PF3 | PFE (32,92), PPL (23,45), UPS (155,55), PEP (169,51), SPYW | Běžná investice, rebalancování |

| srpen 2023 | Mimořádná do PF3 | PRU (90,40), APD (284,98), SKT (22,92), VTR (41,76), EIX (69,75), MMM (98,68), BBY (74,84), ALB (186,76), TGT (124), MDT (84,15), TROW (107,49), KO (60,19), KR (46,84) | Realokace z prodejů ČEZ a CZ dividend, rebalancování divi akcií |

| srpen 2023 | Pravidelná do PF2 | SXR8 (424,75) | Běžná investice |

| červenec 2023 | Mimořádná do PF2 | SXR8 (433,64) | Místo konzervativní investice |

| červenec 2023 | Pravidelná do PF3 | PFE (37,33), PEP (190,20), UPS (188,11), OMC (84,07), TXN (184,69) | Rebalancování |

| červen 2023 | Pravidelná do PF2 | SXR8 (426,41) | Běžná investice přebytků |

| květen 2023 | Pravidelná do PF3 | PPL (26,14), WBA (29,86), LEG (31,38), TROW (108,62), JNJ (154,40) | Rebalancování |

| květen 2023 | Mimořádná do PF2 | XMME (45,94) | Namísto konzervativní části PF |

| květen 2023 | Likvidace v PF1 | ČEZ (1205) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| duben 2023 | Pravidelná do PF2 | XMME (45,22), UST (48,60) | Pravidelná do indexů |

| duben 2023 | Mimořádná do PF3 | CMI (234,80) | Místo konzervativní investice |

| duben 2023 | Likvidace v PF1 | ČEZ (1178) | Snížení expozice z důvodu vysoké volatility a geopol. riziku |

| březen 2023 | Pravidelná do PF2 | SXR8 (384,61) | Běžná investice do indexů |

| březen 2023 | Mimořádná do PF3 | PRU (81,76), PFE (40,32) | Reinvestice divi, investice místo konzervativní složky |

| únor 2023 | Pravidelná do PF3 | T (19,22), KR (44,64), VZ (40,24), CMCSA (39,17), MTB (161,11), CSCO (47,68), VTR (51,34) | Pravidelné navyšování pozic v divi titulech |

| únor 2023 | Mimořádná do PF2 | SXR8 (398,94), XMME (48,01) | Kompenzace za neinvestování v lednu |

| prosinec 2023 | Pravidelná do PF3 | PRU (98,80), TGT (145,50), MDT (76,70), CSCO (47,20), VTR (45,18), MMM (118,76) | Navyšování pozic v divi titulech |

| prosinec 2022 | Likvidace v PF3 | LAZ (34,79), OGN (28,26), VFC (27,34) | Daňová optimalizace, likvidace neperspektivních pozic |

| prosinec 2022 | Mimořádná do PF2 | SXR8 (372,77), SXR7 (135,04) | Investice přebytků z prodejů |

| listopad 2022 | Pravidelná do PF2 | SXR8 (395,00) | Pokračujeme v akumulaci US. |

| říjen 2022 | Mimořádná do PF3 | TROW (102,33), WBA (33,62), LAZ (32,98), VZ (37,18), EIX (56,98), LEG (32,64) | V době nižších cen nakupujeme kvalitní firmy více. |

| říjen 2022 | Pravidelná do PF2 | SXR8 (381,42) | Americe v této krizi věříme nejvíc. |

| září 2022 | Pravidelná do PF2 | SXR8 (402,50) | Náhradní za srpen. |

| červenec 2022 | Pravidelná do PF3 | BBY (70,09), VFC (44,82) | Americký retail ve slevě s dobrou divi. |

| červenec 2022 | Likvidace v PF1 | ČEZ (1091), Moneta (83,28) | Snížení expozice na rizikovém trhu, rebalancování. |

| červenec 2022 | Mimořádná do PF2 | SXR8 (393,66), SXR7 (125,74), UST (46.995), AGED (6.118), XMME (47.903) | Realokace z prodejů ČEZu a Monety kvůli rebalancování a riziku. |

| květen 2022 | Mimořádná do PF1 | Moneta (79,20) | Spekulativní nákup pro účely povinné nabídky převzení ze strany PPF (k níž nedojde). |

| březen 2022 | Pravidelná do PF5 | Dluhopis Direct pojišťovny | Po delší době korp. dluhopis se slušným rizikem. |

| březen 2022 | Pravidelná do PF3 | TXN (180,20) | Expozice do technologií. |

| únor 2022 | Pravidelná do PF2 | SXR7 (130,38) | Nějak jsme kvůli válce neměli náladu nic speciálního vybírat. |

| leden 2022 | Reinvestice divi do PF1 | ČEZ (805) | Výběr se po vývoji v posledním roce pro nás ztenčil na ČEZ a KB. |

| leden 2022 | Pravidelná do PF2 | SXR8 (399,70), SXR7 (146,80) | Poklesy na indexech. |

| prosinec 2021 | Likvidace v PF2 | UIMR, EXS2, LYYA | Likvidace starých a neoptimálních ETF po 3letém testu. |

| prosinec 2021 | Pravidelná do PF2 | SXR7 (151,42) a XMME (52,93) | Nechtělo se nám vybírat divi akcii. |

| listopad 2021 | Pravidelná do PF3 | EIX (65,816) | Zvětšení expozice do utilit. |

| říjen 2021 | Pravidelná do PF3 | SPYW (22,755) | Nevěděli jsme co jiného, euro aristokrati stále nevyrostli |

| září 2021 | Reinvestice divi do PF3 | CMI (227,50) | Podhodnocené Industrials |

| září 2021 | Pravidelná do PF3 | VZ (54,30) | Telecomu máme málo, další T nechceme. |

| září 2021 | Náhrada za srpen do PF3 | OMC (72,99) | Mediální korpo ještě nemáme. |

| srpen 2021 | Pravidelná do PF3 | nic 🙁 | v procesu… |

| červenec 2021 | Pravidelná do PF3 | PRU (–) | Pojišťovací a správcovský aristokrat v dobré kondici za snesitelnou cenu |

| červen 2021 | Pravidelná do PF1 | Moneta (79,30) | Neodsouhlasení transakce s PPF |

| květen 2021 | Pravidelná do PF3 | MRK+OGN (75,70) | Zvýšení pozice ve pharma, rozumná cena, dobrá divi |

| duben 2021 | Pravidelná do PF1 | KB (659,60) | Stále se ještě tolik nezotavila z propadů |

| březen 2021 | Přebytky do PF5 | proti-inflační státní dluhopisy | |

| březen 2021 | Pravidelná do PF1 | ČEZ (548) | balancování PF |

| únor 2021 | Pravidelná do PF3 | PFE (34,88) | větší expozice do pharma, pod prodejním tlakem, divi ok |

| únor 2021 | mimořádná do PF2 | CEMU (130,04), CSPX (328,77), XMME (57,53) | plánovaný větší vstup do indexů |

| leden 2021 | pravidelná do PF3 | SPYW (21,48) | stále dobrá valuace evropských divi aristokratů |

| prosinec 2020 | pravidelná do PF2 | CEMU | balancujeme rovnoměrně ETFka na Evropu i USA |

| prosinec 2020 | reinvestice divi do PF3 | PPL (27,715) | reinvestice nasbíraných dividend |

| listopad 2020 | mimořádná do PF2 | CSPX (307,36), CEMU (117,48), RBOT (8,89) | plánovaný větší vstup |

| listopad 2020 | pravidelná do PF1 | ČEZ (472) | aby se pořád nenakupoval SP500 |

| říjen 2020 | pravidelná do PF2 | CSPX (290,38) | rutinní nákup ETF na SP500 |

| září 2020 | pravidelná do PF2 | CSPX (285,29) | rutinní nákup ETF na SP500 |

| srpen 2020 | mimořádná do PF1 | ČEZ (453) | reinvestice dividendy |

| srpen 2020 | pravidelná do PF3 | T (29,97), IBM (124,61), WBA (38,74) | akcie divi aristokratů s dobrou valuací |

| červenec 2020 | pravidelná do PF2 | SXR8/CSPX (278,24) | rutinní nákup ETF na SP500 |

| červen 2020 | mimořádná do PF3 | SPYW (20,9) | Evropa je stále nízko |

| červen 2020 | pravidelná do PF3 | PPL (28,65), LAZ (32,43) | nízké valuace, balancování titulů |

| květen 2020 | pravidelná do PF3 | KO (46,72), LEG (31,25) | nízké valuace, dobří aristokraté |

| květen 2020 | pravidelná do PF1 | MONETA (50,10) | reinvestice dividend O2 |

| duben 2020 | pravidelná do PF1 | KB (532) | nízká valuace, dobrá kapitálová pozice |

| březen 2020 | mimořádná do PF2 | SXR7, SXR8 | ETFka na SP500 a EU |

| březen 2020 | mimořádná do PF1 | ČEZ (427), MONETA (79,20) | Obecné výprodeje, vysoké divi výnosy |

| březen 2020 | pravidelná do PF1 | KB (735) | Obecné výprodeje, malá pozice v KB |

| únor 2020 | mimořádná do PF3 | MMM (157,85), WBA (51,14), CAH (51,34), T (37,15), PCBT (15,56), IRM (31,85), CMI (163,22), OZK (27,29), UPS (93,96), ADM (35,95) | Využití dvou poklesů v měsíci |

| únor 2020 | pravidelná do PF3 | SPYW (24,98) | Rozšiřování EU divi aristokratů |

| prosinec 2019 | mimořádná do PF3 | IBM (134,13), SPYW (24,14) | Hlavně rozšíření evropské expozice, IBM nenarostla |

| prosinec 2019 | pravidelná do PF1 | ČEZ (503) | Využití poklesu, dostavby se nebojíme, slibný výhled |

| listopad 2019 | mimořádná do PF3 | KO (53,38) | Níže platí i pro Coca-Colu, jen valuace je trochu vyšší; ale chceme robustnost |

| listopad 2019 | pravidelná do PF3 | PEP (135,29) | Robustní růst zisků u PepsiCo i přes krizi 2008, rozumná divi, valuace ok |

| říjen 2019 | mimořádná do PF1 | KB (783), Moneta (72,45), ČEZ (518), O2 (216,5) a Kofola (289) | Využíváme propadu na Pražské burze a výrazněji dokupujeme všechny naše pozice. |

| říjen 2019 | pravidelná do PF3 | JNJ (131,46), VTR (65,95) | Sektor necyklické spotřeby a zdravotnický REIT, oba v mírném propadu, zvyšujeme pozice |

| září 2019 | mimořádná do PF1 | O2 (216,50 a 218), Moneta (74,95), CEZ (523) | dividendové výnosy stále rostou, průměrujeme |

| září 2019 | pravidelní do PF3 | CAH (48,56) | Health care je defenzivní |

| červenec 2019 | reinvestice divi do PF1 | O2 (220,50) | Rebalancování PF českých akcií reinvesticí CZ dividend |

| červenec 2019 | mimořádná do PF3 | PPL (29,75), KR (22,23), LAZ (35,53) | Distributor a výrobce energie, řetězec supermarketů a investiční manažer |

| červenec 2019 | pravidelná do PF3 | JNJ (132,13) | Gigant v oblasti necyklické spotřeby, odolný v krizích, za fér cenu |

| červen 2019 | mimořádná do PF3 | SKT (16,06), IRM (30,93) a VTR (66,97) | První REITy v PF: outlety pod tlakem, rozjeté datové sklady a konzervativní zdravotnictví |

| červen 2019 | mimořádná do PF1 | O2 (216,50) | Lokální pokles k divi výnosu ~9,7%, doteď malá pozice s ohledem na výnos |

| červen 2019 | pravidelná do PF3 | 3M Company (MMM; 169,23) | Americký dividendový aristokrat, 60 let navyšování dividend, průmyslový a spotřební gigant, nízká valuace |

| květen 2019 | pravidelná do PF4 | vklad do platformy Mintos | Stále stabilnější inovující platforma, zatím nemáme obavy |

| květen 2019 | založení PF3 | T (31,18), IBM (134,40), PBCT (16,20), LEG (37,87), TGT (70,70), WBA (52,83), ADM (41,08), TROW (104,35), ALB (69,88), SPYW (23,15) | zakládající sada dividendových US a EU aristokratů, nízká valuace, slibný růst do budoucna, evropské akcie pomocí ETF |

| květen 2019 | mimořádná do PF4 | založení PeerBerry | Diverzifikace platformy k Mintosu, solidní review |

| květen 2019 | výběr z PF4 | likvidace Twina | Výběr zbytku peněz kvůli neuspokojivé finanční situaci platformy |

| duben 2019 | pravidelná do PF1 | Moneta (73,20) | vysoký výnos, lokální pokles ocenění |

| duben 2019 | mimořádná do PF1 | KB (868), O2 (249), ČEZ (531,50) | ČEZ a KB s růstovým potenciálem, O2 vysoký divi výnos |

| duben 2019 | výběr z PF4 | likvidace Twina | Výběr poloviny peněz kvůli nepěkné finanční situaci platformy, zbytek stále zainvestovaný |

| březen 2019 | pravidelná do PF4 | vklad do Mintos |

Finanční nezávislost

FI je pro nás způsob, jak se popasovat s časovým rozkladem hodnoty peněz. Je to pro nás důvod peníze mít, vydělávat a nějak je zhodnocovat. Doufáme, že nás FI rozhoupe udělat kariérní změny, které nám umožní prožít život taky ještě trochu jinak a… troufaleji.

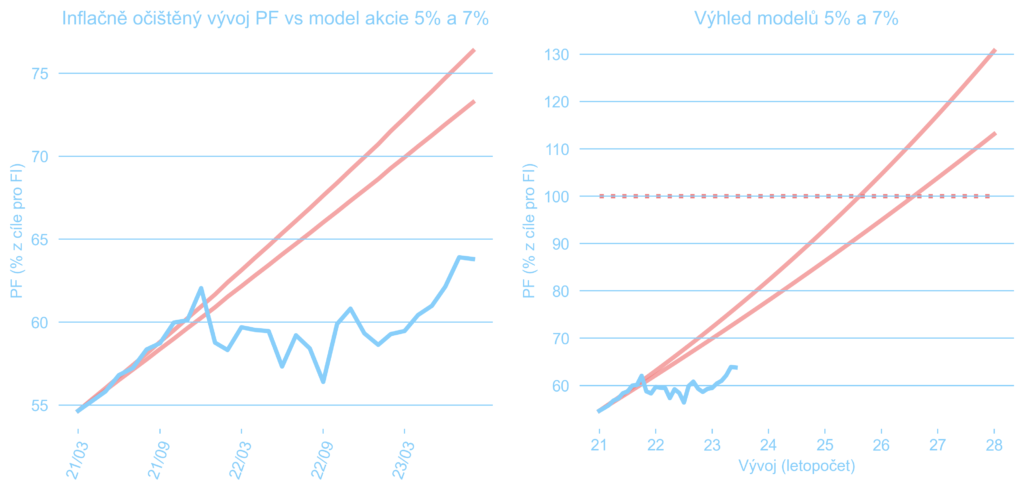

Srovnání růstu hodnoty PF vůči modelu uvažující zhodnocení na úrovni 5% a 7% nad inflaci. Vše vůči poměrně velkorysému finančnímu cíli. Jak vidíme, od konce roku 2021 je to prostě špatná kombinace vysoké inflace a výnosu PF, který ji nepřekoná. Pokud by inflace nebyla, FI bychom dnes už měli na 96%. Ale inflace je a je vysoká, takže se už dlouho mrcasíme okolo 60% a teprve nedávno jsme se od této hladiny odlepilo. Inflace navíc přidává do tohoto grafu dodatečnou volatilitu, takže to asi bude krasojízda i nadále. Ale nechme se od života překvapit.

Díky za přečtení.

Z Prahy zdraví

Skejwi.

Napsat komentář